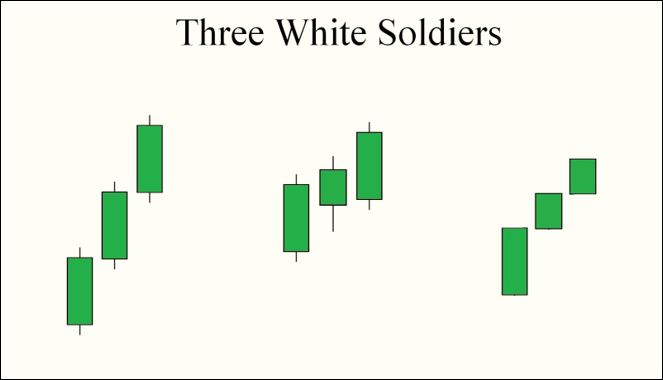

Three White Soldiers คืออะไร? Three White Soldiers เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: ประกอบด้วยแท่งเทียนสามแท่งติดต่อกัน ทั้งสามแท่งเป็นแท่งเทียนสีขาว (bullish) ขนาดใหญ่ แต่ละแท่งเปิดภายในตัวแท่งของแท่งก่อนหน้า และปิดสูงกว่าจุดสูงสุดของแท่งก่อนหน้า ราคาปิดของแต่ละแท่งอยู่ใกล้กับจุดสูงสุดของแท่งนั้น Three White Soldiers มักเกิดขึ้นหลังจากแนวโน้มขาลงหรือในช่วงที่ตลาดอยู่ในจุดต่ำสุด และถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาลงเป็นขาขึ้น (bullish reversal pattern) ที่มีความน่าเชื่อถือสูง วิธีใช้ Three White Soldiers ในการวิเคราะห์ พิจารณาบริบท: Three White Soldiers มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากแนวโน้มขาลงที่ยาวนานหรือที่จุดต่ำสุดของตลาด ตรวจสอบลักษณะของแท่งเทียน: ทั้งสามแท่งควรเป็นแท่งสีขาวขนาดใหญ่ แต่ละแท่งควรเปิดภายในตัวแท่งของแท่งก่อนหน้าและปิดสูงกว่า ราคาปิดควรอยู่ใกล้กับจุดสูงสุดของแต่ละแท่ง วิเคราะห์ปริมาณการซื้อขาย: ปริมาณการซื้อขายที่เพิ่มขึ้นในแต่ละแท่งอาจเป็นสัญญาณยืนยันที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Three White Soldiers มีความสำคัญในการยืนยันการกลับตัว ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีกำลังสัมพัทธ์ (RSI) เพื่อยืนยันสัญญาณ [อ่านเพิ่มเติมคลิ๊ก]

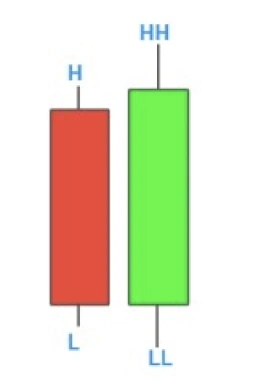

ในโลกของการวิเคราะห์ทางเทคนิคในตลาดการเงิน “Big Black Candle” หรือ “แท่งเทียนดำขนาดใหญ่” เป็นหนึ่งในรูปแบบแท่งเทียนที่นักลงทุนและนักเทรดให้ความสำคัญ เนื่องจากมันสามารถบ่งบอกถึงแนวโน้มของตลาดได้อย่างมีนัยสำคัญ Big Black Candle คืออะไร? Big Black Candle เป็นแท่งเทียนที่มีลักษณะเฉพาะดังนี้: มีขนาดตัวเทียนที่ยาวผิดปกติ มีช่วงราคาระหว่างจุดสูงสุดและต่ำสุดกว้าง ราคาเปิดอยู่ใกล้จุดสูงสุดของวัน ราคาปิดอยู่ใกล้จุดต่ำสุดของวัน แท่งเทียนนี้มักถูกมองว่าเป็นสัญญาณที่บ่งบอกถึงแนวโน้มขาลง (bearish pattern) ในตลาด วิธีใช้ Big Black Candle ในการวิเคราะห์ สังเกตบริบท: Big Black Candle มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากช่วงขาขึ้น หรือเมื่อราคาอยู่ใกล้แนวต้านสำคัญ ดูปริมาณการซื้อขาย: หากเกิด Big Black Candle พร้อมกับปริมาณการซื้อขายที่สูงผิดปกติ อาจเป็นสัญญาณของการเปลี่ยนแปลงแนวโน้มที่รุนแรง พิจารณาแท่งเทียนที่ตามมา: หากแท่งเทียนถัดไปยืนยันทิศทางขาลง (เช่น เป็นแท่งดำอีกแท่ง) อาจเป็นการยืนยันแนวโน้มขาลงที่กำลังจะเกิดขึ้น ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีความแข็งแกร่งสัมพัทธ์ (RSI) เพื่อยืนยันสัญญาณ [อ่านเพิ่มเติมคลิ๊ก]

แท่งเทียนกลับตัว เป็นรูปแบบการกลับตัวของกราฟแท่งเทียน ที่ได้รับความนิยมในตลาด Forex ตลาดหุ้น และการวิเคราะห์ตลาดเกิดใหม่อย่างตลาด crypto นั่นก็เพราะว่า ไม่ว่าตลาดใด ๆ ก็มีกราฟแท่งเทียนใช้ สาเหตุที่กราฟแท่งเทียนใช้ได้ผลก็เพราะว่า กราฟแท่งเทียนนั้นเป็นกราฟที่สร้างมาจากราคา ไม่ได้มีความซับซ้อนเหมือนกับ indicator อีกทีหนึ่ง การตีความกราฟแท่งเทียน จึงตรงไปตรงมากกว่าการใช้งาน indicator ที่สร้างมาจากราคา ทำให้การเคลื่อนไหวของ indicator ช้ากว่าราคาเสมอ อย่างไรก็ตาม การตีความกราฟแท่งเทียน ต้องอาศัยความชำนาญในการวิเคราะห์ แม้ว่าจะรู้ว่ามีรูปแบบอย่างไรก็ไม่ได้หมายความว่าจะทำกำไรออกจากตลาดไปได้ง่าย ๆ ในบทความนี้จึงเป็นการรวบรวมรูปแบบแท่งเทียนกลับตัว ที่สำคัญในตลาดเพื่อให้ความรู้และฝึกความชำนาญ โดยรวบรวมจากเว็บไซต์ในต่างประเทศที่ใช้การวิเคราะห์แท่งเทียนกลับตัว แท่งเทียนกลับตัว คืออะไร แท่งเทียนกลับตัว กล่าวถึง รูปแบบของกราฟแท่งเทียน ที่บ่งบอกสัญญาณว่า ทิศทางของราคาจะมีการเปลี่ยนทิศทาง จากการเคลื่อนไหวก่อนหน้า เช่น การเคลื่อนไหวก่อนหน้าเป็นเทรนขาขึ้น เมื่อเกิดกราฟแท่งเทียนกลับตัว ทำให้กราฟเปลี่ยนเป็นขาลง โดยรูปแบบของกราฟแท่งเทียน เพียงไม่กี่แท่งจะเป็นตัวกำหนด ทั้งนี้เพราะว่า ลักษณะของกราฟนั้นได้สะท้อนอารมณ์ของคนในตลาดขึ้นเรียบร้อย รูปแบบของกราฟแท่งเทียนกลับตัว กราฟแท่งเทียนกลับตัวมีทั้งหมด 12 รูปแบบดังต่อไปนี้ Engulfing candlestick Pin bar [อ่านเพิ่มเติมคลิ๊ก]

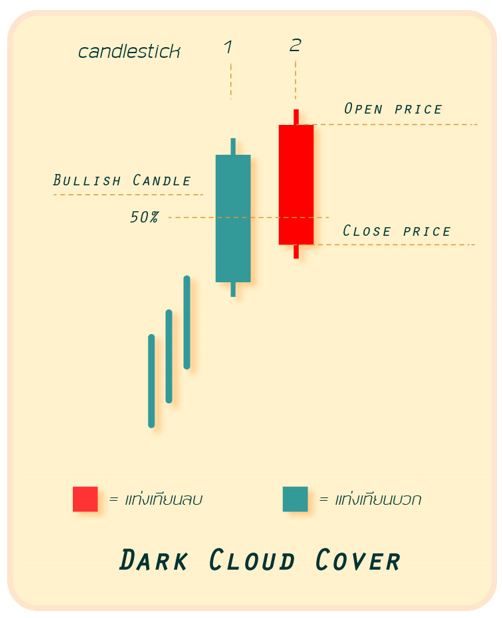

Dark Cloud Cover เป็นรูปแบบแท่งเทียนที่สำคัญในการวิเคราะห์ทางเทคนิค โดยเฉพาะสำหรับนักลงทุนที่ต้องการคาดการณ์การเปลี่ยนแปลงแนวโน้มของตลาด บทความนี้จะให้ข้อมูลเชิงลึกเกี่ยวกับ Dark Cloud Cover ตั้งแต่ความหมาย ลักษณะสำคัญ ไปจนถึงวิธีการใช้งานและข้อควรระวัง Dark Cloud Cover คืออะไร? Dark Cloud Cover เป็นรูปแบบแท่งเทียนที่บ่งบอกถึงการกลับตัวแบบขาลง (bearish reversal) ที่มักปรากฏในช่วงท้ายของแนวโน้มขาขึ้น รูปแบบนี้ประกอบด้วยแท่งเทียนสองแท่งที่มีลักษณะเฉพาะ: แท่งเทียนแรก: เป็นแท่งสีเขียว (หรือขาว) แสดงถึงการเพิ่มขึ้นของราคา แท่งเทียนที่สอง: เป็นแท่งสีแดง (หรือดำ) ที่เปิดสูงกว่าราคาปิดของแท่งแรก แต่ปิดต่ำกว่าจุดกึ่งกลางของแท่งแรก รูปแบบนี้สะท้อนถึงความไม่แน่นอนในตลาดและอาจเป็นสัญญาณเตือนถึงการเปลี่ยนแปลงแนวโน้มจากขาขึ้นเป็นขาลง ลักษณะสำคัญของ Dark Cloud Cover เพื่อให้เข้าใจ Dark Cloud Cover ได้ดียิ่งขึ้น เรามาดูลักษณะสำคัญของรูปแบบนี้กัน: แนวโน้มขาขึ้นก่อนหน้า: Dark Cloud Cover ควรปรากฏหลังจากมีแนวโน้มขาขึ้นที่ชัดเจน แท่งเทียนแรก: เป็นแท่งขาขึ้นที่แข็งแกร่ง มักมีลำตัวยาวและมีเงาน้อยหรือไม่มีเลย แท่งเทียนที่สอง: เปิดด้วย gap [อ่านเพิ่มเติมคลิ๊ก]

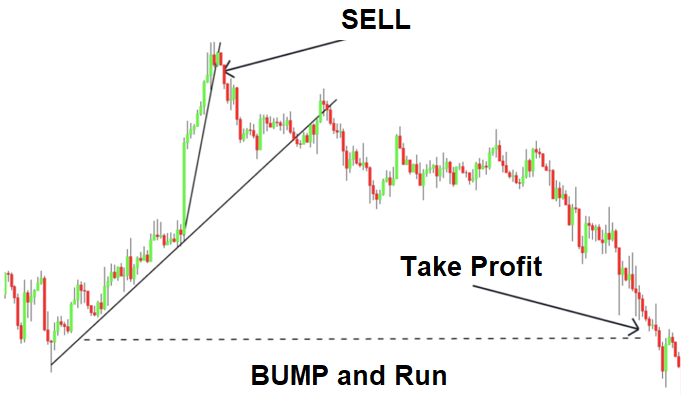

Bump and Run Reversal คืออะไร? Bump and Run Reversal (BARR) เป็นรูปแบบกราฟทางเทคนิคที่ถูกพัฒนาโดย Thomas Bulkowski ซึ่งสามารถใช้ในการคาดการณ์การกลับตัวของราคา โดยมีลักษณะเฉพาะดังนี้: ประกอบด้วยสามส่วนหลัก: Lead-in phase, Bump phase, และ Run phase มักเกิดขึ้นหลังจากช่วงแนวโน้มขาขึ้นที่ยาวนาน แสดงถึงการเก็งกำไรที่มากเกินไปและการกลับตัวของราคาที่รุนแรง ลักษณะสำคัญของ Bump and Run Reversal Lead-in phase: เป็นช่วงเริ่มต้นของรูปแบบ ราคามีการเคลื่อนไหวในแนวโน้มขาขึ้นที่สม่ำเสมอ สามารถลากเส้นแนวโน้มด้านล่างที่เชื่อมจุดต่ำสุดได้ Bump phase: ราคาเริ่มเพิ่มขึ้นอย่างรวดเร็วและชันมากขึ้น มักมีความผันผวนสูงและปริมาณการซื้อขายเพิ่มขึ้น ราคาอาจสร้างจุดสูงสุดหลายจุดในช่วงนี้ Run phase: ราคาเริ่มลดลงอย่างรวดเร็ว มักมีการทะลุเส้นแนวโน้มด้านล่างที่ลากมาจาก Lead-in phase เป็นสัญญาณของการกลับตัวและการเริ่มต้นของแนวโน้มขาลง วิธีใช้ Bump and Run Reversal ในการวิเคราะห์ การระบุรูปแบบ: สังเกตการเคลื่อนไหวของราคาที่มีลักษณะเป็นไปตามสามเฟสข้างต้น [อ่านเพิ่มเติมคลิ๊ก]

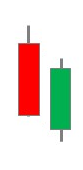

Piercing Line คืออะไร? Piercing Line เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: ประกอบด้วยแท่งเทียนสองแท่งติดต่อกัน เกิดขึ้นหลังจากแนวโน้มขาลง แท่งแรกเป็นแท่งเทียนสีดำ (bearish) ขนาดใหญ่ แท่งที่สองเป็นแท่งเทียนสีขาว (bullish) ที่เปิดต่ำกว่าจุดต่ำสุดของแท่งแรก แท่งที่สองปิดสูงกว่าจุดกึ่งกลางของแท่งแรก แต่ไม่สูงกว่าจุดเปิดของแท่งแรก Piercing Line ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาลงเป็นขาขึ้น (bullish reversal pattern) โดยเฉพาะเมื่อเกิดขึ้นที่จุดต่ำสุดของแนวโน้มขาลงหรือที่ระดับแนวรับสำคัญ วิธีใช้ Piercing Line ในการวิเคราะห์ พิจารณาบริบท: Piercing Line มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากแนวโน้มขาลงที่ชัดเจน หรือที่ระดับแนวรับสำคัญ ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีดำขนาดใหญ่ แท่งที่สองต้องเป็นแท่งสีขาวที่เปิดต่ำกว่าจุดต่ำสุดของแท่งแรก แท่งที่สองต้องปิดสูงกว่าจุดกึ่งกลางของแท่งแรก แต่ไม่สูงกว่าจุดเปิดของแท่งแรก วิเคราะห์ปริมาณการซื้อขาย: ปริมาณการซื้อขายที่เพิ่มขึ้นในแท่งที่สองอาจเป็นสัญญาณยืนยันที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Piercing Line มีความสำคัญในการยืนยันการกลับตัว ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีกำลังสัมพัทธ์ (RSI) เพื่อยืนยันสัญญาณ ข้อควรระวังในการใช้ Piercing Line [อ่านเพิ่มเติมคลิ๊ก]