ในการซื้อขายในตลาดการเงิน ไม่ว่าจะเป็นหุ้น ฟอเร็กซ์ คริปโตเคอร์เรนซี หรือสินทรัพย์อื่นๆ เทรดเดอร์และนักลงทุนมักจะได้ยินคำว่า “overbought” และ “oversold” อยู่บ่อยครั้ง แต่คำเหล่านี้หมายถึงอะไร และมีความสำคัญอย่างไรต่อการตัดสินใจซื้อขาย? บทความนี้จะอธิบายแนวคิดของ overbought และ oversold อย่างละเอียด รวมถึงวิธีการระบุสภาวะเหล่านี้และการนำไปใช้ในการวิเคราะห์ตลาด Overbought คืออะไร? Overbought หมายถึงสภาวะที่ราคาของสินทรัพย์ได้เพิ่มขึ้นอย่างรวดเร็วและรุนแรงเกินไป จนทำให้มีโอกาสสูงที่ราคาจะปรับตัวลดลงในอนาคตอันใกล้ ในสภาวะ overbought นักลงทุนส่วนใหญ่มองว่าสินทรัพย์นั้นมีราคาสูงเกินกว่ามูลค่าที่ควรจะเป็น (overvalued) สาเหตุที่ทำให้เกิดสภาวะ overbought อาจมาจากหลายปัจจัย เช่น: กระแสข่าวดีที่เกี่ยวข้องกับสินทรัพย์นั้น ความคาดหวังที่สูงเกินจริงของนักลงทุน การเก็งกำไรระยะสั้นที่มากเกินไป การซื้อตามกระแสของนักลงทุนรายย่อย (FOMO – Fear of Missing Out) เมื่อสินทรัพย์อยู่ในสภาวะ overbought นักเทรดมักจะระมัดระวังในการเปิดสถานะซื้อ (long position) เพิ่มเติม และอาจพิจารณาการปิดสถานะซื้อที่มีอยู่ หรือเปิดสถานะขาย (short position) เพื่อทำกำไรจากการปรับฐานของราคา Oversold คืออะไร? Oversold [อ่านเพิ่มเติมคลิ๊ก]

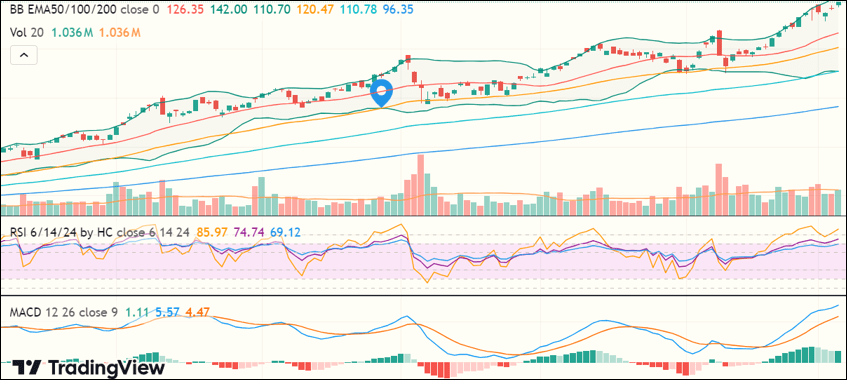

Relative Strength Index (RSI) เป็นหนึ่งในเครื่องมือวิเคราะห์ทางเทคนิคที่ได้รับความนิยมมากที่สุดในการเทรดหุ้นและฟอเร็กซ์ โดยเฉพาะอย่างยิ่งการใช้ RSI ที่ค่าพารามิเตอร์ 6, 12 และ 24 ซึ่งมีความสำคัญในการวิเคราะห์ตลาดในหลากหลายกรอบเวลา บทความนี้จะอธิบายความหมาย วิธีการใช้งาน และการประยุกต์ใช้ RSI 6, 12 และ 24 อย่างละเอียด ความหมายของ RSI 6, 12 และ 24 ก่อนอื่น มาทำความเข้าใจความหมายของตัวเลขเหล่านี้กันก่อน: RSI ย่อมาจาก Relative Strength Index เป็นตัวบ่งชี้โมเมนตัม (momentum indicator) ที่วัดความเร็วและขนาดของการเปลี่ยนแปลงราคา โดยแสดงผลเป็นค่าระหว่าง 0-100 ตัวเลขที่ตามหลัง RSI (เช่น 6, 12 หรือ 24) หมายถึงจำนวนคาบเวลา (periods) ที่ใช้ในการคำนวณ RSI นั่นหมายความว่า: RSI 6 [อ่านเพิ่มเติมคลิ๊ก]

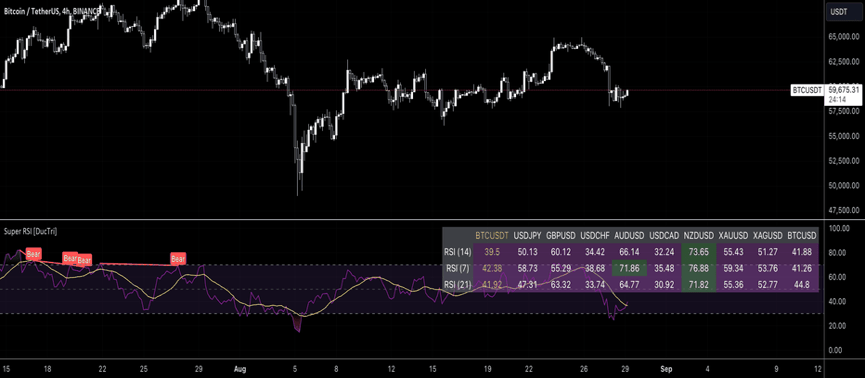

Relative Strength Index (RSI) เป็นหนึ่งในเครื่องมือวิเคราะห์ทางเทคนิคที่ได้รับความนิยมมากที่สุดในการเทรดหุ้นและฟอเร็กซ์ การเลือกค่าพารามิเตอร์ที่เหมาะสมสำหรับ RSI มีความสำคัญอย่างยิ่งต่อประสิทธิภาพของการวิเคราะห์ ในบทความนี้ เราจะเจาะลึกถึงความแตกต่างระหว่าง RSI 7 และ RSI 14 เพื่อช่วยให้คุณเลือกใช้ค่าที่เหมาะสมกับสไตล์การเทรดของคุณมากที่สุด ความหมายของ RSI 7 และ RSI 14 ก่อนที่เราจะเปรียบเทียบ RSI 7 และ RSI 14 มาทำความเข้าใจความหมายของตัวเลขเหล่านี้กันก่อน RSI ย่อมาจาก Relative Strength Index เป็นตัวบ่งชี้โมเมนตัม (momentum indicator) ที่วัดความเร็วและขนาดของการเปลี่ยนแปลงราคา โดยแสดงผลเป็นค่าระหว่าง 0-100 ตัวเลขที่ตามหลัง RSI (เช่น 7 หรือ 14) หมายถึงจำนวนคาบเวลา (periods) ที่ใช้ในการคำนวณ RSI นั่นหมายความว่า: RSI 7 คำนวณโดยใช้ข้อมูลย้อนหลัง 7 [อ่านเพิ่มเติมคลิ๊ก]

Relative Strength Index (RSI) เป็นเครื่องมือวิเคราะห์ทางเทคนิคที่ได้รับความนิยมอย่างมากในการเทรดหุ้นและฟอเร็กซ์ โดยเฉพาะอย่างยิ่งในการวิเคราะห์สภาวะ Overbought (ซื้อมากเกินไป) และ Oversold (ขายมากเกินไป) บทความนี้จะอธิบายความหมาย วิธีการวิเคราะห์ และการนำ RSI Overbought และ Oversold ไปใช้ในการเทรดอย่างละเอียด ความหมายของ RSI Overbought และ Oversold RSI เป็นตัวบ่งชี้โมเมนตัม (momentum indicator) ที่วัดความเร็วและขนาดของการเปลี่ยนแปลงราคา โดยแสดงค่าเป็นตัวเลขระหว่าง 0 ถึง 100 Overbought (ซื้อมากเกินไป): เกิดขึ้นเมื่อค่า RSI สูงกว่าระดับที่กำหนด (โดยทั่วไปคือ 70) บ่งชี้ว่าราคาอาจสูงเกินไปและมีโอกาสที่จะปรับตัวลง Oversold (ขายมากเกินไป): เกิดขึ้นเมื่อค่า RSI ต่ำกว่าระดับที่กำหนด (โดยทั่วไปคือ 30) บ่งชี้ว่าราคาอาจต่ำเกินไปและมีโอกาสที่จะฟื้นตัวขึ้น ทำไม RSI Overbought และ Oversold จึงมีความสำคัญ [อ่านเพิ่มเติมคลิ๊ก]

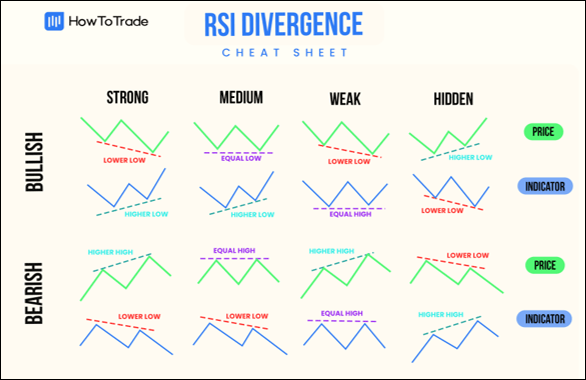

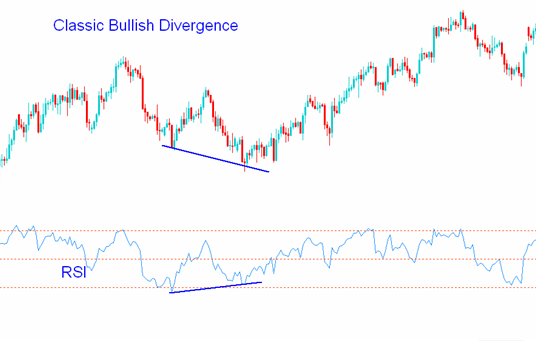

RSI Divergence เป็นเครื่องมือวิเคราะห์ทางเทคนิคที่มีประสิทธิภาพสูงในการคาดการณ์การกลับตัวของราคา บทความนี้จะอธิบายความหมาย วิธีการวิเคราะห์ และการนำ RSI Divergence ไปใช้ในการเทรดอย่างละเอียด ความหมายของ RSI Divergence RSI Divergence หรือการแยกทางของ RSI เกิดขึ้นเมื่อทิศทางของราคาและทิศทางของ RSI (Relative Strength Index) ไม่สอดคล้องกัน กล่าวคือ: Bearish Divergence: เกิดขึ้นเมื่อราคาทำจุดสูงสุดใหม่ (Higher High) แต่ RSI ทำจุดสูงสุดที่ต่ำกว่าครั้งก่อน (Lower High) Bullish Divergence: เกิดขึ้นเมื่อราคาทำจุดต่ำสุดใหม่ (Lower Low) แต่ RSI ทำจุดต่ำสุดที่สูงกว่าครั้งก่อน (Higher Low) RSI Divergence เป็นสัญญาณที่บ่งบอกว่าแนวโน้มปัจจุบันอาจกำลังอ่อนแรงลงและมีโอกาสที่จะเกิดการกลับตัวของราคา ทำไม RSI Divergence จึงมีความสำคัญ สัญญาณเตือนล่วงหน้า: RSI Divergence มักเกิดขึ้นก่อนที่ราคาจะกลับตัวจริง ทำให้นักเทรดสามารถเตรียมตัวรับมือกับการเปลี่ยนแปลงของตลาดได้ล่วงหน้า [อ่านเพิ่มเติมคลิ๊ก]

Relative Strength Index (RSI) เป็นหนึ่งในเครื่องมือวิเคราะห์ทางเทคนิคที่ได้รับความนิยมมากที่สุดในการเทรดหุ้นและฟอเร็กซ์ การตั้งค่า RSI ที่เหมาะสมจะช่วยให้คุณใช้ประโยชน์จากเครื่องมือนี้ได้อย่างมีประสิทธิภาพสูงสุด บทความนี้จะอธิบายวิธีการตั้งค่า RSI อย่างละเอียด รวมถึงแนะนำค่าที่เหมาะสมสำหรับการเทรดในรูปแบบต่างๆ RSI คืออะไร ก่อนที่เราจะเจาะลึกเรื่องการตั้งค่า มาทำความเข้าใจพื้นฐานของ RSI กันก่อน RSI ย่อมาจาก Relative Strength Index เป็นตัวบ่งชี้โมเมนตัม (momentum indicator) ที่ถูกพัฒนาขึ้นโดย J. Welles Wilder ในปี 1978 RSI วัดความเร็วและขนาดของการเปลี่ยนแปลงราคา โดยแสดงผลเป็นค่าระหว่าง 0-100 RSI คำนวณจากสูตร: โดย RS = ค่าเฉลี่ยของผลตอบแทนในช่วงขาขึ้น / ค่าเฉลี่ยของผลตอบแทนในช่วงขาลง พารามิเตอร์หลักของ RSI ในการตั้งค่า RSI มีพารามิเตอร์หลักที่สำคัญ 3 ตัว: Period: จำนวนแท่งเทียนที่ใช้ในการคำนวณ RSI Overbought [อ่านเพิ่มเติมคลิ๊ก]

RSI Divergence คืออะไร RSI Divergence คือ รูปแบบการกลับตัวของกราฟราคา โดยส่วนมากใช้ในการวิเคราะห์ตลาดเงิน เช่น ตลาดหุ้น ตลาด Forex และตลาด Crypto การใช้ RSI Divergence สามารถใช้ได้กับทุก Time Frame ตั้งแต่ Time Frame ขนาดเล็กไปจนถึงขนาดใหญ่ RSI Divergence จะใช้ได้ผลดีก็ต่อเมื่อเกิดขึ้นหลังจากที่มีเทรนรันมาอย่างยาวนานใน Time Frame ที่ใหญ่กว่า ตัวอย่างเช่น ถ้าวิเคราะห์เทรนด์ที่ 1 ชั่วโมง ก็จะต้องเทรนด์ที่ยาวนานใน 4 ชั่วโมง สำหรับรูปแบบ RSI Divergence คือ การขัดแย้งกันของสัญญาณราคา หรือกราฟแท่งเทียน กับ rsi จะมีทิศทางส่วนทางกันจึงเรียกว่า Divergence ถ้าหากวิ่งสัญญาณเหมือนกันจะเรียกว่า Convergence ขณะที่รูปแบบของ Divergence ของ RSI มี 2 [อ่านเพิ่มเติมคลิ๊ก]