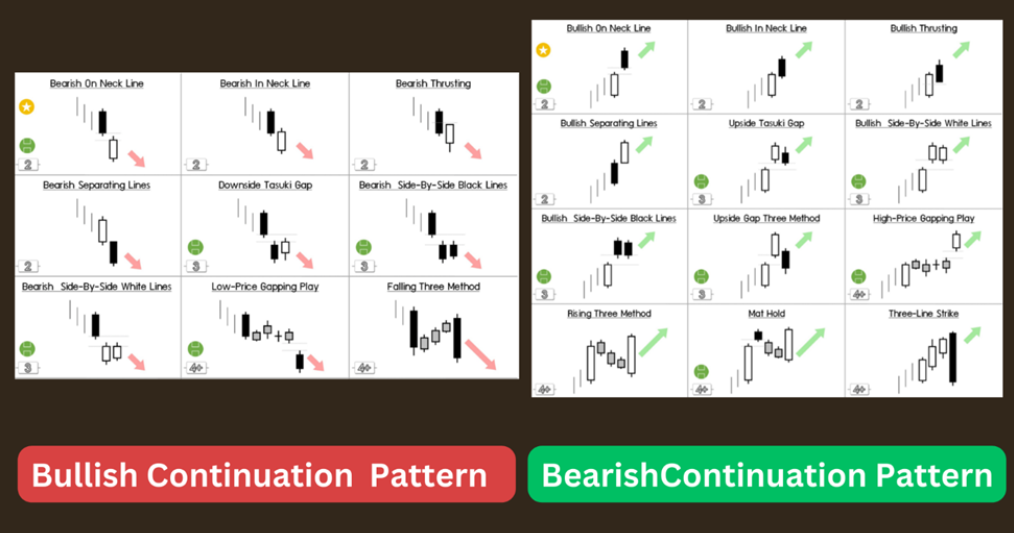

ในโลกของการวิเคราะห์ทางเทคนิคสำหรับการเทรดในตลาดการเงิน Continuation Pattern หรือรูปแบบการต่อเนื่องเป็นหนึ่งในเครื่องมือที่นักเทรดและนักลงทุนใช้เพื่อคาดการณ์ทิศทางของราคาในอนาคต รูปแบบเหล่านี้ช่วยให้เราสามารถระบุจุดที่แนวโน้มปัจจุบันอาจจะดำเนินต่อไปหลังจากช่วงของการพักตัวหรือการรวมตัว บทความนี้จะพาคุณไปทำความรู้จักกับ Continuation Pattern อย่างละเอียด ตั้งแต่ความหมาย ประเภทต่างๆ ไปจนถึงวิธีการนำไปใช้ในการวิเคราะห์และตัดสินใจเทรด Continuation Pattern คืออะไร Continuation Pattern หรือรูปแบบการต่อเนื่อง เป็นรูปแบบทางเทคนิคที่เกิดขึ้นในระหว่างแนวโน้มที่กำลังดำเนินอยู่ และมักจะบ่งชี้ว่าแนวโน้มนั้นจะดำเนินต่อไปในทิศทางเดิมหลังจากที่รูปแบบนี้สิ้นสุดลง รูปแบบเหล่านี้มักจะแสดงถึงช่วงของการพักตัวหรือการรวมตัวชั่วคราวในระหว่างแนวโน้มหลัก ลักษณะสำคัญของ Continuation Pattern มีดังนี้: เกิดขึ้นในระหว่างแนวโน้มที่ชัดเจน (ขาขึ้นหรือขาลง) แสดงถึงการพักตัวชั่วคราวของแนวโน้ม มักจะมีปริมาณการซื้อขายที่ลดลงในระหว่างการก่อตัวของรูปแบบ เมื่อราคาหลุดออกจากรูปแบบ (breakout) มักจะมีปริมาณการซื้อขายที่เพิ่มขึ้น หลังจากเกิด breakout ราคามักจะเคลื่อนที่ต่อในทิศทางเดิมของแนวโน้มหลัก ความสำคัญของ Continuation Pattern Continuation Pattern มีความสำคัญต่อนักเทรดและนักลงทุนหลายประการ: ช่วยในการยืนยันแนวโน้ม: รูปแบบเหล่านี้ช่วยยืนยันว่าแนวโน้มปัจจุบันยังคงแข็งแกร่งและมีโอกาสที่จะดำเนินต่อไป ระบุจุดเข้าเทรด: สามารถใช้เป็นสัญญาณในการเข้าเทรดตามทิศทางของแนวโน้มหลัก การจัดการความเสี่ยง: ช่วยในการกำหนดจุด stop loss และ take profit ที่เหมาะสม ประเมินความแข็งแกร่งของแนวโน้ม: ลักษณะและระยะเวลาของการก่อตัวรูปแบบสามารถบ่งบอกถึงความแข็งแกร่งของแนวโน้มได้ [อ่านเพิ่มเติมคลิ๊ก]

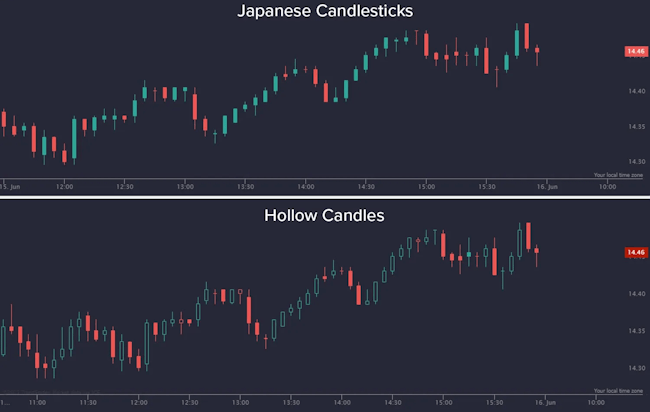

Hollow candle คืออะไร Hollow candle หรือแท่งเทียนกลวง เป็นรูปแบบหนึ่งของแท่งเทียนในการวิเคราะห์ทางเทคนิค ที่มีลักษณะเฉพาะคือส่วนของลำตัวแท่งเทียน (body) จะเป็นช่องว่างหรือ “กลวง” แทนที่จะเป็นสีทึบเหมือนแท่งเทียนทั่วไป โดยทั่วไป Hollow candle จะมีลักษณะดังนี้: ลำตัวเป็นช่องว่างหรือกลวง มีเส้นขอบด้านบนและด้านล่างของลำตัว อาจมีเงา (wick) ด้านบนหรือด้านล่าง หรือทั้งสองด้าน ความหมายหลักของ Hollow candle คือการแสดงถึงการปิดตลาดที่ราคาสูงกว่าราคาเปิด ซึ่งโดยทั่วไปถือเป็นสัญญาณของแรงซื้อหรือความเป็นขาขึ้น (Bullish) ความแตกต่างระหว่าง Hollow candle และแท่งเทียนปกติ เพื่อเข้าใจ Hollow candle ได้ดียิ่งขึ้น เราควรเปรียบเทียบกับแท่งเทียนปกติ: แท่งเทียนปกติ: ลำตัวทึบ สีเขียวหรือขาว: ราคาปิดสูงกว่าราคาเปิด (Bullish) สีแดงหรือดำ: ราคาปิดต่ำกว่าราคาเปิด (Bearish) Hollow candle: ลำตัวกลวง มักใช้สีขาวหรือสีอ่อน แสดงถึงราคาปิดสูงกว่าราคาเปิดเสมอ (Bullish) ข้อแตกต่างที่สำคัญคือ Hollow candle จะแสดงเฉพาะกรณีที่ราคาปิดสูงกว่าราคาเปิดเท่านั้น [อ่านเพิ่มเติมคลิ๊ก]

Inverted Hammer คืออะไร? Inverted Hammer เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: มีตัวเทียนเล็ก (สีขาวหรือดำ) อยู่ด้านล่างของแท่งเทียน มีเงาบนที่ยาวมาก โดยควรยาวอย่างน้อย 2-3 เท่าของตัวเทียน ไม่มีเงาล่างหรือมีเงาล่างที่สั้นมาก เกิดขึ้นหลังจากแนวโน้มขาลง Inverted Hammer มักถูกมองว่าเป็นสัญญาณที่บ่งบอกถึงการกลับตัวของแนวโน้มขาลง (bullish reversal) โดยเฉพาะเมื่อเกิดขึ้นที่จุดต่ำสุดของแนวโน้มขาลง วิธีใช้ Inverted Hammer ในการวิเคราะห์ พิจารณาบริบท: Inverted Hammer มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากแนวโน้มขาลงที่ชัดเจน หรือเมื่อราคาอยู่ใกล้ระดับแนวรับที่สำคัญ ตรวจสอบปริมาณการซื้อขาย: หาก Inverted Hammer เกิดขึ้นพร้อมกับปริมาณการซื้อขายที่สูงผิดปกติ อาจเป็นสัญญาณของการกลับตัวที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Inverted Hammer มักมีความสำคัญในการยืนยันการกลับตัว โดยเฉพาะถ้าเป็นแท่งเทียนสีขาว (bullish) วิเคราะห์ความยาวของเงาบน: เงาบนที่ยาวมากบ่งบอกถึงความพยายามในการผลักดันราคาขึ้น แม้ว่าจะถูกกดลงมาปิดใกล้จุดต่ำสุดก็ตาม ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีกำลังสัมพัทธ์ (RSI) เพื่อยืนยันสัญญาณ ข้อควรระวังในการใช้ [อ่านเพิ่มเติมคลิ๊ก]

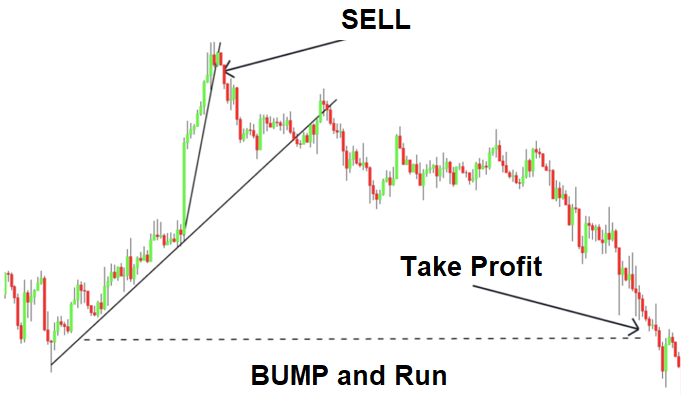

Bump and Run Reversal คืออะไร? Bump and Run Reversal (BARR) เป็นรูปแบบกราฟทางเทคนิคที่ถูกพัฒนาโดย Thomas Bulkowski ซึ่งสามารถใช้ในการคาดการณ์การกลับตัวของราคา โดยมีลักษณะเฉพาะดังนี้: ประกอบด้วยสามส่วนหลัก: Lead-in phase, Bump phase, และ Run phase มักเกิดขึ้นหลังจากช่วงแนวโน้มขาขึ้นที่ยาวนาน แสดงถึงการเก็งกำไรที่มากเกินไปและการกลับตัวของราคาที่รุนแรง ลักษณะสำคัญของ Bump and Run Reversal Lead-in phase: เป็นช่วงเริ่มต้นของรูปแบบ ราคามีการเคลื่อนไหวในแนวโน้มขาขึ้นที่สม่ำเสมอ สามารถลากเส้นแนวโน้มด้านล่างที่เชื่อมจุดต่ำสุดได้ Bump phase: ราคาเริ่มเพิ่มขึ้นอย่างรวดเร็วและชันมากขึ้น มักมีความผันผวนสูงและปริมาณการซื้อขายเพิ่มขึ้น ราคาอาจสร้างจุดสูงสุดหลายจุดในช่วงนี้ Run phase: ราคาเริ่มลดลงอย่างรวดเร็ว มักมีการทะลุเส้นแนวโน้มด้านล่างที่ลากมาจาก Lead-in phase เป็นสัญญาณของการกลับตัวและการเริ่มต้นของแนวโน้มขาลง วิธีใช้ Bump and Run Reversal ในการวิเคราะห์ การระบุรูปแบบ: สังเกตการเคลื่อนไหวของราคาที่มีลักษณะเป็นไปตามสามเฟสข้างต้น [อ่านเพิ่มเติมคลิ๊ก]