Morning Doji Star คืออะไร? Morning Doji Star เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: เกิดขึ้นในช่วงแนวโน้มขาลง (downtrend) ประกอบด้วยแท่งเทียนสามแท่ง แท่งแรกเป็นแท่งเทียนสีดำ (bearish) ขนาดใหญ่ แท่งที่สองเป็น Doji (แท่งเทียนที่ราคาเปิดและปิดใกล้เคียงกันมาก) ที่มี gap ลงจากแท่งแรก แท่งที่สามเป็นแท่งเทียนสีขาว (bullish) ที่ปิดสูงเข้าไปในตัวแท่งเทียนของแท่งแรก Morning Doji Star ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาลงเป็นขาขึ้น (bullish reversal pattern) ที่มีความน่าเชื่อถือสูง โดยเฉพาะเมื่อเกิดขึ้นที่จุดต่ำสุดของแนวโน้มขาลง วิธีใช้ Morning Doji Star ในการวิเคราะห์ พิจารณาบริบท: Morning Doji Star ต้องเกิดขึ้นในช่วงแนวโน้มขาลงที่ชัดเจน และมีความสำคัญมากขึ้นเมื่อเกิดขึ้นใกล้กับระดับแนวรับหรือจุดต่ำสุดของแนวโน้ม ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีดำขนาดใหญ่ แท่งที่สองต้องเป็น Doji ที่มี gap ลงจากแท่งแรก แท่งที่สามต้องเป็นแท่งสีขาวที่ปิดสูงเข้าไปในตัวแท่งเทียนของแท่งแรก วิเคราะห์ปริมาณการซื้อขาย: ปริมาณการซื้อขายที่เพิ่มขึ้นในแท่งที่สามอาจเป็นสัญญาณยืนยันที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง [อ่านเพิ่มเติมคลิ๊ก]

Bullish Harami คืออะไร? Bullish Harami เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: เกิดขึ้นในช่วงแนวโน้มขาลง (downtrend) ประกอบด้วยแท่งเทียนสองแท่ง แท่งแรกเป็นแท่งเทียนสีดำ (bearish) ขนาดใหญ่ แท่งที่สองเป็นแท่งเทียนสีขาว (bullish) ขนาดเล็กกว่า โดยตัวแท่งเทียน (real body) อยู่ภายในตัวแท่งเทียนของแท่งแรก คำว่า “Harami” มาจากภาษาญี่ปุ่น แปลว่า “การตั้งครรภ์” หรือ “ท้อง” โดยแท่งแรกถูกมองว่าเป็น “แม่” ที่มีตัวใหญ่ล้อมรอบแท่งที่สองที่เล็กกว่า ทำให้ดูเหมือนแม่ที่กำลังตั้งครรภ์ Bullish Harami ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาลงเป็นขาขึ้น (bullish reversal pattern) วิธีใช้ Bullish Harami ในการวิเคราะห์ พิจารณาบริบท: Bullish Harami ต้องเกิดขึ้นในช่วงแนวโน้มขาลงที่ชัดเจน และมีความสำคัญมากขึ้นเมื่อเกิดขึ้นใกล้กับระดับแนวรับหรือเส้นแนวโน้ม ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีดำขนาดใหญ่ แสดงถึงการดำเนินต่อของแนวโน้มขาลง แท่งที่สองต้องเป็นแท่งสีขาวที่เล็กกว่า โดยราคาเปิดสูงกว่าราคาปิดของแท่งแรก แต่ตัวแท่งเทียนยังคงอยู่ภายในตัวแท่งเทียนของแท่งแรก สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Bullish Harami [อ่านเพิ่มเติมคลิ๊ก]

Inverted Hammer คืออะไร? Inverted Hammer เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: มีตัวเทียนเล็ก (สีขาวหรือดำ) อยู่ด้านล่างของแท่งเทียน มีเงาบนที่ยาวมาก โดยควรยาวอย่างน้อย 2-3 เท่าของตัวเทียน ไม่มีเงาล่างหรือมีเงาล่างที่สั้นมาก เกิดขึ้นหลังจากแนวโน้มขาลง Inverted Hammer มักถูกมองว่าเป็นสัญญาณที่บ่งบอกถึงการกลับตัวของแนวโน้มขาลง (bullish reversal) โดยเฉพาะเมื่อเกิดขึ้นที่จุดต่ำสุดของแนวโน้มขาลง วิธีใช้ Inverted Hammer ในการวิเคราะห์ พิจารณาบริบท: Inverted Hammer มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากแนวโน้มขาลงที่ชัดเจน หรือเมื่อราคาอยู่ใกล้ระดับแนวรับที่สำคัญ ตรวจสอบปริมาณการซื้อขาย: หาก Inverted Hammer เกิดขึ้นพร้อมกับปริมาณการซื้อขายที่สูงผิดปกติ อาจเป็นสัญญาณของการกลับตัวที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Inverted Hammer มักมีความสำคัญในการยืนยันการกลับตัว โดยเฉพาะถ้าเป็นแท่งเทียนสีขาว (bullish) วิเคราะห์ความยาวของเงาบน: เงาบนที่ยาวมากบ่งบอกถึงความพยายามในการผลักดันราคาขึ้น แม้ว่าจะถูกกดลงมาปิดใกล้จุดต่ำสุดก็ตาม ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีกำลังสัมพัทธ์ (RSI) เพื่อยืนยันสัญญาณ ข้อควรระวังในการใช้ [อ่านเพิ่มเติมคลิ๊ก]

Hanging Man คืออะไร? Hanging Man เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: มีตัวเทียนเล็ก (สีขาวหรือดำ) อยู่ด้านบนของแท่งเทียน มีเงาล่างที่ยาวมาก โดยควรยาวอย่างน้อย 2-3 เท่าของตัวเทียน ไม่มีเงาบนหรือมีเงาบนที่สั้นมาก เกิดขึ้นหลังจากแนวโน้มขาขึ้น Hanging Man มักถูกมองว่าเป็นสัญญาณที่บ่งบอกถึงการกลับตัวของแนวโน้มขาขึ้น (bearish reversal) โดยเฉพาะเมื่อเกิดขึ้นที่จุดสูงสุดของแนวโน้มขาขึ้น วิธีใช้ Hanging Man ในการวิเคราะห์ พิจารณาบริบท: Hanging Man มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากแนวโน้มขาขึ้นที่ชัดเจน หรือเมื่อราคาอยู่ใกล้ระดับแนวต้านที่สำคัญ ตรวจสอบปริมาณการซื้อขาย: หาก Hanging Man เกิดขึ้นพร้อมกับปริมาณการซื้อขายที่สูงผิดปกติ อาจเป็นสัญญาณของการกลับตัวที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Hanging Man มักมีความสำคัญในการยืนยันการกลับตัว โดยเฉพาะถ้าเป็นแท่งเทียนสีดำ (bearish) วิเคราะห์ความยาวของเงาล่าง: เงาล่างที่ยาวมากบ่งบอกถึงการพยายามขายทำกำไรอย่างรุนแรง แม้ว่าราคาจะปิดใกล้จุดสูงสุดก็ตาม ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีกำลังสัมพัทธ์ (RSI) เพื่อยืนยันสัญญาณ ข้อควรระวังในการใช้ [อ่านเพิ่มเติมคลิ๊ก]

Candlestick Pattern คืออะไร Candlestick Pattern หรือรูปแบบของเทียนเทียน (Candlestick) คือ เทคนิคการวิเคราะห์ทางเทคนิคที่มีที่มาจากญี่ปุ่น ถูกใช้ในการวิเคราะห์ราคาของหุ้น, สินค้าหรือสกุลเงินในตลาดทุนและตลาดเงินเพื่อทำนายการเคลื่อนไหวของราคาในอนาคต Candlestick มีส่วนประกอบสำคัญ 4 ส่วน คือ ราคาเปิด (Open), ราคาปิด (Close), ราคาสูงสุด (High) และราคาต่ำสุด (Low) ภายในช่วงเวลาที่กำหนด ถ้าราคาปิดสูงกว่าราคาเปิดจะได้เทียนสีเขียวหรือขาว แต่ถ้าราคาปิดต่ำกว่าราคาเปิด เราจะได้เทียนสีแดงหรือดำ มีหลากหลายรูปแบบ Candlestick ที่ช่วยให้นักลงทุนสามารถทำนายการเคลื่อนไหวของราคาในอนาคตได้ รวมถึง Bullish Engulfing, Bearish Engulfing, Hammer, Hanging Man, Doji และอื่น ๆ ทั้งหมดนี้จะช่วยให้นักลงทุนเข้าใจเกี่ยวกับทิศทางของตลาด และสามารถทำการลงทุนอย่างมีระบบและรอบคอบได้ ในส่วนของการใช้งาน Candlestick Pattern ควรถูกใช้ร่วมกับเครื่องมือวิเคราะห์เทคนิคอื่น ๆ เพื่อยืนยันแนวโน้มหรือสัญญาณที่ได้ การใช้มันเพียงอย่างเดียวอาจจะไม่ให้ความแม่นยำที่ต้องการ Candlestick Pattern มีกี่แบบ [อ่านเพิ่มเติมคลิ๊ก]

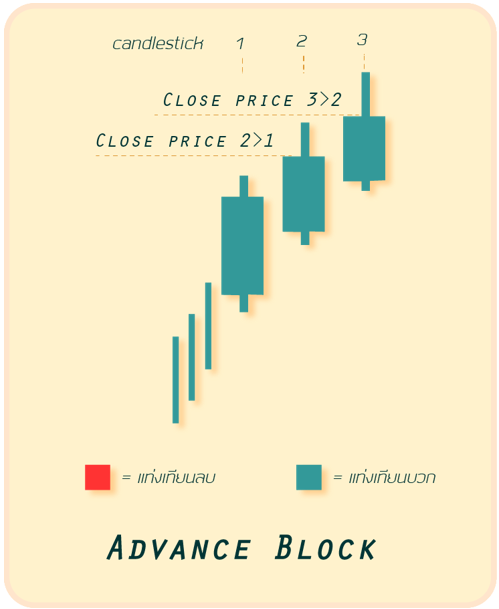

Advance Block คืออะไร Advance Block เป็นรูปแบบแท่งเทียน (candlestick pattern) ในการวิเคราะห์ทางเทคนิคที่มักปรากฏในช่วงแนวโน้มขาขึ้น (uptrend) และอาจเป็นสัญญาณเตือนถึงการเปลี่ยนแปลงแนวโน้มหรือการสิ้นสุดของแนวโน้มขาขึ้น (Edwards & Magee, 2007). รูปแบบนี้ประกอบด้วยแท่งเทียนบวก (bullish candlesticks) สามแท่งติดต่อกัน โดยมีลักษณะดังนี้: แท่งแรก: เป็นแท่งเทียนบวกขนาดใหญ่ แสดงถึงความมั่นใจของผู้ซื้อ แท่งที่สอง: เป็นแท่งเทียนบวกที่มีขนาดเล็กกว่าแท่งแรก แต่ยังคงมีราคาปิดที่สูงกว่า แท่งที่สาม: เป็นแท่งเทียนบวกที่มีขนาดเล็กลงอีก และ/หรือมีเงา (shadow) ที่ยาวในทิศทางขาขึ้น ความสำคัญของ Advance Block Advance Block มีความสำคัญในการวิเคราะห์ทางเทคนิคเนื่องจาก: เป็นสัญญาณเตือนถึงการเปลี่ยนแปลงแนวโน้มในตลาดขาขึ้น แสดงถึงการลดลงของแรงซื้อและความไม่มั่นใจของผู้ซื้อ อาจบ่งชี้ถึงโอกาสในการขายหรือปิดสถานะซื้อ สถิติและความแม่นยำ จากข้อมูลในหนังสือ Encyclopedia of Candlestick Charts โดย Thomas Bulkowski (2021): ในตลาดขาขึ้น (bull market): มีความแม่นยำ 64% [อ่านเพิ่มเติมคลิ๊ก]

- 1

- 2