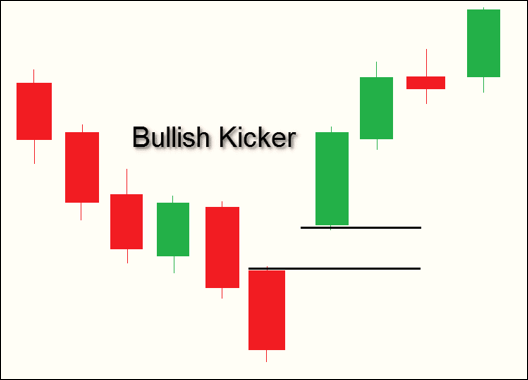

ในโลกของการวิเคราะห์ทางเทคนิคสำหรับการเทรดในตลาดการเงิน รูปแบบแท่งเทียน (Candlestick Pattern) เป็นหนึ่งในเครื่องมือที่ได้รับความนิยมอย่างมาก เนื่องจากสามารถให้ข้อมูลที่มีประโยชน์เกี่ยวกับการเคลื่อนไหวของราคาและอารมณ์ของตลาดได้อย่างมีประสิทธิภาพ หนึ่งในรูปแบบแท่งเทียนที่น่าสนใจและมีพลังในการบ่งชี้การเปลี่ยนแปลงของทิศทางตลาดคือ Bullish Kicker บทความนี้จะพาคุณไปทำความรู้จักกับ Bullish Kicker อย่างละเอียด ตั้งแต่ความหมาย วิธีการเกิดขึ้น ไปจนถึงการนำไปประยุกต์ใช้ในการวิเคราะห์และตัดสินใจเทรด Bullish Kicker คืออะไร Bullish Kicker เป็นรูปแบบแท่งเทียนที่ประกอบด้วยแท่งเทียนสองแท่งติดกัน ซึ่งแสดงถึงการเปลี่ยนแปลงอย่างฉับพลันในทิศทางของราคาจากขาลงเป็นขาขึ้น รูปแบบนี้ถือเป็นหนึ่งในสัญญาณการกลับตัวที่แข็งแกร่งที่สุดในการวิเคราะห์ทางเทคนิค ลักษณะสำคัญของ Bullish Kicker มีดังนี้: แท่งแรก: เป็นแท่งเทียนสีแดง (หรือสีดำในบางกราฟ) ที่แสดงถึงแนวโน้มขาลง แท่งที่สอง: เป็นแท่งเทียนสีเขียว (หรือสีขาว) ที่เปิดด้วยช่องว่าง (gap) เหนือจุดปิดของแท่งแรก การเปิดของแท่งที่สอง: ต้องอยู่สูงกว่าจุดสูงสุดของแท่งแรก ลำตัวของแท่งที่สอง: มักจะยาวและแสดงถึงแรงซื้อที่แข็งแกร่ง ความสำคัญของ Bullish Kicker Bullish Kicker มีความสำคัญต่อนักเทรดและนักลงทุนหลายประการ: สัญญาณการกลับตัวที่แข็งแกร่ง: Bullish Kicker เป็นหนึ่งในสัญญาณการกลับตัวที่น่าเชื่อถือที่สุดในการวิเคราะห์ทางเทคนิค แสดงถึงการเปลี่ยนแปลงของอารมณ์ตลาดอย่างฉับพลัน: รูปแบบนี้บ่งชี้ถึงการเปลี่ยนแปลงอย่างรวดเร็วจากความเป็นขาลงเป็นขาขึ้น มักเกิดหลังจากการประกาศข่าวสำคัญ: [อ่านเพิ่มเติมคลิ๊ก]

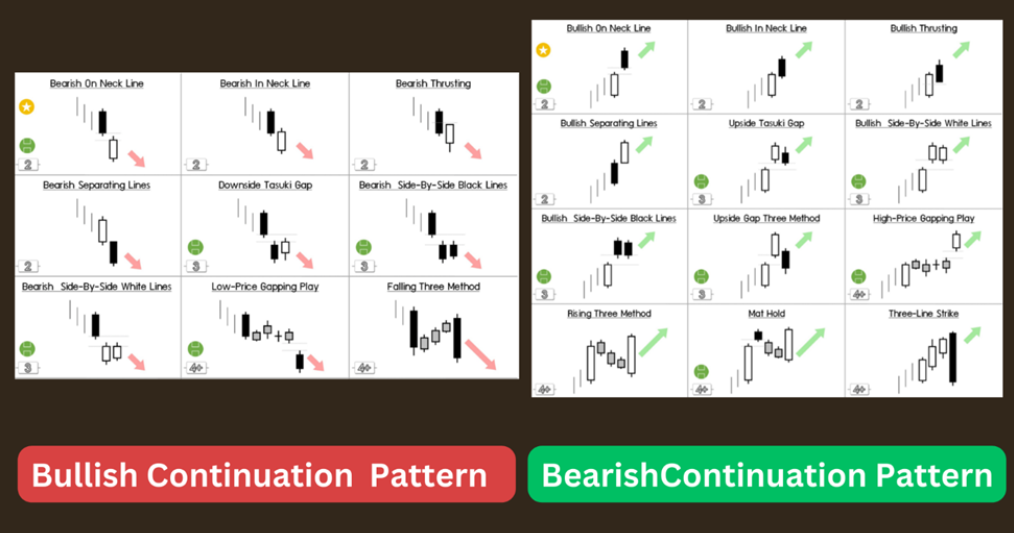

ในโลกของการวิเคราะห์ทางเทคนิคสำหรับการเทรดในตลาดการเงิน Continuation Pattern หรือรูปแบบการต่อเนื่องเป็นหนึ่งในเครื่องมือที่นักเทรดและนักลงทุนใช้เพื่อคาดการณ์ทิศทางของราคาในอนาคต รูปแบบเหล่านี้ช่วยให้เราสามารถระบุจุดที่แนวโน้มปัจจุบันอาจจะดำเนินต่อไปหลังจากช่วงของการพักตัวหรือการรวมตัว บทความนี้จะพาคุณไปทำความรู้จักกับ Continuation Pattern อย่างละเอียด ตั้งแต่ความหมาย ประเภทต่างๆ ไปจนถึงวิธีการนำไปใช้ในการวิเคราะห์และตัดสินใจเทรด Continuation Pattern คืออะไร Continuation Pattern หรือรูปแบบการต่อเนื่อง เป็นรูปแบบทางเทคนิคที่เกิดขึ้นในระหว่างแนวโน้มที่กำลังดำเนินอยู่ และมักจะบ่งชี้ว่าแนวโน้มนั้นจะดำเนินต่อไปในทิศทางเดิมหลังจากที่รูปแบบนี้สิ้นสุดลง รูปแบบเหล่านี้มักจะแสดงถึงช่วงของการพักตัวหรือการรวมตัวชั่วคราวในระหว่างแนวโน้มหลัก ลักษณะสำคัญของ Continuation Pattern มีดังนี้: เกิดขึ้นในระหว่างแนวโน้มที่ชัดเจน (ขาขึ้นหรือขาลง) แสดงถึงการพักตัวชั่วคราวของแนวโน้ม มักจะมีปริมาณการซื้อขายที่ลดลงในระหว่างการก่อตัวของรูปแบบ เมื่อราคาหลุดออกจากรูปแบบ (breakout) มักจะมีปริมาณการซื้อขายที่เพิ่มขึ้น หลังจากเกิด breakout ราคามักจะเคลื่อนที่ต่อในทิศทางเดิมของแนวโน้มหลัก ความสำคัญของ Continuation Pattern Continuation Pattern มีความสำคัญต่อนักเทรดและนักลงทุนหลายประการ: ช่วยในการยืนยันแนวโน้ม: รูปแบบเหล่านี้ช่วยยืนยันว่าแนวโน้มปัจจุบันยังคงแข็งแกร่งและมีโอกาสที่จะดำเนินต่อไป ระบุจุดเข้าเทรด: สามารถใช้เป็นสัญญาณในการเข้าเทรดตามทิศทางของแนวโน้มหลัก การจัดการความเสี่ยง: ช่วยในการกำหนดจุด stop loss และ take profit ที่เหมาะสม ประเมินความแข็งแกร่งของแนวโน้ม: ลักษณะและระยะเวลาของการก่อตัวรูปแบบสามารถบ่งบอกถึงความแข็งแกร่งของแนวโน้มได้ [อ่านเพิ่มเติมคลิ๊ก]

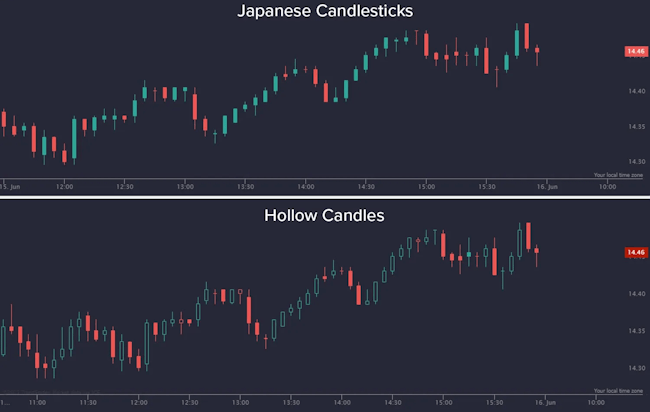

Hollow candle คืออะไร Hollow candle หรือแท่งเทียนกลวง เป็นรูปแบบหนึ่งของแท่งเทียนในการวิเคราะห์ทางเทคนิค ที่มีลักษณะเฉพาะคือส่วนของลำตัวแท่งเทียน (body) จะเป็นช่องว่างหรือ “กลวง” แทนที่จะเป็นสีทึบเหมือนแท่งเทียนทั่วไป โดยทั่วไป Hollow candle จะมีลักษณะดังนี้: ลำตัวเป็นช่องว่างหรือกลวง มีเส้นขอบด้านบนและด้านล่างของลำตัว อาจมีเงา (wick) ด้านบนหรือด้านล่าง หรือทั้งสองด้าน ความหมายหลักของ Hollow candle คือการแสดงถึงการปิดตลาดที่ราคาสูงกว่าราคาเปิด ซึ่งโดยทั่วไปถือเป็นสัญญาณของแรงซื้อหรือความเป็นขาขึ้น (Bullish) ความแตกต่างระหว่าง Hollow candle และแท่งเทียนปกติ เพื่อเข้าใจ Hollow candle ได้ดียิ่งขึ้น เราควรเปรียบเทียบกับแท่งเทียนปกติ: แท่งเทียนปกติ: ลำตัวทึบ สีเขียวหรือขาว: ราคาปิดสูงกว่าราคาเปิด (Bullish) สีแดงหรือดำ: ราคาปิดต่ำกว่าราคาเปิด (Bearish) Hollow candle: ลำตัวกลวง มักใช้สีขาวหรือสีอ่อน แสดงถึงราคาปิดสูงกว่าราคาเปิดเสมอ (Bullish) ข้อแตกต่างที่สำคัญคือ Hollow candle จะแสดงเฉพาะกรณีที่ราคาปิดสูงกว่าราคาเปิดเท่านั้น [อ่านเพิ่มเติมคลิ๊ก]

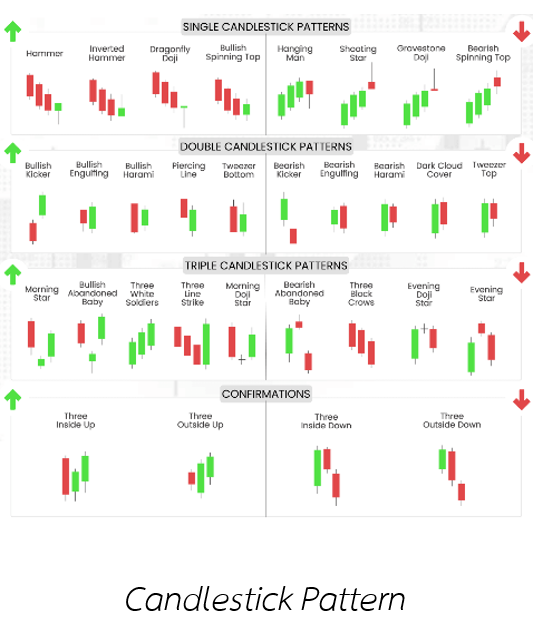

ความหมายของ Candlestick Pattern Candlestick Pattern คือรูปแบบที่เกิดจากการจัดเรียงตัวของแท่งเทียนบนกราฟราคา โดยแต่ละแท่งเทียนแสดงข้อมูลราคาเปิด ปิด สูงสุด และต่ำสุดในช่วงเวลาหนึ่งๆ รูปแบบเหล่านี้สามารถบ่งบอกถึงแนวโน้มของตลาด จุดกลับตัว หรือช่วงที่ตลาดอยู่ในภาวะไม่แน่นอนได้ Candlestick Pattern หรือรูปแบบแท่งเทียน เป็นเครื่องมือสำคัญในการวิเคราะห์ทางเทคนิคที่ใช้กันอย่างแพร่หลายในตลาดการเงิน ไม่ว่าจะเป็นตลาดหุ้น ฟอเร็กซ์ หรือคริปโตเคอร์เรนซี่ รูปแบบแท่งเทียนสามารถให้ข้อมูลเชิงลึกเกี่ยวกับจิตวิทยาตลาดและแนวโน้มราคาในอนาคตได้อย่างมีประสิทธิภาพ ในบทความนี้ เราจะอธิบายถึงความหมาย ประวัติ และรูปแบบแท่งเทียนที่สำคัญต่างๆ อย่างละเอียด ประวัติความเป็นมา การใช้แท่งเทียนในการวิเคราะห์ตลาดมีรากฐานมาจากญี่ปุ่นในศตวรรษที่ 18 โดยพ่อค้าข้าวชื่อ Munehisa Homma เป็นผู้ริเริ่มใช้วิธีนี้ในการวิเคราะห์ราคาข้าวในตลาด Dojima Rice Exchange ที่โอซาก้า อย่างไรก็ตาม การใช้แท่งเทียนในรูปแบบที่เราเห็นในปัจจุบันเริ่มแพร่หลายหลังจากปี 1850 เป็นต้นมา ในช่วงทศวรรษ 1990 Steve Nison ได้นำเสนอการวิเคราะห์แบบแท่งเทียนให้เป็นที่รู้จักในโลกตะวันตก ทำให้เทคนิคนี้ได้รับความนิยมอย่างแพร่หลายในหมู่นักลงทุนและเทรดเดอร์ทั่วโลก โครงสร้างของแท่งเทียน ก่อนที่เราจะเจาะลึกลงไปในรูปแบบแท่งเทียนต่างๆ เราควรทำความเข้าใจกับโครงสร้างพื้นฐานของแท่งเทียนก่อน: ตัวแท่ง (Body): ส่วนหลักของแท่งเทียนที่แสดงความแตกต่างระหว่างราคาเปิดและราคาปิด แท่งสีเขียว/ขาว: ราคาปิดสูงกว่าราคาเปิด [อ่านเพิ่มเติมคลิ๊ก]

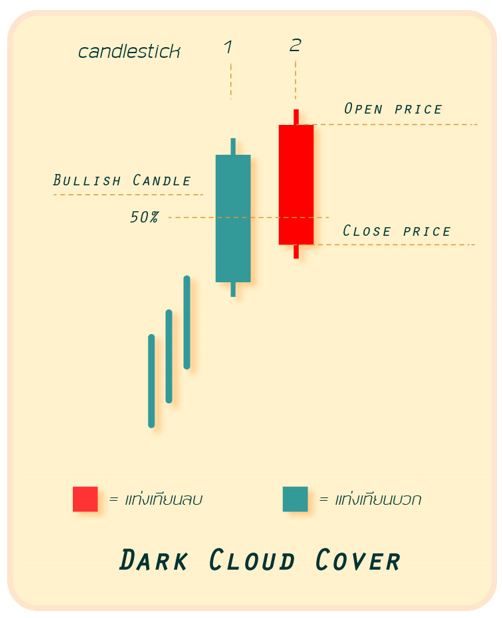

Dark Cloud Cover เป็นรูปแบบแท่งเทียนที่สำคัญในการวิเคราะห์ทางเทคนิค โดยเฉพาะสำหรับนักลงทุนที่ต้องการคาดการณ์การเปลี่ยนแปลงแนวโน้มของตลาด บทความนี้จะให้ข้อมูลเชิงลึกเกี่ยวกับ Dark Cloud Cover ตั้งแต่ความหมาย ลักษณะสำคัญ ไปจนถึงวิธีการใช้งานและข้อควรระวัง Dark Cloud Cover คืออะไร? Dark Cloud Cover เป็นรูปแบบแท่งเทียนที่บ่งบอกถึงการกลับตัวแบบขาลง (bearish reversal) ที่มักปรากฏในช่วงท้ายของแนวโน้มขาขึ้น รูปแบบนี้ประกอบด้วยแท่งเทียนสองแท่งที่มีลักษณะเฉพาะ: แท่งเทียนแรก: เป็นแท่งสีเขียว (หรือขาว) แสดงถึงการเพิ่มขึ้นของราคา แท่งเทียนที่สอง: เป็นแท่งสีแดง (หรือดำ) ที่เปิดสูงกว่าราคาปิดของแท่งแรก แต่ปิดต่ำกว่าจุดกึ่งกลางของแท่งแรก รูปแบบนี้สะท้อนถึงความไม่แน่นอนในตลาดและอาจเป็นสัญญาณเตือนถึงการเปลี่ยนแปลงแนวโน้มจากขาขึ้นเป็นขาลง ลักษณะสำคัญของ Dark Cloud Cover เพื่อให้เข้าใจ Dark Cloud Cover ได้ดียิ่งขึ้น เรามาดูลักษณะสำคัญของรูปแบบนี้กัน: แนวโน้มขาขึ้นก่อนหน้า: Dark Cloud Cover ควรปรากฏหลังจากมีแนวโน้มขาขึ้นที่ชัดเจน แท่งเทียนแรก: เป็นแท่งขาขึ้นที่แข็งแกร่ง มักมีลำตัวยาวและมีเงาน้อยหรือไม่มีเลย แท่งเทียนที่สอง: เปิดด้วย gap [อ่านเพิ่มเติมคลิ๊ก]

Inverted Hammer คืออะไร? Inverted Hammer เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: มีตัวเทียนเล็ก (สีขาวหรือดำ) อยู่ด้านล่างของแท่งเทียน มีเงาบนที่ยาวมาก โดยควรยาวอย่างน้อย 2-3 เท่าของตัวเทียน ไม่มีเงาล่างหรือมีเงาล่างที่สั้นมาก เกิดขึ้นหลังจากแนวโน้มขาลง Inverted Hammer มักถูกมองว่าเป็นสัญญาณที่บ่งบอกถึงการกลับตัวของแนวโน้มขาลง (bullish reversal) โดยเฉพาะเมื่อเกิดขึ้นที่จุดต่ำสุดของแนวโน้มขาลง วิธีใช้ Inverted Hammer ในการวิเคราะห์ พิจารณาบริบท: Inverted Hammer มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากแนวโน้มขาลงที่ชัดเจน หรือเมื่อราคาอยู่ใกล้ระดับแนวรับที่สำคัญ ตรวจสอบปริมาณการซื้อขาย: หาก Inverted Hammer เกิดขึ้นพร้อมกับปริมาณการซื้อขายที่สูงผิดปกติ อาจเป็นสัญญาณของการกลับตัวที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Inverted Hammer มักมีความสำคัญในการยืนยันการกลับตัว โดยเฉพาะถ้าเป็นแท่งเทียนสีขาว (bullish) วิเคราะห์ความยาวของเงาบน: เงาบนที่ยาวมากบ่งบอกถึงความพยายามในการผลักดันราคาขึ้น แม้ว่าจะถูกกดลงมาปิดใกล้จุดต่ำสุดก็ตาม ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีกำลังสัมพัทธ์ (RSI) เพื่อยืนยันสัญญาณ ข้อควรระวังในการใช้ [อ่านเพิ่มเติมคลิ๊ก]

Piercing Line คืออะไร? Piercing Line เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: ประกอบด้วยแท่งเทียนสองแท่งติดต่อกัน เกิดขึ้นหลังจากแนวโน้มขาลง แท่งแรกเป็นแท่งเทียนสีดำ (bearish) ขนาดใหญ่ แท่งที่สองเป็นแท่งเทียนสีขาว (bullish) ที่เปิดต่ำกว่าจุดต่ำสุดของแท่งแรก แท่งที่สองปิดสูงกว่าจุดกึ่งกลางของแท่งแรก แต่ไม่สูงกว่าจุดเปิดของแท่งแรก Piercing Line ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาลงเป็นขาขึ้น (bullish reversal pattern) โดยเฉพาะเมื่อเกิดขึ้นที่จุดต่ำสุดของแนวโน้มขาลงหรือที่ระดับแนวรับสำคัญ วิธีใช้ Piercing Line ในการวิเคราะห์ พิจารณาบริบท: Piercing Line มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากแนวโน้มขาลงที่ชัดเจน หรือที่ระดับแนวรับสำคัญ ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีดำขนาดใหญ่ แท่งที่สองต้องเป็นแท่งสีขาวที่เปิดต่ำกว่าจุดต่ำสุดของแท่งแรก แท่งที่สองต้องปิดสูงกว่าจุดกึ่งกลางของแท่งแรก แต่ไม่สูงกว่าจุดเปิดของแท่งแรก วิเคราะห์ปริมาณการซื้อขาย: ปริมาณการซื้อขายที่เพิ่มขึ้นในแท่งที่สองอาจเป็นสัญญาณยืนยันที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Piercing Line มีความสำคัญในการยืนยันการกลับตัว ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีกำลังสัมพัทธ์ (RSI) เพื่อยืนยันสัญญาณ ข้อควรระวังในการใช้ Piercing Line [อ่านเพิ่มเติมคลิ๊ก]

กราฟแท่งเทียน คืออะไร กราฟแท่งเทียน (Candlestick chart) เป็นวิธีหนึ่งในการแสดงข้อมูลการซื้อขายหุ้น หรือสินทรัพย์ทางการเงินอื่น ๆ ที่มีการเคลื่อนไหวในช่วงเวลาที่กำหนด กราฟแท่งเทียนใช้รูปแบบของแท่งเทียนที่มีลักษณะเป็นตารางเรียงกันในแนวตั้ง โดยแต่ละแท่งจะแสดงข้อมูลเกี่ยวกับราคาเปิดตลาด (Open), ราคาปิดตลาด (Close), ราคาสูงสุดในช่วงเวลา (High), และราคาต่ำสุดในช่วงเวลา (Low) ของหุ้นหรือสินทรัพย์ที่กำลังวิ่งราคาในช่วงนั้น ๆ กราฟแท่งเทียนประกอบด้วยส่วนของตัวแท่ง (body) และส่วนของเส้นระดับราคาสูงสุดและต่ำสุด (wicks) โดยส่วนของตัวแท่งจะมีความหนาหรือบางขึ้นอยู่กับความแตกต่างระหว่างราคาเปิดตลาดและราคาปิดตลาด ถ้าราคาปิดตลาดสูงกว่าราคาเปิดตลาด จะมีส่วนตัวแท่งแสดงขึ้นด้านบน ในทางกลับกัน ถ้าราคาปิดตลาดต่ำกว่าราคาเปิดตลาด จะมีส่วนตัวแท่งแสดงลงด้านล่าง หากแท่งต้นมีสีเขียว แสดงถึงราคาปิดสูงกว่าราคาเปิด ในขณะที่แท่งต้นสีแดงแสดงถึงราคาปิดต่ำกว่าราคาเปิด การวิเคราะห์รูปแบบและการเคลื่อนไหวของแท่งเทียนช่วยให้นักลงทุนสามารถตรวจสอบแนวโน้มราคา และดำเนินการตัดสินใจซื้อขายในตลาดได้อย่างมีประสิทธิภาพ ลักษณะของกราฟแท่งเทียน แผนภูมิแท่งเทียน (Candlestick Chart) มีลักษณะแท่งเทียนที่แสดงข้อมูลราคาของคู่สกุลเงินในรูปแบบต่าง ๆ เป็นเครื่องมือที่ใช้ในการวิเคราะห์และสังเกตแนวโน้มของราคาในตลาด โดยการแสดงข้อมูลราคาของสินทรัพย์ในรูปแบบของแท่งเทียนที่สามารถแสดงความเปลี่ยนแปลงของราคาในระยะเวลาที่กำหนดได้อย่างชัดเจน ซึ่งสามารถแบ่งออกเป็น 3 ประเภทหลัก ดังนี้ แท่งเทียนขาขึ้น (Bullish Candlestick) แท่งเทียนขาขึ้นเป็นแท่งเทียนที่แสดงถึงแนวโน้มขาขึ้นของราคาในตลาด ลักษณะของแท่งเทียนขาขึ้นมีลักษณะ ใส้เทียนล่าง (Lower Shadow) [อ่านเพิ่มเติมคลิ๊ก]