ประเภทของกราฟ Forex กราฟเป็นเครื่องมือสำคัญในการวิเคราะห์ตลาด Forex ช่วยให้เทรดเดอร์สามารถมองเห็นการเคลื่อนไหวของราคาและแนวโน้มของตลาดได้อย่างชัดเจน ในบทความนี้ เราจะอธิบายรายละเอียดของกราฟ Forex ที่นิยมใช้กัน 3 ประเภทหลัก ได้แก่ กราฟเส้น กราฟแท่ง และกราฟแท่งเทียน 1. กราฟเส้น (Line Chart) กราฟเส้นเป็นประเภทของกราฟที่ง่ายที่สุดในการอ่านและทำความเข้าใจ โดยแสดงการเคลื่อนไหวของราคาด้วยเส้นเพียงเส้นเดียว ลักษณะของกราฟเส้น กราฟเส้นแสดงราคาปิด (closing price) ของแต่ละช่วงเวลาเท่านั้น จุดแต่ละจุดบนกราฟแทนราคาปิดของช่วงเวลานั้นๆ จุดเหล่านี้ถูกเชื่อมต่อกันด้วยเส้นตรง สร้างเป็นเส้นกราฟต่อเนื่อง วิธีการอ่านกราฟเส้น แกนแนวนอน (แกน X) แสดงเวลา เรียงจากซ้ายไปขวา แกนแนวตั้ง (แกน Y) แสดงราคา โดยราคาสูงขึ้นจากล่างขึ้นบน เส้นที่ลากขึ้นแสดงถึงราคาที่เพิ่มขึ้น ในขณะที่เส้นที่ลากลงแสดงถึงราคาที่ลดลง ความชันของเส้นบ่งบอกถึงความเร็วในการเปลี่ยนแปลงของราคา เส้นที่ชันมากแสดงถึงการเปลี่ยนแปลงราคาอย่างรวดเร็ว การวิเคราะห์แนวโน้มด้วยกราฟเส้น แนวโน้มขาขึ้น (Uptrend): เส้นกราฟมีลักษณะเป็นขั้นบันไดขึ้น โดยมีจุดสูงสุดและจุดต่ำสุดที่สูงขึ้นเรื่อยๆ แนวโน้มขาลง (Downtrend): เส้นกราฟมีลักษณะเป็นขั้นบันไดลง โดยมีจุดสูงสุดและจุดต่ำสุดที่ต่ำลงเรื่อยๆ แนวโน้มแนวราบ (Sideways): [อ่านเพิ่มเติมคลิ๊ก]

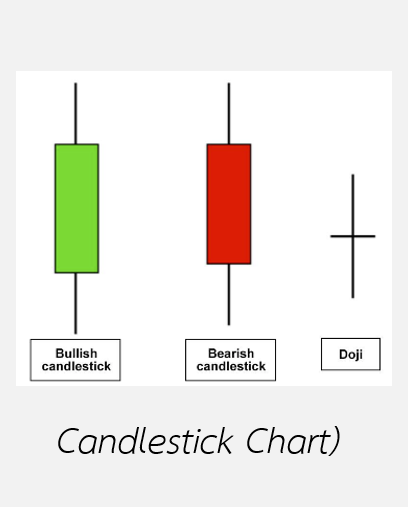

กราฟแท่งเทียน คือ กราฟแท่งเทียน (Candlestick Chart) คือ ชนิดหนึ่งของกราฟที่ใช้ในการวิเคราะห์ทางเทคนิคภายในตลาดการเงินและตลาดหุ้น เพื่อแสดงราคาเปิด, ราคาปิด, ราคาสูงสุด, และราคาต่ำสุดของระยะเวลาที่กำหนด ส่วนประกอบหลักๆของแท่งเทียนมี 2 ส่วน ส่วนที่ 1 ตัวแท่ง (Body) ตัวแท่ง (Body): ซึ่งแสดงราคาเปิดและปิด ถ้าราคาปิดสูงกว่าราคาเปิด แท่งเทียนจะเป็นสีเขียว (หรือสีอื่นๆที่ถูกกำหนดไว้) และถ้าราคาปิดต่ำกว่าราคาเปิด แท่งเทียนจะเป็นสีแดง ตัวแท่ง (Body) ของกราฟแท่งเทียนเป็นส่วนหลักที่แสดงถึงการเปลี่ยนแปลงราคาในช่วงเวลาที่ต้องการวิเคราะห์มันสามารถเข้าใจได้ง่ายและให้ข้อมูลที่สำคัญเกี่ยวกับกระแสตลาดในช่วงเวลานั้น ๆ ได้ แท่งเทียนขาว หรือ เขียว: หากตัวแท่ง (Body) เป็นสีขาวหรือเขียว มันแสดงว่า ราคาปิดสูงกว่าราคาเปิดในช่วงเวลานั้น ตัวแท่งเริ่มที่ราคาเปิดและสิ้นสุดที่ราคาปิด หมายความว่าในช่วงเวลานั้น ๆ ราคาได้เพิ่มขึ้น แท่งเทียนดำ หรือ แดง: หากตัวแท่ง (Body) เป็นสีดำหรือแดง มันแสดงว่า ราคาปิดต่ำกว่าราคาเปิดในช่วงเวลานั้น. ตัวแท่งเริ่มที่ราคาเปิดและสิ้นสุดที่ราคาปิด แสดงว่าในช่วงเวลานั้น ๆ ราคาได้ลดลง [อ่านเพิ่มเติมคลิ๊ก]

ในโลกของการวิเคราะห์ทางเทคนิคในตลาดการเงิน “Big Black Candle” หรือ “แท่งเทียนดำขนาดใหญ่” เป็นหนึ่งในรูปแบบแท่งเทียนที่นักลงทุนและนักเทรดให้ความสำคัญ เนื่องจากมันสามารถบ่งบอกถึงแนวโน้มของตลาดได้อย่างมีนัยสำคัญ Big Black Candle คืออะไร? Big Black Candle เป็นแท่งเทียนที่มีลักษณะเฉพาะดังนี้: มีขนาดตัวเทียนที่ยาวผิดปกติ มีช่วงราคาระหว่างจุดสูงสุดและต่ำสุดกว้าง ราคาเปิดอยู่ใกล้จุดสูงสุดของวัน ราคาปิดอยู่ใกล้จุดต่ำสุดของวัน แท่งเทียนนี้มักถูกมองว่าเป็นสัญญาณที่บ่งบอกถึงแนวโน้มขาลง (bearish pattern) ในตลาด วิธีใช้ Big Black Candle ในการวิเคราะห์ สังเกตบริบท: Big Black Candle มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากช่วงขาขึ้น หรือเมื่อราคาอยู่ใกล้แนวต้านสำคัญ ดูปริมาณการซื้อขาย: หากเกิด Big Black Candle พร้อมกับปริมาณการซื้อขายที่สูงผิดปกติ อาจเป็นสัญญาณของการเปลี่ยนแปลงแนวโน้มที่รุนแรง พิจารณาแท่งเทียนที่ตามมา: หากแท่งเทียนถัดไปยืนยันทิศทางขาลง (เช่น เป็นแท่งดำอีกแท่ง) อาจเป็นการยืนยันแนวโน้มขาลงที่กำลังจะเกิดขึ้น ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีความแข็งแกร่งสัมพัทธ์ (RSI) เพื่อยืนยันสัญญาณ [อ่านเพิ่มเติมคลิ๊ก]

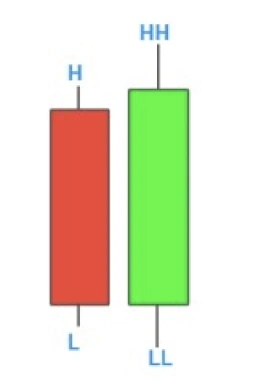

แท่งเทียนกลับตัว เป็นรูปแบบการกลับตัวของกราฟแท่งเทียน ที่ได้รับความนิยมในตลาด Forex ตลาดหุ้น และการวิเคราะห์ตลาดเกิดใหม่อย่างตลาด crypto นั่นก็เพราะว่า ไม่ว่าตลาดใด ๆ ก็มีกราฟแท่งเทียนใช้ สาเหตุที่กราฟแท่งเทียนใช้ได้ผลก็เพราะว่า กราฟแท่งเทียนนั้นเป็นกราฟที่สร้างมาจากราคา ไม่ได้มีความซับซ้อนเหมือนกับ indicator อีกทีหนึ่ง การตีความกราฟแท่งเทียน จึงตรงไปตรงมากกว่าการใช้งาน indicator ที่สร้างมาจากราคา ทำให้การเคลื่อนไหวของ indicator ช้ากว่าราคาเสมอ อย่างไรก็ตาม การตีความกราฟแท่งเทียน ต้องอาศัยความชำนาญในการวิเคราะห์ แม้ว่าจะรู้ว่ามีรูปแบบอย่างไรก็ไม่ได้หมายความว่าจะทำกำไรออกจากตลาดไปได้ง่าย ๆ ในบทความนี้จึงเป็นการรวบรวมรูปแบบแท่งเทียนกลับตัว ที่สำคัญในตลาดเพื่อให้ความรู้และฝึกความชำนาญ โดยรวบรวมจากเว็บไซต์ในต่างประเทศที่ใช้การวิเคราะห์แท่งเทียนกลับตัว แท่งเทียนกลับตัว คืออะไร แท่งเทียนกลับตัว กล่าวถึง รูปแบบของกราฟแท่งเทียน ที่บ่งบอกสัญญาณว่า ทิศทางของราคาจะมีการเปลี่ยนทิศทาง จากการเคลื่อนไหวก่อนหน้า เช่น การเคลื่อนไหวก่อนหน้าเป็นเทรนขาขึ้น เมื่อเกิดกราฟแท่งเทียนกลับตัว ทำให้กราฟเปลี่ยนเป็นขาลง โดยรูปแบบของกราฟแท่งเทียน เพียงไม่กี่แท่งจะเป็นตัวกำหนด ทั้งนี้เพราะว่า ลักษณะของกราฟนั้นได้สะท้อนอารมณ์ของคนในตลาดขึ้นเรียบร้อย รูปแบบของกราฟแท่งเทียนกลับตัว กราฟแท่งเทียนกลับตัวมีทั้งหมด 12 รูปแบบดังต่อไปนี้ Engulfing candlestick Pin bar [อ่านเพิ่มเติมคลิ๊ก]

Evening Star คืออะไร? Evening Star เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: เกิดขึ้นในช่วงแนวโน้มขาขึ้น (uptrend) ประกอบด้วยแท่งเทียนสามแท่ง แท่งแรกเป็นแท่งเทียนสีขาว (bullish) ขนาดใหญ่ แท่งที่สองเป็นแท่งเทียนขนาดเล็ก (สีขาวหรือดำ) ที่มี gap ขึ้นจากแท่งแรก แท่งที่สามเป็นแท่งเทียนสีดำ (bearish) ที่ปิดลึกเข้าไปในตัวแท่งเทียนของแท่งแรก Evening Star ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาขึ้นเป็นขาลง (bearish reversal pattern) ที่มีความน่าเชื่อถือสูง โดยเฉพาะเมื่อเกิดขึ้นที่จุดสูงสุดของแนวโน้มขาขึ้น วิธีใช้ Evening Star ในการวิเคราะห์ พิจารณาบริบท: Evening Star ต้องเกิดขึ้นในช่วงแนวโน้มขาขึ้นที่ชัดเจน และมีความสำคัญมากขึ้นเมื่อเกิดขึ้นใกล้กับระดับแนวต้านหรือจุดสูงสุดของแนวโน้ม ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีขาวขนาดใหญ่ แท่งที่สองต้องเป็นแท่งขนาดเล็กที่มี gap ขึ้นจากแท่งแรก แท่งที่สามต้องเป็นแท่งสีดำที่ปิดลึกเข้าไปในตัวแท่งเทียนของแท่งแรก วิเคราะห์ปริมาณการซื้อขาย: ปริมาณการซื้อขายที่เพิ่มขึ้นในแท่งที่สามอาจเป็นสัญญาณยืนยันที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Evening Star มีความสำคัญในการยืนยันการกลับตัว ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) [อ่านเพิ่มเติมคลิ๊ก]

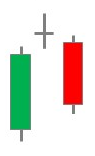

Evening Doji Star คืออะไร? Evening Doji Star เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: เกิดขึ้นในช่วงแนวโน้มขาขึ้น (uptrend) ประกอบด้วยแท่งเทียนสามแท่ง แท่งแรกเป็นแท่งเทียนสีขาว (bullish) ขนาดใหญ่ แท่งที่สองเป็น Doji (แท่งเทียนที่ราคาเปิดและปิดใกล้เคียงกันมาก) ที่มี gap ขึ้นจากแท่งแรก แท่งที่สามเป็นแท่งเทียนสีดำ (bearish) ที่ปิดลึกเข้าไปในตัวแท่งเทียนของแท่งแรก Evening Doji Star ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาขึ้นเป็นขาลง (bearish reversal pattern) ที่มีความน่าเชื่อถือสูง โดยเฉพาะเมื่อเกิดขึ้นที่จุดสูงสุดของแนวโน้มขาขึ้น วิธีใช้ Evening Doji Star ในการวิเคราะห์ พิจารณาบริบท: Evening Doji Star ต้องเกิดขึ้นในช่วงแนวโน้มขาขึ้นที่ชัดเจน และมีความสำคัญมากขึ้นเมื่อเกิดขึ้นใกล้กับระดับแนวต้านหรือจุดสูงสุดของแนวโน้ม ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีขาวขนาดใหญ่ แท่งที่สองต้องเป็น Doji ที่มี gap ขึ้นจากแท่งแรก แท่งที่สามต้องเป็นแท่งสีดำที่ปิดลึกเข้าไปในตัวแท่งเทียนของแท่งแรก วิเคราะห์ปริมาณการซื้อขาย: ปริมาณการซื้อขายที่เพิ่มขึ้นในแท่งที่สามอาจเป็นสัญญาณยืนยันที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง [อ่านเพิ่มเติมคลิ๊ก]

Bearish Harami Cross คืออะไร? Bearish Harami Cross เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: เกิดขึ้นในช่วงแนวโน้มขาขึ้น (uptrend) ประกอบด้วยแท่งเทียนสองแท่ง แท่งแรกเป็นแท่งเทียนสีขาว (bullish) ขนาดใหญ่ แท่งที่สองเป็นแท่งเทียนรูปแบบ Doji (ราคาเปิดและปิดใกล้เคียงกันมาก) โดยตัวแท่ง Doji อยู่ภายในตัวแท่งเทียนของแท่งแรก Bearish Harami Cross เป็นรูปแบบพิเศษของ Bearish Harami โดยแท่งที่สองเป็น Doji แทนที่จะเป็นแท่งเทียนสีดำปกติ ซึ่งอาจบ่งชี้ถึงความไม่แน่นอนในตลาดที่มากขึ้น Bearish Harami Cross ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาขึ้นเป็นขาลง (bearish reversal pattern) ที่อาจมีความน่าเชื่อถือมากกว่า Bearish Harami ปกติ วิธีใช้ Bearish Harami Cross ในการวิเคราะห์ พิจารณาบริบท: Bearish Harami Cross ต้องเกิดขึ้นในช่วงแนวโน้มขาขึ้นที่ชัดเจน และมีความสำคัญมากขึ้นเมื่อเกิดขึ้นใกล้กับระดับแนวต้านหรือเส้นแนวโน้ม ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีขาวขนาดใหญ่ แสดงถึงการดำเนินต่อของแนวโน้มขาขึ้น [อ่านเพิ่มเติมคลิ๊ก]

Bearish Harami คืออะไร? Bearish Harami เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: เกิดขึ้นในช่วงแนวโน้มขาขึ้น (uptrend) ประกอบด้วยแท่งเทียนสองแท่ง แท่งแรกเป็นแท่งเทียนสีขาว (bullish) ขนาดใหญ่ แท่งที่สองเป็นแท่งเทียนสีดำ (bearish) ขนาดเล็กกว่า โดยตัวแท่งเทียน (real body) อยู่ภายในตัวแท่งเทียนของแท่งแรก คำว่า “Harami” มาจากภาษาญี่ปุ่น แปลว่า “การตั้งครรภ์” หรือ “ท้อง” โดยแท่งแรกถูกมองว่าเป็น “แม่” ที่มีตัวใหญ่ล้อมรอบแท่งที่สองที่เล็กกว่า ทำให้ดูเหมือนแม่ที่กำลังตั้งครรภ์ Bearish Harami ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาขึ้นเป็นขาลง (bearish reversal pattern) วิธีใช้ Bearish Harami ในการวิเคราะห์ พิจารณาบริบท: Bearish Harami ต้องเกิดขึ้นในช่วงแนวโน้มขาขึ้นที่ชัดเจน และมีความสำคัญมากขึ้นเมื่อเกิดขึ้นใกล้กับระดับแนวต้านหรือเส้นแนวโน้ม ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีขาวขนาดใหญ่ แสดงถึงการดำเนินต่อของแนวโน้มขาขึ้น แท่งที่สองต้องเป็นแท่งสีดำที่เล็กกว่า โดยราคาเปิดต่ำกว่าราคาปิดของแท่งแรก แต่ตัวแท่งเทียนยังคงอยู่ภายในตัวแท่งเทียนของแท่งแรก สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Bearish Harami [อ่านเพิ่มเติมคลิ๊ก]

Shaven Head คืออะไร? Shaven Head เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: ไม่มีเงาบน (upper shadow) หรือมีเงาบนที่สั้นมาก มีตัวแท่งเทียน (real body) ที่ชัดเจน อาจมีหรือไม่มีเงาล่าง (lower shadow) สามารถเป็นได้ทั้งแท่งเทียนสีขาว (bullish) หรือสีดำ (bearish) Shaven Head มักถูกมองว่าเป็นสัญญาณของความเข้มแข็งในทิศทางของแท่งเทียนนั้น โดยแท่งเทียนสีขาวแสดงถึงแรงซื้อที่แข็งแกร่ง ในขณะที่แท่งเทียนสีดำแสดงถึงแรงขายที่รุนแรง วิธีใช้ Shaven Head ในการวิเคราะห์ พิจารณาบริบท: Shaven Head มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากแนวโน้มที่ชัดเจน หรือเมื่อราคาอยู่ใกล้ระดับแนวรับหรือแนวต้านที่สำคัญ ตรวจสอบปริมาณการซื้อขาย: หาก Shaven Head เกิดขึ้นพร้อมกับปริมาณการซื้อขายที่สูงผิดปกติ อาจเป็นสัญญาณของการเปลี่ยนแปลงแนวโน้มที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Shaven Head มักมีความสำคัญในการยืนยันแนวโน้มหรือการกลับตัว วิเคราะห์ขนาดของแท่งเทียน: ยิ่งแท่งเทียนมีขนาดใหญ่ ยิ่งแสดงถึงความเข้มแข็งของแนวโน้มนั้น ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีกำลังสัมพัทธ์ [อ่านเพิ่มเติมคลิ๊ก]

Spinning Top คืออะไร? Spinning Top เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: มีตัวแท่งเทียน (body) ขนาดเล็ก มีเงาบนและเงาล่างที่ยาวกว่าตัวแท่งเทียน เงาบนและเงาล่างมีความยาวใกล้เคียงกัน สีของแท่งเทียนอาจเป็นสีขาวหรือสีดำก็ได้ Spinning Top มักถูกมองว่าเป็นสัญญาณของความไม่แน่นอนในตลาด โดยแสดงถึงการต่อสู้ระหว่างผู้ซื้อและผู้ขายที่มีกำลังใกล้เคียงกัน ซึ่งอาจนำไปสู่การเปลี่ยนแปลงแนวโน้มหรือการพักตัวของราคา วิธีใช้ Spinning Top ในการวิเคราะห์ พิจารณาบริบท: Spinning Top มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากแนวโน้มที่ชัดเจน หรือเมื่อราคาอยู่ใกล้ระดับแนวรับหรือแนวต้านที่สำคัญ ตรวจสอบปริมาณการซื้อขาย: หาก Spinning Top เกิดขึ้นพร้อมกับปริมาณการซื้อขายที่ลดลง อาจเป็นสัญญาณของการพักตัวของแนวโน้มปัจจุบัน สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Spinning Top มักมีความสำคัญในการบ่งชี้ทิศทางต่อไปของตลาด วิเคราะห์ความยาวของเงา: ยิ่งเงายาวมากเท่าไหร่ ยิ่งแสดงถึงความผันผวนและความไม่แน่นอนในช่วงเวลานั้น ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีกำลังสัมพัทธ์ (RSI) เพื่อยืนยันสัญญาณ ข้อควรระวังในการใช้ Spinning Top ไม่ควรใช้เพียงอย่างเดียว: การวิเคราะห์ควรพิจารณาปัจจัยอื่นๆ ประกอบด้วย เช่น [อ่านเพิ่มเติมคลิ๊ก]