Morning Doji Star คืออะไร? Morning Doji Star เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: เกิดขึ้นในช่วงแนวโน้มขาลง (downtrend) ประกอบด้วยแท่งเทียนสามแท่ง แท่งแรกเป็นแท่งเทียนสีดำ (bearish) ขนาดใหญ่ แท่งที่สองเป็น Doji (แท่งเทียนที่ราคาเปิดและปิดใกล้เคียงกันมาก) ที่มี gap ลงจากแท่งแรก แท่งที่สามเป็นแท่งเทียนสีขาว (bullish) ที่ปิดสูงเข้าไปในตัวแท่งเทียนของแท่งแรก Morning Doji Star ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาลงเป็นขาขึ้น (bullish reversal pattern) ที่มีความน่าเชื่อถือสูง โดยเฉพาะเมื่อเกิดขึ้นที่จุดต่ำสุดของแนวโน้มขาลง วิธีใช้ Morning Doji Star ในการวิเคราะห์ พิจารณาบริบท: Morning Doji Star ต้องเกิดขึ้นในช่วงแนวโน้มขาลงที่ชัดเจน และมีความสำคัญมากขึ้นเมื่อเกิดขึ้นใกล้กับระดับแนวรับหรือจุดต่ำสุดของแนวโน้ม ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีดำขนาดใหญ่ แท่งที่สองต้องเป็น Doji ที่มี gap ลงจากแท่งแรก แท่งที่สามต้องเป็นแท่งสีขาวที่ปิดสูงเข้าไปในตัวแท่งเทียนของแท่งแรก วิเคราะห์ปริมาณการซื้อขาย: ปริมาณการซื้อขายที่เพิ่มขึ้นในแท่งที่สามอาจเป็นสัญญาณยืนยันที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง [อ่านเพิ่มเติมคลิ๊ก]

Falling Window คืออะไร? Falling Window หรือที่รู้จักกันในชื่อ “Downside Gap” เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: เกิดขึ้นในช่วงแนวโน้มขาลง (downtrend) ประกอบด้วยแท่งเทียนสองแท่งติดกัน ระหว่างสองแท่งเทียนมีช่องว่าง (gap) โดยราคาสูงสุดของแท่งที่สองต่ำกว่าราคาต่ำสุดของแท่งแรก Falling Window ถูกมองว่าเป็นสัญญาณของการดำเนินต่อของแนวโน้มขาลง (bearish continuation pattern) ซึ่งบ่งชี้ว่าแรงขายยังคงมีอยู่อย่างต่อเนื่อง วิธีใช้ Falling Window ในการวิเคราะห์ พิจารณาบริบท: Falling Window ต้องเกิดขึ้นในช่วงแนวโน้มขาลงที่ชัดเจน และมีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากการพักตัวของราคาระยะสั้น ตรวจสอบขนาดของ gap: ยิ่ง gap มีขนาดใหญ่ ยิ่งแสดงถึงแรงขายที่รุนแรงมากขึ้น วิเคราะห์ปริมาณการซื้อขาย: ปริมาณการซื้อขายที่เพิ่มขึ้นในแท่งที่สองอาจเป็นสัญญาณยืนยันที่แข็งแกร่งของการดำเนินต่อของแนวโน้มขาลง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Falling Window มีความสำคัญในการยืนยันแนวโน้มขาลง ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีกำลังสัมพัทธ์ (RSI) เพื่อยืนยันสัญญาณ ข้อควรระวังในการใช้ Falling Window [อ่านเพิ่มเติมคลิ๊ก]

Evening Star คืออะไร? Evening Star เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: เกิดขึ้นในช่วงแนวโน้มขาขึ้น (uptrend) ประกอบด้วยแท่งเทียนสามแท่ง แท่งแรกเป็นแท่งเทียนสีขาว (bullish) ขนาดใหญ่ แท่งที่สองเป็นแท่งเทียนขนาดเล็ก (สีขาวหรือดำ) ที่มี gap ขึ้นจากแท่งแรก แท่งที่สามเป็นแท่งเทียนสีดำ (bearish) ที่ปิดลึกเข้าไปในตัวแท่งเทียนของแท่งแรก Evening Star ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาขึ้นเป็นขาลง (bearish reversal pattern) ที่มีความน่าเชื่อถือสูง โดยเฉพาะเมื่อเกิดขึ้นที่จุดสูงสุดของแนวโน้มขาขึ้น วิธีใช้ Evening Star ในการวิเคราะห์ พิจารณาบริบท: Evening Star ต้องเกิดขึ้นในช่วงแนวโน้มขาขึ้นที่ชัดเจน และมีความสำคัญมากขึ้นเมื่อเกิดขึ้นใกล้กับระดับแนวต้านหรือจุดสูงสุดของแนวโน้ม ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีขาวขนาดใหญ่ แท่งที่สองต้องเป็นแท่งขนาดเล็กที่มี gap ขึ้นจากแท่งแรก แท่งที่สามต้องเป็นแท่งสีดำที่ปิดลึกเข้าไปในตัวแท่งเทียนของแท่งแรก วิเคราะห์ปริมาณการซื้อขาย: ปริมาณการซื้อขายที่เพิ่มขึ้นในแท่งที่สามอาจเป็นสัญญาณยืนยันที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Evening Star มีความสำคัญในการยืนยันการกลับตัว ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) [อ่านเพิ่มเติมคลิ๊ก]

Evening Doji Star คืออะไร? Evening Doji Star เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: เกิดขึ้นในช่วงแนวโน้มขาขึ้น (uptrend) ประกอบด้วยแท่งเทียนสามแท่ง แท่งแรกเป็นแท่งเทียนสีขาว (bullish) ขนาดใหญ่ แท่งที่สองเป็น Doji (แท่งเทียนที่ราคาเปิดและปิดใกล้เคียงกันมาก) ที่มี gap ขึ้นจากแท่งแรก แท่งที่สามเป็นแท่งเทียนสีดำ (bearish) ที่ปิดลึกเข้าไปในตัวแท่งเทียนของแท่งแรก Evening Doji Star ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาขึ้นเป็นขาลง (bearish reversal pattern) ที่มีความน่าเชื่อถือสูง โดยเฉพาะเมื่อเกิดขึ้นที่จุดสูงสุดของแนวโน้มขาขึ้น วิธีใช้ Evening Doji Star ในการวิเคราะห์ พิจารณาบริบท: Evening Doji Star ต้องเกิดขึ้นในช่วงแนวโน้มขาขึ้นที่ชัดเจน และมีความสำคัญมากขึ้นเมื่อเกิดขึ้นใกล้กับระดับแนวต้านหรือจุดสูงสุดของแนวโน้ม ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีขาวขนาดใหญ่ แท่งที่สองต้องเป็น Doji ที่มี gap ขึ้นจากแท่งแรก แท่งที่สามต้องเป็นแท่งสีดำที่ปิดลึกเข้าไปในตัวแท่งเทียนของแท่งแรก วิเคราะห์ปริมาณการซื้อขาย: ปริมาณการซื้อขายที่เพิ่มขึ้นในแท่งที่สามอาจเป็นสัญญาณยืนยันที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง [อ่านเพิ่มเติมคลิ๊ก]

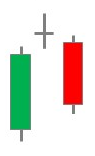

Bullish Harami คืออะไร? Bullish Harami เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: เกิดขึ้นในช่วงแนวโน้มขาลง (downtrend) ประกอบด้วยแท่งเทียนสองแท่ง แท่งแรกเป็นแท่งเทียนสีดำ (bearish) ขนาดใหญ่ แท่งที่สองเป็นแท่งเทียนสีขาว (bullish) ขนาดเล็กกว่า โดยตัวแท่งเทียน (real body) อยู่ภายในตัวแท่งเทียนของแท่งแรก คำว่า “Harami” มาจากภาษาญี่ปุ่น แปลว่า “การตั้งครรภ์” หรือ “ท้อง” โดยแท่งแรกถูกมองว่าเป็น “แม่” ที่มีตัวใหญ่ล้อมรอบแท่งที่สองที่เล็กกว่า ทำให้ดูเหมือนแม่ที่กำลังตั้งครรภ์ Bullish Harami ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาลงเป็นขาขึ้น (bullish reversal pattern) วิธีใช้ Bullish Harami ในการวิเคราะห์ พิจารณาบริบท: Bullish Harami ต้องเกิดขึ้นในช่วงแนวโน้มขาลงที่ชัดเจน และมีความสำคัญมากขึ้นเมื่อเกิดขึ้นใกล้กับระดับแนวรับหรือเส้นแนวโน้ม ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีดำขนาดใหญ่ แสดงถึงการดำเนินต่อของแนวโน้มขาลง แท่งที่สองต้องเป็นแท่งสีขาวที่เล็กกว่า โดยราคาเปิดสูงกว่าราคาปิดของแท่งแรก แต่ตัวแท่งเทียนยังคงอยู่ภายในตัวแท่งเทียนของแท่งแรก สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Bullish Harami [อ่านเพิ่มเติมคลิ๊ก]

Bearish Harami Cross คืออะไร? Bearish Harami Cross เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: เกิดขึ้นในช่วงแนวโน้มขาขึ้น (uptrend) ประกอบด้วยแท่งเทียนสองแท่ง แท่งแรกเป็นแท่งเทียนสีขาว (bullish) ขนาดใหญ่ แท่งที่สองเป็นแท่งเทียนรูปแบบ Doji (ราคาเปิดและปิดใกล้เคียงกันมาก) โดยตัวแท่ง Doji อยู่ภายในตัวแท่งเทียนของแท่งแรก Bearish Harami Cross เป็นรูปแบบพิเศษของ Bearish Harami โดยแท่งที่สองเป็น Doji แทนที่จะเป็นแท่งเทียนสีดำปกติ ซึ่งอาจบ่งชี้ถึงความไม่แน่นอนในตลาดที่มากขึ้น Bearish Harami Cross ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาขึ้นเป็นขาลง (bearish reversal pattern) ที่อาจมีความน่าเชื่อถือมากกว่า Bearish Harami ปกติ วิธีใช้ Bearish Harami Cross ในการวิเคราะห์ พิจารณาบริบท: Bearish Harami Cross ต้องเกิดขึ้นในช่วงแนวโน้มขาขึ้นที่ชัดเจน และมีความสำคัญมากขึ้นเมื่อเกิดขึ้นใกล้กับระดับแนวต้านหรือเส้นแนวโน้ม ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีขาวขนาดใหญ่ แสดงถึงการดำเนินต่อของแนวโน้มขาขึ้น [อ่านเพิ่มเติมคลิ๊ก]

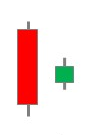

Bearish Harami คืออะไร? Bearish Harami เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: เกิดขึ้นในช่วงแนวโน้มขาขึ้น (uptrend) ประกอบด้วยแท่งเทียนสองแท่ง แท่งแรกเป็นแท่งเทียนสีขาว (bullish) ขนาดใหญ่ แท่งที่สองเป็นแท่งเทียนสีดำ (bearish) ขนาดเล็กกว่า โดยตัวแท่งเทียน (real body) อยู่ภายในตัวแท่งเทียนของแท่งแรก คำว่า “Harami” มาจากภาษาญี่ปุ่น แปลว่า “การตั้งครรภ์” หรือ “ท้อง” โดยแท่งแรกถูกมองว่าเป็น “แม่” ที่มีตัวใหญ่ล้อมรอบแท่งที่สองที่เล็กกว่า ทำให้ดูเหมือนแม่ที่กำลังตั้งครรภ์ Bearish Harami ถูกมองว่าเป็นสัญญาณของการกลับตัวของแนวโน้มขาขึ้นเป็นขาลง (bearish reversal pattern) วิธีใช้ Bearish Harami ในการวิเคราะห์ พิจารณาบริบท: Bearish Harami ต้องเกิดขึ้นในช่วงแนวโน้มขาขึ้นที่ชัดเจน และมีความสำคัญมากขึ้นเมื่อเกิดขึ้นใกล้กับระดับแนวต้านหรือเส้นแนวโน้ม ตรวจสอบลักษณะของแท่งเทียน: แท่งแรกต้องเป็นแท่งสีขาวขนาดใหญ่ แสดงถึงการดำเนินต่อของแนวโน้มขาขึ้น แท่งที่สองต้องเป็นแท่งสีดำที่เล็กกว่า โดยราคาเปิดต่ำกว่าราคาปิดของแท่งแรก แต่ตัวแท่งเทียนยังคงอยู่ภายในตัวแท่งเทียนของแท่งแรก สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Bearish Harami [อ่านเพิ่มเติมคลิ๊ก]

Shaven Head คืออะไร? Shaven Head เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: ไม่มีเงาบน (upper shadow) หรือมีเงาบนที่สั้นมาก มีตัวแท่งเทียน (real body) ที่ชัดเจน อาจมีหรือไม่มีเงาล่าง (lower shadow) สามารถเป็นได้ทั้งแท่งเทียนสีขาว (bullish) หรือสีดำ (bearish) Shaven Head มักถูกมองว่าเป็นสัญญาณของความเข้มแข็งในทิศทางของแท่งเทียนนั้น โดยแท่งเทียนสีขาวแสดงถึงแรงซื้อที่แข็งแกร่ง ในขณะที่แท่งเทียนสีดำแสดงถึงแรงขายที่รุนแรง วิธีใช้ Shaven Head ในการวิเคราะห์ พิจารณาบริบท: Shaven Head มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากแนวโน้มที่ชัดเจน หรือเมื่อราคาอยู่ใกล้ระดับแนวรับหรือแนวต้านที่สำคัญ ตรวจสอบปริมาณการซื้อขาย: หาก Shaven Head เกิดขึ้นพร้อมกับปริมาณการซื้อขายที่สูงผิดปกติ อาจเป็นสัญญาณของการเปลี่ยนแปลงแนวโน้มที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Shaven Head มักมีความสำคัญในการยืนยันแนวโน้มหรือการกลับตัว วิเคราะห์ขนาดของแท่งเทียน: ยิ่งแท่งเทียนมีขนาดใหญ่ ยิ่งแสดงถึงความเข้มแข็งของแนวโน้มนั้น ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีกำลังสัมพัทธ์ [อ่านเพิ่มเติมคลิ๊ก]

Spinning Top คืออะไร? Spinning Top เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: มีตัวแท่งเทียน (body) ขนาดเล็ก มีเงาบนและเงาล่างที่ยาวกว่าตัวแท่งเทียน เงาบนและเงาล่างมีความยาวใกล้เคียงกัน สีของแท่งเทียนอาจเป็นสีขาวหรือสีดำก็ได้ Spinning Top มักถูกมองว่าเป็นสัญญาณของความไม่แน่นอนในตลาด โดยแสดงถึงการต่อสู้ระหว่างผู้ซื้อและผู้ขายที่มีกำลังใกล้เคียงกัน ซึ่งอาจนำไปสู่การเปลี่ยนแปลงแนวโน้มหรือการพักตัวของราคา วิธีใช้ Spinning Top ในการวิเคราะห์ พิจารณาบริบท: Spinning Top มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากแนวโน้มที่ชัดเจน หรือเมื่อราคาอยู่ใกล้ระดับแนวรับหรือแนวต้านที่สำคัญ ตรวจสอบปริมาณการซื้อขาย: หาก Spinning Top เกิดขึ้นพร้อมกับปริมาณการซื้อขายที่ลดลง อาจเป็นสัญญาณของการพักตัวของแนวโน้มปัจจุบัน สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Spinning Top มักมีความสำคัญในการบ่งชี้ทิศทางต่อไปของตลาด วิเคราะห์ความยาวของเงา: ยิ่งเงายาวมากเท่าไหร่ ยิ่งแสดงถึงความผันผวนและความไม่แน่นอนในช่วงเวลานั้น ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีกำลังสัมพัทธ์ (RSI) เพื่อยืนยันสัญญาณ ข้อควรระวังในการใช้ Spinning Top ไม่ควรใช้เพียงอย่างเดียว: การวิเคราะห์ควรพิจารณาปัจจัยอื่นๆ ประกอบด้วย เช่น [อ่านเพิ่มเติมคลิ๊ก]

Long Lower Shadow คืออะไร? Long Lower Shadow เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะดังนี้: มีเงาล่างที่ยาวมาก โดยมีความยาวอย่างน้อย 2/3 ของความยาวทั้งหมดของแท่งเทียน ตัวแท่งเทียน (body) มีขนาดสั้นเมื่อเทียบกับความยาวทั้งหมดของแท่งเทียน อาจเป็นแท่งเทียนสีขาวหรือสีดำก็ได้ มีเงาบนสั้นหรือไม่มีเลย Long Lower Shadow มักถูกมองว่าเป็นสัญญาณที่บ่งบอกถึงแรงซื้อที่เข้ามาในตลาด โดยเฉพาะเมื่อเกิดขึ้นหลังจากแนวโน้มขาลงหรือที่ระดับแนวรับ วิธีใช้ Long Lower Shadow ในการวิเคราะห์ พิจารณาบริบท: Long Lower Shadow มีความสำคัญมากขึ้นเมื่อเกิดขึ้นหลังจากแนวโน้มขาลงที่ชัดเจน หรือเมื่อราคาอยู่ใกล้ระดับแนวรับที่สำคัญ ตรวจสอบปริมาณการซื้อขาย: หาก Long Lower Shadow เกิดขึ้นพร้อมกับปริมาณการซื้อขายที่สูงผิดปกติ อาจเป็นสัญญาณของการกลับตัวที่แข็งแกร่ง สังเกตแท่งเทียนที่ตามมา: แท่งเทียนที่เกิดขึ้นหลัง Long Lower Shadow มักมีความสำคัญในการยืนยันแนวโน้มหรือการกลับตัว วิเคราะห์ความยาวของเงาล่าง: ยิ่งเงาล่างยาวมากเท่าไหร่ ยิ่งแสดงถึงแรงซื้อที่รุนแรงมากขึ้นเท่านั้น ใช้ร่วมกับเครื่องมือวิเคราะห์อื่น: เช่น เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) หรือดัชนีกำลังสัมพัทธ์ [อ่านเพิ่มเติมคลิ๊ก]