Relative Strength Index (RSI) เป็นหนึ่งในเครื่องมือวิเคราะห์ทางเทคนิคที่ได้รับความนิยมมากที่สุดในการเทรดหุ้นและฟอเร็กซ์ แต่น้อยคนที่จะรู้วิธีใช้งาน RSI อย่างมีประสิทธิภาพสูงสุด บทความนี้จะเปิดเผยความลับสำคัญเกี่ยวกับ RSI ที่นักเทรดมืออาชีพใช้ และคุณควรรู้เพื่อยกระดับการเทรดของคุณ

RSI คืออะไร?

Relative Strength Index (RSI) เป็นตัวบ่งชี้โมเมนตัม (momentum indicator) ที่ถูกพัฒนาขึ้นโดย J. Welles Wilder ในปี 1978 RSI วัดความเร็วและขนาดของการเปลี่ยนแปลงราคา โดยแสดงผลเป็นค่าระหว่าง 0-100

RSI คำนวณจากสูตร:

RSI = 100 – [100 / (1 + RS)]

โดย RS = ค่าเฉลี่ยของผลตอบแทนในช่วงขาขึ้น / ค่าเฉลี่ยของผลตอบแทนในช่วงขาลง

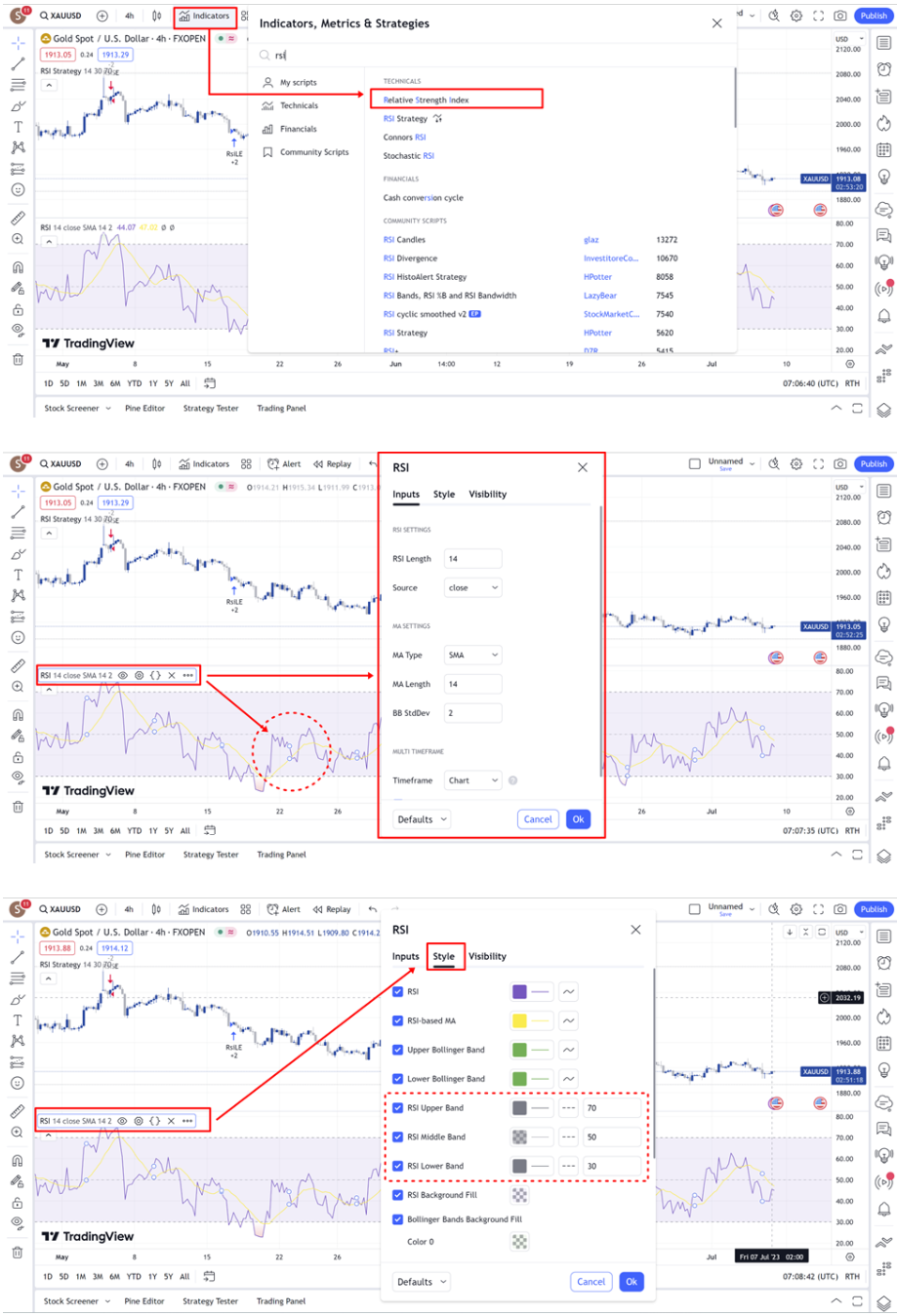

โดยทั่วไป RSI จะใช้ค่าเริ่มต้นที่ 14 คาบเวลา แต่สามารถปรับได้ตามความต้องการ

การตั้งค่า RSI ที่เหมาะสม

หนึ่งในความลับสำคัญของการใช้ RSI คือการเลือกค่า period ที่เหมาะสม ค่าเริ่มต้น 14 อาจไม่ใช่ค่าที่ดีที่สุดสำหรับทุกสถานการณ์ ต่อไปนี้คือคำแนะนำในการเลือกค่า period:

- สำหรับการเทรดระยะสั้น (day trading): ใช้ค่า 9-11 เพื่อให้ได้สัญญาณที่ไวขึ้น

- สำหรับการเทรดระยะกลาง (swing trading): ใช้ค่าเริ่มต้น 14

- สำหรับการเทรดระยะยาว: ใช้ค่า 20-30 เพื่อลดสัญญาณหลอก

นอกจากนี้ คุณควรทดลองปรับค่า overbought/oversold จากค่าเริ่มต้น 70/30 เป็น 80/20 หรือ 60/40 ตามลักษณะของตลาดและสไตล์การเทรดของคุณ

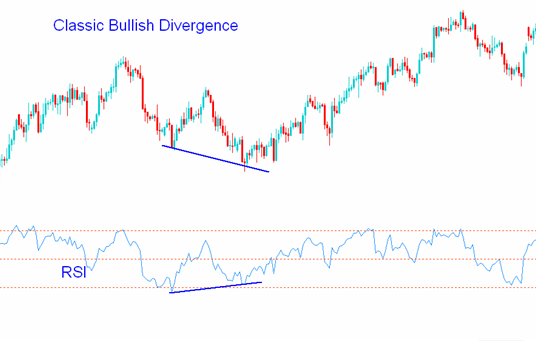

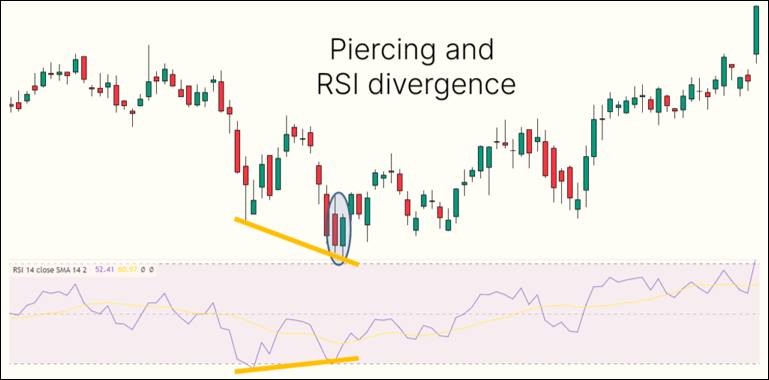

การใช้ RSI divergence

RSI divergence เป็นสัญญาณที่ทรงพลังมากที่นักเทรดมืออาชีพใช้ โดยเฉพาะในการหาจุดกลับตัวของแนวโน้ม divergence เกิดขึ้นเมื่อทิศทางของราคาและ RSI ไม่สอดคล้องกัน มี 2 ประเภทหลัก:

- Bearish divergence: ราคาทำจุดสูงสุดใหม่ แต่ RSI ทำจุดสูงสุดที่ต่ำกว่าครั้งก่อน บ่งชี้ว่าแนวโน้มขาขึ้นอาจกำลังอ่อนแรงลง

- Bullish divergence: ราคาทำจุดต่ำสุดใหม่ แต่ RSI ทำจุดต่ำสุดที่สูงกว่าครั้งก่อน บ่งชี้ว่าแนวโน้มขาลงอาจกำลังอ่อนแรงลง

การใช้ RSI divergence อย่างมีประสิทธิภาพ:

- มองหา divergence บนกรอบเวลาที่ใหญ่กว่า เช่น รายวันหรือรายสัปดาห์

- ยืนยันสัญญาณด้วยแท่งเทียนกลับตัวหรือการเบรกเส้นแนวโน้ม

- ใช้ร่วมกับแนวรับแนวต้านสำคัญเพื่อเพิ่มโอกาสความสำเร็จ

- ระวังการใช้ในตลาดที่มีแนวโน้มแรง เพราะอาจเกิด divergence หลอกได้บ่อย

การใช้ RSI เพื่อหาแนวโน้ม

นอกจากการใช้ RSI เพื่อหาภาวะ overbought/oversold แล้ว นักเทรดมืออาชีพยังใช้ RSI เพื่อยืนยันแนวโน้มของตลาดด้วย โดยมีหลักการดังนี้:

- ในแนวโน้มขาขึ้น RSI มักจะอยู่เหนือระดับ 50 และมักไม่ต่ำกว่า 40-45

- ในแนวโน้มขาลง RSI มักจะอยู่ต่ำกว่าระดับ 50 และมักไม่สูงกว่า 55-60

- การที่ RSI ข้ามเส้น 50 อาจเป็นสัญญาณของการเปลี่ยนแนวโน้ม

วิธีใช้ RSI เพื่อหาแนวโน้ม:

- ลากเส้นแนวโน้มบน RSI เช่นเดียวกับการลากบนกราฟราคา

- มองหาการเบรกเส้นแนวโน้มของ RSI ซึ่งมักจะเกิดก่อนการเบรกเส้นแนวโน้มของราคา

- สังเกตพฤติกรรมของ RSI เมื่อถึงระดับ overbought/oversold ในแนวโน้มขาขึ้น RSI มักจะไม่ลงต่ำกว่า 40 ในขณะที่แนวโน้มขาลง RSI มักจะไม่ขึ้นเกิน 60

การใช้ RSI ร่วมกับตัวบ่งชี้อื่น

การใช้ RSI เพียงอย่างเดียวอาจไม่เพียงพอ นักเทรดมืออาชีพมักใช้ RSI ร่วมกับตัวบ่งชี้อื่นเพื่อยืนยันสัญญาณและลดความเสี่ยง ต่อไปนี้คือตัวบ่งชี้ที่เข้ากันดีกับ RSI:

- Moving Average Convergence Divergence (MACD):

- ใช้ MACD เพื่อยืนยันสัญญาณ divergence ของ RSI

- มองหาการตัดกันของเส้น MACD และ signal line เมื่อ RSI อยู่ในโซน overbought/oversold

- Bollinger Bands:

- ใช้ Bollinger Bands เพื่อหาจุดเข้าเทรดเมื่อ RSI บ่งชี้ภาวะ overbought/oversold

- มองหาการที่ราคาทะลุ Bollinger Bands พร้อมกับ RSI เข้าสู่โซน overbought/oversold

- Stochastic Oscillator:

- ใช้ Stochastic เพื่อยืนยันสัญญาณของ RSI

- มองหาการที่ทั้ง RSI และ Stochastic อยู่ในโซน overbought/oversold พร้อมกัน

- Fibonacci Retracements:

- ใช้ Fibonacci เพื่อหาระดับแนวรับแนวต้านสำคัญ

- มองหาการที่ RSI แสดงสัญญาณกลับตัวที่ระดับ Fibonacci สำคัญ

การใช้ RSI ในการจัดการความเสี่ยง

RSI ไม่ได้มีประโยชน์แค่ในการหาจุดเข้าเทรด แต่ยังสามารถใช้ในการจัดการความเสี่ยงได้อย่างมีประสิทธิภาพ ต่อไปนี้คือเทคนิคที่นักเทรดมืออาชีพใช้:

- การตั้ง Stop Loss:

- ในการเทรด long ให้ตั้ง stop loss ที่จุดต่ำสุดล่าสุดของ RSI

- ในการเทรด short ให้ตั้ง stop loss ที่จุดสูงสุดล่าสุดของ RSI

- การปรับ Position Size:

- ลดขนาด position เมื่อ RSI เข้าใกล้โซน overbought/oversold

- เพิ่มขนาด position เมื่อ RSI อยู่ในช่วงกลาง (40-60)

- การ Take Profit:

- พิจารณาปิดบางส่วนของ position เมื่อ RSI เข้าสู่โซน overbought/oversold

- ปิด position ทั้งหมดเมื่อเกิด divergence ที่ชัดเจน

- การ Trail Stop:

- ใช้ RSI เพื่อปรับ trailing stop โดยเลื่อน stop loss ตามจุดต่ำสุด/สูงสุดของ RSI

การใช้ RSI ในกรอบเวลาที่หลากหลาย

นักเทรดมืออาชีพไม่ได้ดู RSI เพียงกรอบเวลาเดียว แต่ใช้การวิเคราะห์หลายกรอบเวลา (Multiple Time Frame Analysis) เพื่อให้ได้ภาพรวมที่ชัดเจนยิ่งขึ้น วิธีการใช้งาน:

- กรอบเวลาใหญ่: ใช้เพื่อหาแนวโน้มหลัก

- กรอบเวลากลาง: ใช้เพื่อหาจังหวะเข้าเทรด

- กรอบเวลาเล็ก: ใช้เพื่อหาจุดเข้าเทรดที่แม่นยำ

ตัวอย่าง:

- กรอบรายเดือน: ดูแนวโน้มระยะยาว

- กรอบรายสัปดาห์: ดู divergence และแนวโน้มระยะกลาง

- กรอบรายวัน: หาจุดเข้าเทรดที่เหมาะสม

การใช้ RSI ในหลายกรอบเวลาจะช่วยลดสัญญาณหลอกและเพิ่มความมั่นใจในการเทรด

การปรับใช้ RSI ในสภาวะตลาดต่างๆ

RSI อาจให้ผลลัพธ์ที่แตกต่างกันในสภาวะตลาดที่ต่างกัน นักเทรดมืออาชีพจึงปรับการใช้งาน RSI ให้เหมาะกับสภาวะตลาด ดังนี้:

- ตลาดที่มีแนวโน้มชัดเจน (Trending Market):

- ใช้ RSI เพื่อหาจุดพักตัวและจุดเข้าเทรดตามแนวโน้ม

- ระวังการใช้ RSI เพื่อหาจุดกลับตัว เพราะอาจเกิด false signal ได้บ่อย

- ปรับระดับ overbought/oversold ให้สูงขึ้นในแนวโน้มขาขึ้น และต่ำลงในแนวโน้มขาลง

- ตลาดไซด์เวย์ (Ranging Market):

- ใช้ RSI เพื่อหาจุดซื้อที่ระดับ oversold และจุดขายที่ระดับ overbought

- มองหา divergence เพื่อคาดการณ์การเบรกออกจาก range

- ใช้ค่าเริ่มต้น 14 และระดับ overbought/oversold ที่ 70/30 ซึ่งมักจะให้ผลดีในตลาดไซด์เวย์

- ตลาดผันผวนสูง (Volatile Market):

- เพิ่มค่า period ของ RSI (เช่น 21 หรือ 25) เพื่อลดสัญญาณหลอก

- ขยายช่วง overbought/oversold เป็น 80/20 เพื่อหลีกเลี่ยงสัญญาณที่เร็วเกินไป

- ใช้ RSI ร่วมกับตัวบ่งชี้อื่นเพื่อยืนยันสัญญาณ เช่น Bollinger Bands หรือ ATR

- ตลาดที่มีสภาพคล่องต่ำ (Low Liquidity Market):

- ระมัดระวังในการใช้ RSI เพราะอาจเกิดการเคลื่อนไหวแบบกระชากได้

- ใช้กรอบเวลาที่ใหญ่ขึ้นเพื่อลดผลกระทบของความผันผวนระยะสั้น

- พิจารณาใช้ค่า period ที่สูงขึ้น เช่น 21 หรือ 25

การใช้ RSI เพื่อวัดความแข็งแกร่งของแนวโน้ม

นอกจากการใช้ RSI เพื่อหาจุดกลับตัวแล้ว นักเทรดมืออาชีพยังใช้ RSI เพื่อวัดความแข็งแกร่งของแนวโน้มปัจจุบัน โดยมีหลักการดังนี้:

- ความเร็วในการขึ้น/ลงของ RSI:

- RSI ที่ขึ้นหรือลงอย่างรวดเร็วบ่งชี้ถึงแนวโน้มที่แข็งแกร่ง

- RSI ที่เคลื่อนไหวช้าๆ อาจบ่งชี้ถึงแนวโน้มที่อ่อนแรงลง

- ระยะเวลาที่ RSI อยู่ในโซน overbought/oversold:

- ในแนวโน้มที่แข็งแกร่ง RSI อาจอยู่ในโซน overbought/oversold เป็นเวลานาน

- หาก RSI ไม่สามารถเข้าสู่โซน overbought/oversold ได้ อาจบ่งชี้ถึงการอ่อนแรงของแนวโน้ม

- การเบรกเส้น centerline (50):

- การที่ RSI สามารถเบรกเส้น 50 และอยู่เหนือ/ใต้เส้นนี้ได้นาน แสดงถึงแนวโน้มที่แข็งแกร่ง

- การที่ RSI ไม่สามารถเบรกเส้น 50 ได้อย่างชัดเจน อาจบ่งชี้ถึงแนวโน้มที่ไม่ชัดเจนหรืออ่อนแรง

การใช้ RSI เพื่อหา Hidden Divergence

นอกจาก Regular Divergence ที่กล่าวถึงก่อนหน้านี้ นักเทรดมืออาชีพยังใช้ Hidden Divergence เพื่อยืนยันแนวโน้มปัจจุบัน Hidden Divergence มี 2 ประเภท:

- Hidden Bullish Divergence:

- เกิดขึ้นเมื่อราคาทำ higher low แต่ RSI ทำ lower low

- บ่งชี้ว่าแนวโน้มขาขึ้นยังคงแข็งแกร่งและอาจมีการดีดตัวขึ้นต่อ

- Hidden Bearish Divergence:

- เกิดขึ้นเมื่อราคาทำ lower high แต่ RSI ทำ higher high

- บ่งชี้ว่าแนวโน้มขาลงยังคงแข็งแกร่งและอาจมีการร่วงลงต่อ

การใช้ Hidden Divergence:

- ใช้เพื่อยืนยันแนวโน้มปัจจุบันและหาจุดเข้าเทรดที่ดี

- มักใช้ในกรอบเวลาที่ใหญ่กว่า เช่น รายวันหรือรายสัปดาห์

- ใช้ร่วมกับแนวรับแนวต้านสำคัญเพื่อเพิ่มโอกาสความสำเร็จ

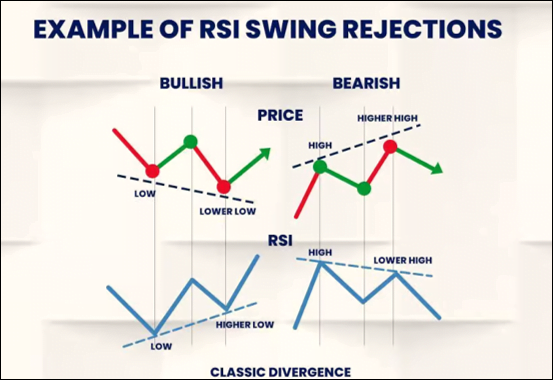

การใช้ RSI Swing Rejections

RSI Swing Rejections เป็นเทคนิคที่นักเทรดมืออาชีพใช้เพื่อหาจุดกลับตัวที่มีโอกาสสูง มีลักษณะดังนี้:

- Bullish Swing Rejection:

- RSI ลงมาต่ำกว่า 30 (oversold)

- RSI ดีดขึ้นกลับมาเหนือ 30

- RSI ลงมาอีกครั้งแต่ไม่หลุด 30

- RSI ดีดขึ้นทำจุดสูงสุดใหม่

- Bearish Swing Rejection:

- RSI ขึ้นไปสูงกว่า 70 (overbought)

- RSI ร่วงลงมาต่ำกว่า 70

- RSI ขึ้นไปอีกครั้งแต่ไม่ทะลุ 70

- RSI ร่วงลงทำจุดต่ำสุดใหม่

การใช้ RSI Swing Rejections:

- มองหาการเกิด Swing Rejection ที่ระดับแนวรับแนวต้านสำคัญ

- ยืนยันสัญญาณด้วยรูปแบบแท่งเทียนกลับตัว

- ใช้ร่วมกับ volume เพื่อเพิ่มความน่าเชื่อถือของสัญญาณ

สรุป

RSI เป็นเครื่องมือที่ทรงพลังสำหรับนักเทรด แต่การใช้งานอย่างมีประสิทธิภาพต้องอาศัยความเข้าใจที่ลึกซึ้งและการฝึกฝน ความลับที่เปิดเผยในบทความนี้จะช่วยให้คุณใช้ RSI ได้อย่างมีประสิทธิภาพมากขึ้น อย่างไรก็ตาม ไม่มีตัวบ่งชี้ใดที่สมบูรณ์แบบ การใช้ RSI ควรเป็นส่วนหนึ่งของกลยุทธ์การเทรดที่ครอบคลุม ซึ่งรวมถึงการวิเคราะห์ปัจจัยพื้นฐาน การจัดการความเสี่ยง และการควบคุมอารมณ์

ท้ายที่สุด การเทรดที่ประสบความสำเร็จไม่ได้ขึ้นอยู่กับเครื่องมือเพียงอย่างเดียว แต่ขึ้นอยู่กับความสามารถของคุณในการตีความข้อมูลและตัดสินใจอย่างมีเหตุผล การฝึกฝนและทดสอบกลยุทธ์อย่างสม่ำเสมอจะช่วยให้คุณพัฒนาทักษะและความมั่นใจในการใช้ RSI และเครื่องมือการเทรดอื่นๆ อย่างมีประสิทธิภาพ

FOREXDUCK (นามปากกา) นักเขียนของเรามีประสบการณ์การเงินการลงทุนกว่า 10 ปี มีความเชี่ยวชาญในการวิเคราะห์ตลาด Forex และคริปโต โดยเฉพาะการวิเคราะห์ทางเทคนิค รวมถึงเทคนิคต่าง