3.1 Expert Advisor (EA) คืออะไร?

3.1.1 ความหมายและความสำคัญของ EA

ความหมายของ EA

Expert Advisor (EA) คือโปรแกรมที่ถูกพัฒนาเพื่อใช้ในการเทรดอัตโนมัติในตลาดการเงิน โดยเฉพาะในแพลตฟอร์ม MetaTrader (MT4 และ MT5) EA จะทำหน้าที่ในการติดตามตลาด ทำการวิเคราะห์ข้อมูล และดำเนินการคำสั่งเทรดตามกลยุทธ์ที่ถูกตั้งโปรแกรมไว้ล่วงหน้า ซึ่งช่วยลดความจำเป็นในการทำงานแบบมือ (Manual Trading) ของนักเทรด

ความสำคัญของ EA

- การเพิ่มประสิทธิภาพในการเทรด: EA ช่วยให้การเทรดเป็นไปอย่างมีประสิทธิภาพมากขึ้น โดยสามารถทำการวิเคราะห์และดำเนินการเทรดได้อย่างรวดเร็วและแม่นยำ

- การลดอารมณ์ในการตัดสินใจ: การเทรดโดยใช้อารมณ์สามารถนำไปสู่การตัดสินใจที่ผิดพลาด EA ช่วยลดปัญหานี้โดยทำงานตามกฎและกลยุทธ์ที่ตั้งไว้ล่วงหน้าอย่างเคร่งครัด

- การทำงานตลอด 24 ชั่วโมง: EA สามารถทำงานได้ตลอดเวลา ไม่จำกัดเฉพาะช่วงเวลาที่นักเทรดสามารถอยู่หน้าจอ ซึ่งหมายความว่าสามารถจับโอกาสในการเทรดได้ตลอดเวลา

- การทดลองและปรับปรุงกลยุทธ์: EA ช่วยให้นักเทรดสามารถทดลองกลยุทธ์ต่าง ๆ ได้ง่ายและรวดเร็ว รวมถึงการทดสอบย้อนหลัง (Backtesting) เพื่อวิเคราะห์ประสิทธิภาพของกลยุทธ์ในอดีต

- การจัดการความเสี่ยง: EA สามารถตั้งค่าการจัดการความเสี่ยงได้อย่างละเอียด เช่น การตั้งค่า Stop Loss, Take Profit และการบริหารเงินทุน (Money Management) ซึ่งช่วยปกป้องพอร์ตการลงทุนจากความเสี่ยงที่ไม่คาดคิด

การใช้ EA ในการเทรดเป็นเครื่องมือที่มีประสิทธิภาพที่ช่วยให้นักเทรดสามารถดำเนินการเทรดได้อย่างมืออาชีพ ลดความซับซ้อนในการตัดสินใจและเพิ่มโอกาสในการประสบความสำเร็จในตลาดการเงิน

3.1.2 ข้อดีและข้อเสียของการใช้ EA

การใช้ Expert Advisor (EA) ในการเทรดเป็นทางเลือกที่น่าสนใจสำหรับนักเทรดหลายคน เนื่องจากมันสามารถทำงานอัตโนมัติและเพิ่มประสิทธิภาพในการเทรดได้อย่างมาก อย่างไรก็ตาม การใช้ EA ก็มีทั้งข้อดีและข้อเสียที่ควรพิจารณาอย่างรอบคอบก่อนการตัดสินใจนำมาใช้งาน

ข้อดีของการใช้ EA

- การทำงานอัตโนมัติ: EA สามารถทำงานได้ตลอด 24 ชั่วโมงโดยไม่จำเป็นต้องมีการเฝ้าดูตลาดจากนักเทรด ซึ่งช่วยให้ไม่พลาดโอกาสในการเทรดที่สำคัญ

- ความแม่นยำและรวดเร็ว: EA สามารถทำการวิเคราะห์และดำเนินการคำสั่งเทรดได้อย่างรวดเร็วและแม่นยำกว่ามนุษย์ ซึ่งช่วยลดความผิดพลาดในการตัดสินใจ

- การลดอารมณ์ในการเทรด: EA ทำงานตามกฎและกลยุทธ์ที่ตั้งไว้ล่วงหน้า ทำให้การเทรดเป็นไปอย่างมีวินัยและลดผลกระทบจากอารมณ์ของนักเทรด

- การทดสอบย้อนหลัง (Backtesting): EA สามารถทำการทดสอบย้อนหลังได้อย่างรวดเร็วและมีประสิทธิภาพ ทำให้นักเทรดสามารถปรับปรุงและพัฒนากลยุทธ์ได้ดียิ่งขึ้น

- การจัดการความเสี่ยง: EA สามารถตั้งค่าการจัดการความเสี่ยงได้อย่างละเอียด เช่น การตั้งค่า Stop Loss และ Take Profit ซึ่งช่วยปกป้องพอร์ตการลงทุนจากความเสี่ยงที่ไม่คาดคิด

- การเพิ่มประสิทธิภาพในการเทรด: EA ช่วยให้นักเทรดสามารถติดตามและวิเคราะห์ตลาดได้หลายคู่เงินหรือสินทรัพย์ในเวลาเดียวกัน ทำให้สามารถบริหารจัดการพอร์ตการลงทุนได้อย่างมีประสิทธิภาพ

ข้อเสียของการใช้ EA

- การพึ่งพาเทคโนโลยี: EA ทำงานบนพื้นฐานของการเขียนโปรแกรม ซึ่งหมายความว่าหากมีข้อผิดพลาดในโค้ดหรือระบบขัดข้อง การเทรดอาจไม่ได้ผลตามที่คาดหวัง

- ความซับซ้อนในการตั้งค่า: การตั้งค่าและปรับปรุง EA อาจต้องการความรู้ด้านเทคนิคและความเข้าใจในโปรแกรม ซึ่งอาจไม่เหมาะสมสำหรับนักเทรดที่ไม่มีพื้นฐานทางด้านนี้

- ความล่าช้าในการตอบสนองต่อเหตุการณ์ไม่คาดคิด: EA อาจไม่สามารถตอบสนองต่อเหตุการณ์ที่ไม่คาดคิดได้อย่างรวดเร็วเท่ากับมนุษย์ เช่น ข่าวสารที่มีผลกระทบต่อตลาดอย่างรุนแรง

- การทดสอบในสภาวะตลาดที่แตกต่างกัน: แม้ว่า EA จะผ่านการทดสอบย้อนหลัง (Backtesting) มาแล้ว แต่การทดสอบในสภาวะตลาดจริงอาจแตกต่างกัน และอาจไม่ได้ผลลัพธ์ตามที่คาดหวังเสมอไป

- ค่าใช้จ่าย: การพัฒนาและปรับปรุง EA อาจมีค่าใช้จ่ายสูง โดยเฉพาะหากต้องการจ้างนักพัฒนามืออาชีพมาช่วยในการสร้างและปรับปรุง EA

3.2 ประเภทของกลยุทธ์การเทรด (Scalping, Day Trading, Swing Trading)

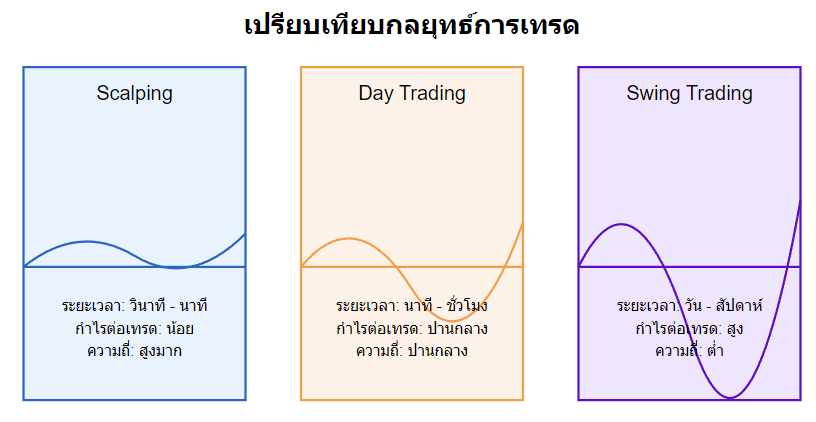

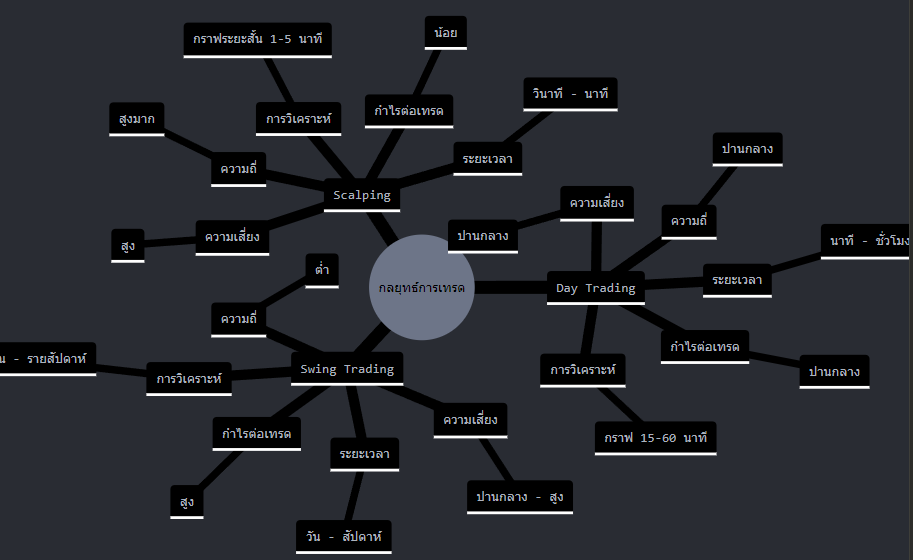

การเทรดในตลาดการเงินมีหลายรูปแบบ โดยแต่ละรูปแบบจะมีลักษณะและกลยุทธ์ที่แตกต่างกันไปตามระยะเวลาและความถี่ในการเทรด รวมถึงวิธีการวิเคราะห์และการตัดสินใจในการเทรด นักเทรดสามารถเลือกใช้รูปแบบการเทรดที่เหมาะสมกับตัวเองและสไตล์การลงทุนของตนเองได้ ซึ่งในบทนี้เราจะมาทำความรู้จักกับประเภทของการเทรดหลัก ๆ ได้แก่ การเทรดระยะสั้น (Scalping), การเทรดระหว่างวัน (Day Trading), และการเทรดระยะยาว (Swing Trading)

3.2.1 การเทรดระยะสั้น (Scalping)

การเทรดระยะสั้น หรือ Scalping

Scalping เป็นรูปแบบการเทรดที่เน้นการทำกำไรจากการเคลื่อนไหวของราคาที่เล็กน้อยในระยะเวลาสั้น ๆ นักเทรดที่ใช้กลยุทธ์นี้จะเปิดและปิดตำแหน่งการเทรดภายในไม่กี่นาทีหรือวินาที โดยมุ่งหวังทำกำไรจากการเคลื่อนไหวของราคาที่รวดเร็วและบ่อยครั้ง

ลักษณะและกลยุทธ์ในการเทรดแบบ Scalping

- การเปิดและปิดตำแหน่งรวดเร็ว: นักเทรดจะเปิดและปิดตำแหน่งการเทรดหลายครั้งในแต่ละวัน โดยมักจะปิดตำแหน่งภายในไม่กี่นาทีหรือวินาทีหลังจากเปิด

- การใช้กราฟระยะสั้น: ใช้กราฟเวลาเช่น 1 นาที หรือ 5 นาที เพื่อวิเคราะห์การเคลื่อนไหวของราคา

- การจัดการความเสี่ยง: ตั้งค่า Stop Loss และ Take Profit ในระดับที่ใกล้เคียงกับราคาตลาดปัจจุบัน เพื่อปกป้องการลงทุนจากความผันผวนของตลาด

ข้อดีและข้อเสียของ Scalping

- ข้อดี: สามารถทำกำไรได้รวดเร็วและบ่อยครั้ง, ลดความเสี่ยงจากการถือครองตำแหน่งข้ามคืน

- ข้อเสีย: ต้องการเวลาและความตั้งใจในการติดตามตลาดอย่างต่อเนื่อง, มีความเสี่ยงสูงเนื่องจากความผันผวนของราคา

3.2.2 การเทรดระหว่างวัน (Day Trading)

การเทรดระหว่างวัน หรือ Day Trading

Day Trading เป็นรูปแบบการเทรดที่นักเทรดจะเปิดและปิดตำแหน่งการเทรดภายในวันเดียวกัน โดยจะไม่ถือครองตำแหน่งข้ามคืน นักเทรด Day Trading จะเน้นการทำกำไรจากการเคลื่อนไหวของราคาภายในวัน

ลักษณะและกลยุทธ์ในการเทรดแบบ Day Trading

- การวิเคราะห์ตลาดรายวัน: ใช้กราฟเวลาเช่น 15 นาที, 30 นาที หรือ 1 ชั่วโมง เพื่อวิเคราะห์การเคลื่อนไหวของราคาในแต่ละวัน

- การติดตามข่าวสาร: นักเทรดจะติดตามข่าวสารและเหตุการณ์สำคัญที่อาจส่งผลกระทบต่อราคาตลาด

- การจัดการความเสี่ยง: ตั้งค่า Stop Loss และ Take Profit เพื่อปกป้องการลงทุนจากการเคลื่อนไหวของราคาที่ไม่คาดคิด

ข้อดีและข้อเสียของ Day Trading

- ข้อดี: ไม่ต้องถือครองตำแหน่งข้ามคืน ลดความเสี่ยงจากเหตุการณ์ที่เกิดขึ้นในช่วงนอกเวลาทำการตลาด, สามารถทำกำไรจากการเคลื่อนไหวของราคาภายในวัน

- ข้อเสีย: ต้องการเวลาในการติดตามตลาดในระหว่างวัน, ความเสี่ยงจากความผันผวนของราคาในระยะสั้น

3.2.3 การเทรดระยะยาว (Swing Trading)

การเทรดระยะยาว หรือ Swing Trading

Swing Trading เป็นรูปแบบการเทรดที่นักเทรดจะถือครองตำแหน่งการเทรดเป็นระยะเวลานานกว่าการเทรดแบบ Scalping หรือ Day Trading โดยปกติจะถือครองตำแหน่งเป็นวันหรือสัปดาห์เพื่อทำกำไรจากการเคลื่อนไหวของราคาในช่วงเวลานั้น

ลักษณะและกลยุทธ์ในการเทรดแบบ Swing Trading

- การวิเคราะห์ทางเทคนิคและพื้นฐาน: ใช้การวิเคราะห์ทางเทคนิคและพื้นฐานเพื่อคาดการณ์การเคลื่อนไหวของราคาในระยะยาว

- การใช้กราฟระยะยาว: ใช้กราฟเวลาเช่น 4 ชั่วโมง หรือ Daily เพื่อวิเคราะห์แนวโน้มของราคา

- การจัดการความเสี่ยง: ตั้งค่า Stop Loss และ Take Profit ในระดับที่กว้างขึ้นเพื่อรองรับความผันผวนของราคาในระยะยาว

ข้อดีและข้อเสียของ Swing Trading

- ข้อดี: ไม่ต้องติดตามตลาดตลอดเวลา, สามารถทำกำไรจากแนวโน้มของราคาในระยะยาว

- ข้อเสีย: ความเสี่ยงจากการถือครองตำแหน่งข้ามคืนและเหตุการณ์ที่ไม่คาดคิด, อาจต้องใช้เงินทุนมากขึ้นเนื่องจากการตั้งค่า Stop Loss ที่กว้างขึ้น

การเลือกใช้รูปแบบการเทรดที่เหมาะสมขึ้นอยู่กับลักษณะและสไตล์การเทรดของแต่ละคน นักเทรดควรทำความเข้าใจและทดลองใช้แต่ละรูปแบบเพื่อหาสิ่งที่เหมาะสมกับตนเองที่สุด

3.3 การจัดการความเสี่ยงและการเงิน

การจัดการความเสี่ยงและการเงินเป็นส่วนสำคัญในการเทรดในตลาดการเงิน ไม่ว่าจะเป็นการเทรดแบบ Scalping, Day Trading, หรือ Swing Trading นักเทรดต้องมีการจัดการความเสี่ยงที่ดีเพื่อป้องกันการสูญเสียที่ไม่คาดคิดและรักษาผลกำไรในระยะยาว ในบทนี้ เราจะมาดูวิธีการตั้งค่าการจัดการความเสี่ยงและการคำนวณ Lot Size และ Margin

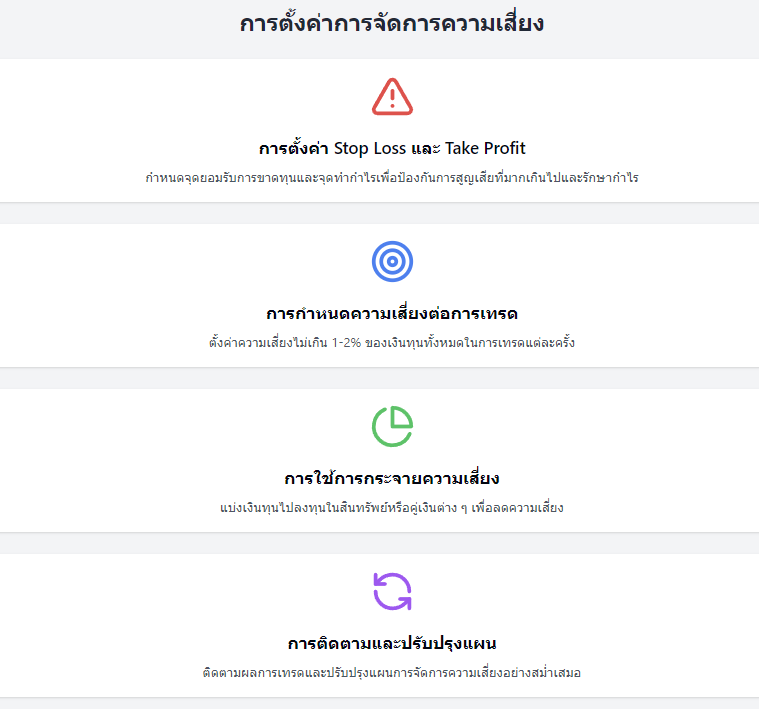

3.3.1 การตั้งค่าการจัดการความเสี่ยง

การจัดการความเสี่ยงเป็นกระบวนการที่นักเทรดกำหนดวิธีการป้องกันการสูญเสียที่อาจเกิดขึ้นจากการเทรด โดยมีขั้นตอนและกลยุทธ์ต่างๆ ที่สามารถนำมาใช้ได้

ขั้นตอนการตั้งค่าการจัดการความเสี่ยง

- การตั้งค่า Stop Loss และ Take Profit: การตั้งค่า Stop Loss เป็นการกำหนดจุดที่คุณจะยอมรับการขาดทุนและปิดคำสั่งเทรด เพื่อป้องกันการสูญเสียที่มากเกินไป ในขณะเดียวกัน Take Profit เป็นการกำหนดจุดที่คุณจะยอมรับผลกำไรและปิดคำสั่งเทรดเพื่อรักษากำไร

- ตัวอย่าง: หากคุณเปิดตำแหน่งซื้อ (Buy) ที่ 2000 และตั้งค่า Stop Loss ที่ 1.1950 หมายความว่าหากราคาลดลงถึง 1.1950 คำสั่งเทรดจะถูกปิดเพื่อป้องกันการสูญเสีย

- การกำหนดความเสี่ยงต่อการเทรด: การกำหนดความเสี่ยงต่อการเทรดคือการกำหนดจำนวนเงินที่คุณยอมรับเสี่ยงในการเทรดแต่ละครั้ง โดยทั่วไปควรตั้งค่าความเสี่ยงไม่เกิน 1-2% ของเงินทุนทั้งหมดในการเทรดแต่ละครั้ง

- ตัวอย่าง: หากคุณมีเงินทุน 10,000 USD และต้องการเสี่ยงไม่เกิน 1% ต่อการเทรด คุณจะยอมรับการขาดทุนไม่เกิน 100 USD ต่อการเทรด

- การใช้การกระจายความเสี่ยง (Diversification): การกระจายความเสี่ยงหมายถึงการแบ่งเงินทุนไปลงทุนในสินทรัพย์หรือคู่เงินต่าง ๆ เพื่อลดความเสี่ยงที่อาจเกิดขึ้นจากการลงทุนในสินทรัพย์เดียว

- ตัวอย่าง: แทนที่จะลงทุนทั้งหมดในคู่เงิน EUR/USD คุณอาจแบ่งเงินทุนไปลงทุนในคู่เงินอื่น ๆ เช่น USD/JPY หรือ GBP/USD เพื่อกระจายความเสี่ยง

- การติดตามและปรับปรุงแผนการจัดการความเสี่ยง: การติดตามผลการเทรดและปรับปรุงแผนการจัดการความเสี่ยงเป็นสิ่งสำคัญ เพื่อให้แน่ใจว่าแผนการของคุณยังคงมีประสิทธิภาพและเหมาะสมกับสภาพตลาดที่เปลี่ยนแปลง

3.3.2 การคำนวณ Lot Size และ Margin

การคำนวณ Lot Size และ Margin เป็นส่วนสำคัญในการจัดการการเทรด เนื่องจากมีผลต่อความเสี่ยงและการใช้เงินทุนของคุณ

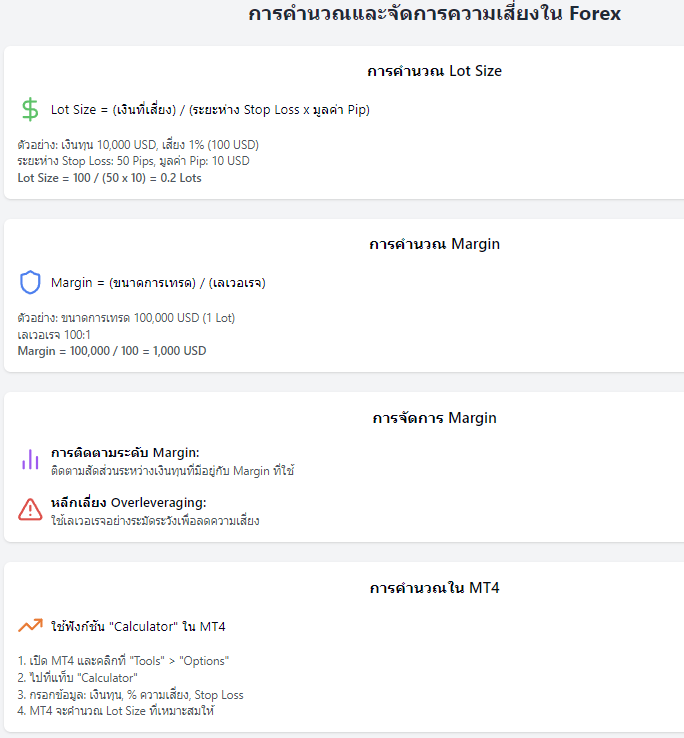

การคำนวณ Lot Size

Lot Size คือขนาดของการเทรดในตลาด Forex โดย Lot มาตรฐานมีค่าเท่ากับ 100,000 หน่วยของสกุลเงินฐาน (Base Currency) นักเทรดสามารถเลือกใช้ Mini Lot (10,000 หน่วย) หรือ Micro Lot (1,000 หน่วย) ขึ้นอยู่กับการจัดการความเสี่ยงและขนาดเงินทุน

วิธีการคำนวณ Lot Size

- กำหนดจำนวนเงินที่ต้องการเสี่ยงต่อการเทรด (เช่น 1% ของเงินทุน)

- กำหนดระยะห่างระหว่างจุดเข้าและจุด Stop Loss ในหน่วยของ Pip

- ใช้สูตรในการคำนวณ Lot Size:

Lot Size = จำนวนเงินที่ต้องการเสี่ยง / (ระยะห่างระหว่างจุดเข้าและจุด Stop Loss x มูลค่าของ Pip)

ตัวอย่าง: หากคุณมีเงินทุน 10,000 USD และต้องการเสี่ยง 1% (100 USD) ระยะห่างระหว่างจุดเข้าและจุด Stop Loss คือ 50 Pips และมูลค่าของ Pip สำหรับคู่เงิน EUR/USD คือ 10 USD:

Lot Size = 100 USD / (50 Pips x 10 USD) = 0.2 Lot

การคำนวณ Margin

Margin คือจำนวนเงินที่โบรกเกอร์กำหนดให้คุณต้องใช้เป็นหลักประกันในการเปิดตำแหน่งการเทรด ซึ่งขึ้นอยู่กับขนาดของการเทรดและเลเวอเรจ (Leverage) ที่โบรกเกอร์ให้

วิธีการคำนวณ Margin

- ใช้สูตรในการคำนวณ Margin:

Margin = (ขนาดของการซื้อขาย / เลเวอเรจ)

ตัวอย่าง: หากคุณเปิดตำแหน่งขนาด 100,000 USD (1 Lot) และโบรกเกอร์ให้เลเวอเรจ 100:1:

Margin = 100,000 USD / 100 = 1,000 USD

การจัดการ Margin

- การติดตามระดับ Margin: ระดับ Margin หมายถึงสัดส่วนระหว่างเงินทุนที่มีอยู่กับ Margin ที่ใช้ คุณควรติดตามระดับ Margin อย่างสม่ำเสมอเพื่อหลีกเลี่ยงการเรียกหลักประกัน (Margin Call)

- การหลีกเลี่ยง Overleveraging: การใช้เลเวอเรจสูงเกินไปอาจเพิ่มความเสี่ยงในการขาดทุนมากขึ้น ดังนั้นควรใช้เลเวอเรจอย่างระมัดระวังและไม่เกินความสามารถในการจัดการความเสี่ยง

การจัดการความเสี่ยงและการเงินเป็นองค์ประกอบที่สำคัญในการเทรดในตลาดการเงิน การตั้งค่าการจัดการความเสี่ยงที่เหมาะสมและการคำนวณ Lot Size และ Margin อย่างถูกต้องจะช่วยให้คุณสามารถรักษาและเพิ่มผลกำไรได้อย่างยั่งยืนในระยะยาว

FOREXDUCK (นามปากกา) นักเขียนของเรามีประสบการณ์การเงินการลงทุนกว่า 10 ปี มีความเชี่ยวชาญในการวิเคราะห์ตลาด Forex และคริปโต โดยเฉพาะการวิเคราะห์ทางเทคนิค รวมถึงเทคนิคต่าง