ตลาดแลกเปลี่ยนเงินตราต่างประเทศ (Foreign Exchange Market)

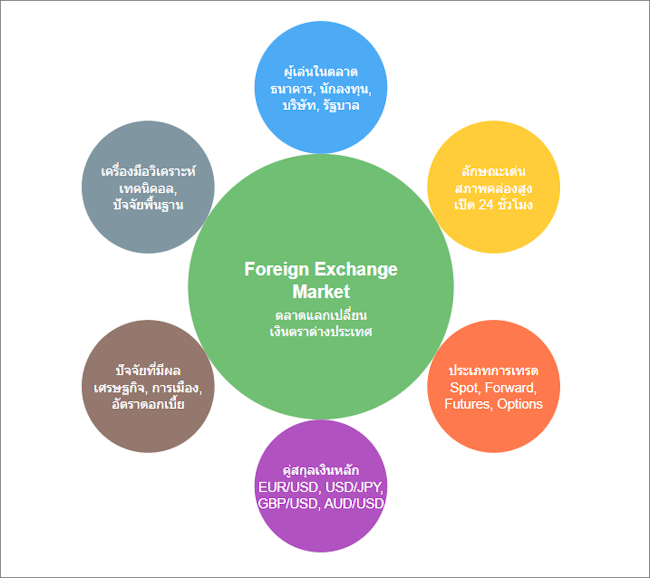

ตลาดแลกเปลี่ยนเงินตราต่างประเทศ (Foreign Exchange Market) หรือที่เรียกสั้นๆ ว่า Forex, FX (อ่านว่า “ฟิกซ์”) หรือตลาดสกุลเงิน คือตลาดทั่วโลกแบบกระจายศูนย์ (decentralized) หรือแบบนอกตลาด (over-the-counter: OTC) สำหรับการซื้อขายสกุลเงิน ตลาดนี้เป็นตัวกำหนดอัตราแลกเปลี่ยนสำหรับทุกสกุลเงิน โดยครอบคลุมทุกแง่มุมของการซื้อ ขาย และแลกเปลี่ยนสกุลเงินในราคาปัจจุบันหรือราคาที่กำหนด ในแง่ของปริมาณการซื้อขาย ถือเป็นตลาดที่ใหญ่ที่สุดในโลก รองลงมาคือตลาดสินเชื่อ

ผู้เล่นหลักในตลาดนี้คือธนาคารขนาดใหญ่ระหว่างประเทศ ศูนย์กลางทางการเงินทั่วโลกทำหน้าที่เป็นจุดเชื่อมโยงการซื้อขายระหว่างผู้ซื้อและผู้ขายหลากหลายประเภทตลอด 24 ชั่วโมง ยกเว้นช่วงวันหยุดสุดสัปดาห์ เนื่องจากสกุลเงินมักซื้อขายเป็นคู่ ตลาดแลกเปลี่ยนเงินตราต่างประเทศจึงไม่ได้กำหนดมูลค่าสัมบูรณ์ของสกุลเงิน แต่กำหนดมูลค่าสัมพัทธ์โดยตั้งราคาตลาดของสกุลเงินหนึ่งเมื่อจ่ายด้วยอีกสกุลเงินหนึ่ง เช่น 1 USD มีค่าเท่ากับ X CAD, CHF หรือ JPY เป็นต้น

ตลาดแลกเปลี่ยนเงินตราต่างประเทศดำเนินการผ่านสถาบันการเงินและทำงานในหลายระดับ เบื้องหลังการทำงาน ธนาคารจะติดต่อกับบริษัทการเงินจำนวนน้อยรายที่เรียกว่า “ดีลเลอร์” ซึ่งมีส่วนร่วมในการซื้อขายเงินตราต่างประเทศในปริมาณมาก ดีลเลอร์ส่วนใหญ่เป็นธนาคาร ดังนั้นตลาดเบื้องหลังนี้จึงมักเรียกว่า “ตลาดระหว่างธนาคาร” (แม้ว่าจะมีบริษัทประกันและสถาบันการเงินประเภทอื่นเข้ามาเกี่ยวข้องด้วย) การซื้อขายระหว่างดีลเลอร์เงินตราต่างประเทศอาจมีมูลค่าสูงมาก โดยอาจมีมูลค่าหลายร้อยล้านดอลลาร์ เนื่องจากปัญหาเรื่องอธิปไตยเมื่อเกี่ยวข้องกับสองสกุลเงิน Forex จึงมีหน่วยงานกำกับดูแลน้อยมาก (หรือแทบไม่มีเลย) ในการควบคุมการดำเนินการ

บทบาทและความสำคัญ

ตลาดแลกเปลี่ยนเงินตราต่างประเทศมีบทบาทสำคัญดังนี้:

- สนับสนุนการค้าและการลงทุนระหว่างประเทศ โดยช่วยให้สามารถแลกเปลี่ยนสกุลเงินได้ เช่น ช่วยให้บริษัทในสหรัฐอเมริกาสามารถนำเข้าสินค้าจากประเทศสมาชิกสหภาพยุโรป โดยเฉพาะในเขตยูโรโซน และจ่ายเงินเป็นยูโร แม้ว่ารายได้ของบริษัทจะเป็นดอลลาร์สหรัฐ

- เอื้อต่อการเก็งกำไรโดยตรงและการประเมินมูลค่าสัมพัทธ์ของสกุลเงิน

- สนับสนุนการทำ Carry Trade ซึ่งเป็นการเก็งกำไรจากส่วนต่างของอัตราดอกเบี้ยระหว่างสองสกุลเงิน

ในการทำธุรกรรมแลกเปลี่ยนเงินตราต่างประเทศทั่วไป ฝ่ายหนึ่งจะซื้อเงินจำนวนหนึ่งในสกุลหนึ่งโดยจ่ายด้วยเงินอีกจำนวนหนึ่งในอีกสกุลหนึ่ง

ประวัติความเป็นมา

ตลาดแลกเปลี่ยนเงินตราต่างประเทศสมัยใหม่เริ่มก่อตัวขึ้นในช่วงทศวรรษ 1970 หลังจากที่ประเทศต่างๆ เริ่มเปลี่ยนจากระบบอัตราแลกเปลี่ยนคงที่มาเป็นระบบอัตราแลกเปลี่ยนลอยตัว ซึ่งเป็นการยุติระบบ Bretton Woods ที่กำหนดกฎเกณฑ์สำหรับความสัมพันธ์ทางการค้าและการเงินระหว่างประเทศอุตสาหกรรมหลักของโลกหลังสงครามโลกครั้งที่สอง

ตลาดแลกเปลี่ยนเงินตราต่างประเทศมีลักษณะเฉพาะดังนี้:

- มีปริมาณการซื้อขายมหาศาล ถือเป็นตลาดสินทรัพย์ที่ใหญ่ที่สุดในโลก ทำให้มีสภาพคล่องสูง

- มีการกระจายตัวทางภูมิศาสตร์

- ดำเนินการต่อเนื่อง 24 ชั่วโมงต่อวัน ยกเว้นวันหยุดสุดสัปดาห์ (ตั้งแต่ 22:00 UTC วันอาทิตย์ (ซิดนีย์) จนถึง 22:00 UTC วันศุกร์ (นิวยอร์ก))

- มีปัจจัยหลากหลายที่ส่งผลต่ออัตราแลกเปลี่ยน

- มีอัตรากำไรเชิงเปรียบเทียบต่ำเมื่อเทียบกับตลาดอื่นที่มีรายได้คงที่

- มีการใช้เลเวอเรจเพื่อเพิ่มกำไรและขาดทุน

ด้วยลักษณะเหล่านี้ ตลาด Forex จึงถูกกล่าวถึงว่าเป็นตลาดที่ใกล้เคียงกับการแข่งขันที่สมบูรณ์แบบมากที่สุด แม้จะมีการแทรกแซงค่าเงินโดยธนาคารกลางก็ตาม

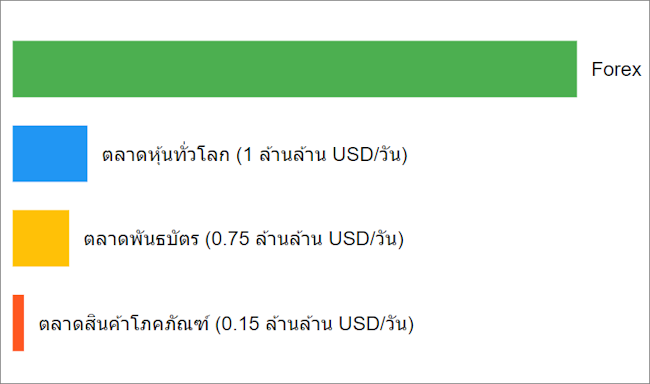

ตามรายงานของธนาคารเพื่อการชำระหนี้ระหว่างประเทศ (BIS) ผลสำรวจเบื้องต้นทั่วโลกในปี 2022 พบว่าการซื้อขายในตลาดแลกเปลี่ยนเงินตราต่างประเทศมีมูลค่าเฉลี่ย 7.5 ล้านล้านดอลลาร์สหรัฐต่อวันในเดือนเมษายน 2022 เพิ่มขึ้นจาก 6.6 ล้านล้านดอลลาร์สหรัฐในเดือนเมษายน 2019 เมื่อวัดตามมูลค่า การแลกเปลี่ยนสกุลเงินแบบ Swap มีการซื้อขายมากที่สุดในเดือนเมษายน 2022 ที่ 3.8 ล้านล้านดอลลาร์สหรัฐต่อวัน ตามด้วยการซื้อขายแบบ Spot ที่ 2.1 ล้านล้านดอลลาร์สหรัฐ

มูลค่าการซื้อขาย 7.5 ล้านล้านดอลลาร์สหรัฐ แบ่งเป็น:

- 2.1 ล้านล้านดอลลาร์สหรัฐในธุรกรรม Spot

- 1.2 ล้านล้านดอลลาร์สหรัฐใน Outright Forwards

- 3.8 ล้านล้านดอลลาร์สหรัฐใน Foreign Exchange Swaps

- 124 พันล้านดอลลาร์สหรัฐใน Currency Swaps

- 304 พันล้านดอลลาร์สหรัฐในตราสารอนุพันธ์ประเภท Options และอื่นๆ

ประวัติศาสตร์

ยุคโบราณ

การซื้อขายและแลกเปลี่ยนเงินตราเกิดขึ้นครั้งแรกในสมัยโบราณ นักแลกเปลี่ยนเงินตรา (ผู้ช่วยคนอื่นแลกเงินและรับค่าธรรมเนียม) มีอยู่ในดินแดนศักดิ์สิทธิ์ตั้งแต่สมัยของคัมภีร์ทัลมุด (สมัยพระคัมภีร์ไบเบิล) คนเหล่านี้ (บางครั้งเรียกว่า “kollybistẻs”) ใช้แผงในเมืองและในช่วงเทศกาลจะใช้ลานพระวิหารของคนต่างชาติแทน นักแลกเปลี่ยนเงินตรายังเป็นช่างเงินและ/หรือช่างทองในยุคโบราณที่ใกล้เคียงกว่า

ในช่วงศตวรรษที่ 4 หลังคริสตกาล รัฐบาลไบแซนไทน์ผูกขาดการแลกเปลี่ยนเงินตรา

เอกสารปาปิรุส PCZ I 59021 (ประมาณ 259/8 ปีก่อนคริสตกาล) แสดงให้เห็นถึงการเกิดขึ้นของการแลกเปลี่ยนเหรียญกษาปณ์ในอียิปต์โบราณ

เงินตราและการแลกเปลี่ยนเป็นองค์ประกอบสำคัญของการค้าในโลกโบราณ ช่วยให้ผู้คนสามารถซื้อและขายสินค้าต่างๆ เช่น อาหาร เครื่องปั้นดินเผา และวัตถุดิบ หากเหรียญกรีกมีทองคำมากกว่าเหรียญอียิปต์เนื่องจากขนาดหรือปริมาณ พ่อค้าก็สามารถแลกเปลี่ยนเหรียญทองคำกรีกจำนวนน้อยกว่าเพื่อแลกกับเหรียญอียิปต์จำนวนมากกว่า หรือแลกกับสินค้าที่มีมูลค่ามากกว่า นี่เป็นเหตุผลว่าทำไมในช่วงหนึ่งของประวัติศาสตร์ สกุลเงินส่วนใหญ่ที่หมุนเวียนในปัจจุบันจึงเคยมีมูลค่าที่กำหนดไว้แน่นอนเทียบกับปริมาณมาตรฐานที่ยอมรับ เช่น เงินและทองคำ

ยุคกลางและหลังจากนั้น

ในช่วงศตวรรษที่ 15 ตระกูลเมดิชิจำเป็นต้องเปิดธนาคารในสถานที่ต่างประเทศเพื่อแลกเปลี่ยนสกุลเงินในนามของพ่อค้าสิ่งทอ เพื่ออำนวยความสะดวกในการค้า ธนาคารได้สร้างสมุดบัญชี “nostro” (มาจากภาษาอิตาลี แปลว่า “ของเรา”) ซึ่งมีรายการแบบสองคอลัมน์แสดงจำนวนเงินในสกุลเงินต่างประเทศและสกุลเงินท้องถิ่น ข้อมูลนี้เกี่ยวข้องกับการเก็บบัญชีกับธนาคารต่างประเทศ

ในช่วงศตวรรษที่ 17 (หรือ 18) อัมสเตอร์ดามมีตลาด Forex ที่คึกคัก ในปี 1704 มีการแลกเปลี่ยนเงินตราต่างประเทศระหว่างตัวแทนที่ทำงานเพื่อผลประโยชน์ของราชอาณาจักรอังกฤษและเขตปกครองฮอลแลนด์

ยุคต้นสมัยใหม่

Alex. Brown & Sons ทำการซื้อขายเงินตราต่างประเทศประมาณปี 1850 และเป็นผู้ค้าเงินตราชั้นนำในสหรัฐอเมริกา ในปี 1880 J.M. do Espírito Santo de Silva (Banco Espírito Santo) ได้ยื่นขอและได้รับอนุญาตให้ประกอบธุรกิจซื้อขายแลกเปลี่ยนเงินตราต่างประเทศ

ปี 1880 ถือเป็นจุดเริ่มต้นของการแลกเปลี่ยนเงินตราต่างประเทศสมัยใหม่ตามแหล่งข้อมูลอย่างน้อยหนึ่งแหล่ง เนื่องจากระบบมาตรฐานทองคำเริ่มต้นขึ้นในปีนั้น

ก่อนสงครามโลกครั้งที่หนึ่ง มีการควบคุมการค้าระหว่างประเทศที่จำกัดมากกว่า เมื่อสงครามเริ่มขึ้น ประเทศต่างๆ ได้ละทิ้งระบบการเงินมาตรฐานทองคำ

ยุคสมัยใหม่ถึงหลังสมัยใหม่

จากปี 1899 ถึง 1913 การถือครองเงินตราต่างประเทศของประเทศต่างๆ เพิ่มขึ้นในอัตราร้อยละ 10.8 ต่อปี ในขณะที่การถือครองทองคำเพิ่มขึ้นในอัตราร้อยละ 6.3 ต่อปีระหว่างปี 1903 ถึง 1913

ณ สิ้นปี 1913 เกือบครึ่งหนึ่งของการแลกเปลี่ยนเงินตราต่างประเทศของโลกดำเนินการโดยใช้เงินปอนด์สเตอร์ลิง จำนวนธนาคารต่างประเทศที่ดำเนินงานภายในเขตแดนของลอนดอนเพิ่มขึ้นจาก 3 แห่งในปี 1860 เป็น 71 แห่งในปี 1913 ในปี 1902 มีนายหน้าซื้อขายเงินตราต่างประเทศในลอนดอนเพียง 2 ราย

ในช่วงต้นศตวรรษที่ 20 การซื้อขายสกุลเงินมีความคึกคักมากที่สุดในปารีส นิวยอร์ก และเบอร์ลิน โดยอังกฤษยังคงไม่ค่อยมีส่วนร่วมจนกระทั่งปี 1914 ระหว่างปี 1919 ถึง 1922 จำนวนนายหน้าซื้อขายเงินตราต่างประเทศในลอนดอนเพิ่มขึ้นเป็น 17 ราย และในปี 1924 มีบริษัท 40 แห่งที่ดำเนินการเพื่อวัตถุประสงค์ในการแลกเปลี่ยน

ในช่วงทศวรรษ 1920 ตระกูล Kleinwort เป็นที่รู้จักในฐานะผู้นำของตลาดแลกเปลี่ยนเงินตราต่างประเทศ ในขณะที่ Japheth, Montagu & Co. และ Seligman ยังคงได้รับการยอมรับว่าเป็นผู้ค้า FX ที่สำคัญ การค้าในลอนดอนเริ่มมีลักษณะคล้ายคลึงกับรูปแบบสมัยใหม่ ภายในปี 1928 การค้า Forex เป็นส่วนสำคัญของการทำงานทางการเงินของเมือง อย่างไรก็ตาม ในช่วงทศวรรษ 1930 การแสวงหาความมั่งคั่งทางการค้าอย่างแพร่หลายของลอนดอนถูกขัดขวางโดยการควบคุมการแลกเปลี่ยนของทวีปและปัจจัยเพิ่มเติมในยุโรปและละตินอเมริกา ปัจจัยเพิ่มเติมเหล่านี้รวมถึงอัตราภาษีศุลกากรและโควตา นโยบายปกป้องการค้า อุปสรรคทางการค้าและภาษี ภาวะเศรษฐกิจตกต่ำและการผลิตสินค้าเกษตรมากเกินไป และผลกระทบของการปกป้องต่อการค้า

หลังสงครามโลกครั้งที่สอง

ในปี 1944 มีการลงนามในข้อตกลง Bretton Woods ซึ่งอนุญาตให้สกุลเงินผันผวนได้ในช่วง ±1% จากอัตราแลกเปลี่ยนเทียบเท่าของสกุลเงินนั้น ในญี่ปุ่น มีการนำกฎหมายธนาคารแลกเปลี่ยนเงินตราต่างประเทศมาใช้ในปี 1954 ส่งผลให้ธนาคารแห่งโตเกียวกลายเป็นศูนย์กลางการแลกเปลี่ยนเงินตราต่างประเทศภายในเดือนกันยายน 1954 ระหว่างปี 1954 ถึง 1959 กฎหมายของญี่ปุ่นได้รับการเปลี่ยนแปลงเพื่ออนุญาตให้มีการซื้อขายเงินตราต่างประเทศในสกุลเงินตะวันตกอื่นๆ อีกหลายสกุล

ประธานาธิบดีสหรัฐฯ ริชาร์ด นิกสัน ได้รับการยกย่องว่าเป็นผู้ยุติข้อตกลง Bretton Woods และระบบอัตราแลกเปลี่ยนคงที่ ซึ่งในที่สุดส่งผลให้เกิดระบบอัตราแลกเปลี่ยนลอยตัว หลังจากข้อตกลงสิ้นสุดลงในปี 1971 ข้อตกลง Smithsonian อนุญาตให้อัตราแลกเปลี่ยนผันผวนได้ถึง ±2% ในปี 1961-62 ปริมาณการดำเนินงานด้านต่างประเทศของธนาคารกลางสหรัฐฯ (Federal Reserve) อยู่ในระดับค่อนข้างต่ำ ผู้ที่รับผิดชอบในการจัดการอัตราแลกเปลี่ยนพบว่าขอบเขตของข้อตกลงไม่สมจริง ส่งผลให้มีการยกเลิกข้อตกลงในเดือนมีนาคม 1973 หลังจากนั้น ไม่มีสกุลเงินหลักใด (เช่น ดอลลาร์สหรัฐ ปอนด์อังกฤษ ยูโร หรือเยนญี่ปุ่น) ที่ยังคงความสามารถในการแปลงเป็นทองคำ แทนที่จะเป็นเช่นนั้น องค์กรต่างๆ ต้องพึ่งพาทุนสำรองสกุลเงินเพื่ออำนวยความสะดวกในการค้าระหว่างประเทศและสนับสนุนมูลค่าของสกุลเงินของตนเอง จากปี 1970 ถึง 1973 ปริมาณการซื้อขายในตลาดเพิ่มขึ้นสามเท่า

ในช่วงเวลาหนึ่ง (ตาม Gandolfo ระหว่างเดือนกุมภาพันธ์-มีนาคม 1973) ตลาดบางแห่งถูก “แยกออก” และมีการนำตลาดอัตราแลกเปลี่ยนแบบสองระดับมาใช้ต่อมา โดยมีอัตราแลกเปลี่ยนสองอัตรา สิ่งนี้ถูกยกเลิกในเดือนมีนาคม 1974

Reuters แนะนำจอภาพคอมพิวเตอร์ในเดือนมิถุนายน 1973 แทนที่โทรศัพท์และเทเล็กซ์ที่ใช้ก่อนหน้านี้สำหรับการซื้อขายใบเสนอราคา

การปิดตลาด

เนื่องจากความไร้ประสิทธิภาพในที่สุดของข้อตกลง Bretton Woods และระบบลอยตัวร่วมของยุโรป ตลาด forex จึงถูกบังคับให้ปิดในบางช่วงระหว่างปี 1972 และมีนาคม 1973 นี่เป็นผลมาจากการล่มสลายของระบบ Bretton Woods เนื่องจากสกุลเงินหลักเริ่มลอยตัวเทียบกันเอง ซึ่งในที่สุดนำไปสู่การละทิ้งระบบอัตราแลกเปลี่ยนคงที่

ในขณะเดียวกัน การซื้อดอลลาร์สหรัฐครั้งใหญ่ที่สุดในประวัติศาสตร์ของปี 1976 เกิดขึ้นเมื่อรัฐบาลเยอรมันตะวันตกซื้อดอลลาร์สหรัฐเกือบ 3 พันล้านดอลลาร์ (มีการระบุตัวเลข 2.75 พันล้านโดย The Statesman: Volume 18 1974) เหตุการณ์นี้แสดงให้เห็นถึงความเป็นไปไม่ได้ในการสร้างสมดุลของอัตราแลกเปลี่ยนด้วยมาตรการควบคุมที่ใช้ในเวลานั้น และระบบการเงินและตลาดแลกเปลี่ยนเงินตราต่างประเทศในเยอรมันตะวันตกและประเทศอื่น ๆ ในยุโรปปิดเป็นเวลาสองสัปดาห์ (ในช่วงเดือนกุมภาพันธ์และ/หรือมีนาคม 1973 Giersch, Paqué, & Schmieding ระบุว่าปิดหลังจากซื้อ “7.5 ล้านดอยช์มาร์ก” Brawley ระบุว่า “… ตลาดแลกเปลี่ยนต้องปิด เมื่อเปิดอีกครั้ง … 1 มีนาคม” นั่นคือการซื้อขนาดใหญ่เกิดขึ้นหลังจากปิด)

หลังปี 1973

ในประเทศพัฒนาแล้ว การควบคุมของรัฐเกี่ยวกับการซื้อขายแลกเปลี่ยนเงินตราต่างประเทศสิ้นสุดลงในปี 1973 เมื่อเริ่มมีสภาวะตลาดลอยตัวอย่างสมบูรณ์และค่อนข้างเสรีของยุคสมัยใหม่ แหล่งข้อมูลอื่นอ้างว่าครั้งแรกที่มีการซื้อขายคู่สกุลเงินโดยลูกค้ารายย่อยในสหรัฐอเมริกาคือในปี 1982 โดยมีคู่สกุลเงินเพิ่มเติมเข้ามาในปีถัดไป

ในวันที่ 1 มกราคม 1981 ในฐานะส่วนหนึ่งของการเปลี่ยนแปลงที่เริ่มขึ้นตั้งแต่ปี 1978 ธนาคารประชาชนจีนอนุญาตให้ “วิสาหกิจ” ในประเทศบางแห่งเข้าร่วมในการซื้อขายแลกเปลี่ยนเงินตราต่างประเทศ ในช่วงปี 1981 รัฐบาลเกาหลีใต้ยกเลิกการควบคุม Forex และอนุญาตให้มีการค้าเสรีเป็นครั้งแรก ในปี 1988 รัฐบาลประเทศนี้ยอมรับโควตา IMF สำหรับการค้าระหว่างประเทศ

การแทรกแซงโดยธนาคารยุโรป (โดยเฉพาะ Bundesbank) มีอิทธิพลต่อตลาด Forex ในวันที่ 27 กุมภาพันธ์ 1985 สัดส่วนที่มากที่สุดของการซื้อขายทั้งหมดทั่วโลกในปี 1987 อยู่ในสหราชอาณาจักร (มากกว่าหนึ่งในสี่เล็กน้อย) สหรัฐอเมริกามีส่วนร่วมในการซื้อขายสูงเป็นอันดับสอง

ในปี 1991 อิหร่านเปลี่ยนข้อตกลงระหว่างประเทศกับบางประเทศจากการแลกเปลี่ยนน้ำมันเป็นการแลกเปลี่ยนเงินตราต่างประเทศ

ขนาดตลาดและสภาพคล่อง

ตลาดแลกเปลี่ยนเงินตราต่างประเทศเป็นตลาดการเงินที่มีสภาพคล่องสูงที่สุดในโลก ผู้ค้าประกอบด้วยรัฐบาลและธนาคารกลาง ธนาคารพาณิชย์ นักลงทุนสถาบันอื่นๆ และสถาบันการเงิน นักเก็งกำไรสกุลเงิน บริษัทพาณิชย์อื่นๆ และบุคคลทั่วไป ตามการสำรวจธนาคารกลางประจำสามปี ที่ประสานงานโดยธนาคารเพื่อการชำระหนี้ระหว่างประเทศ มูลค่าการซื้อขายเฉลี่ยต่อวันอยู่ที่ 7.5 ล้านล้านดอลลาร์สหรัฐในเดือนเมษายน 2022 (เทียบกับ 1.9 ล้านล้านดอลลาร์สหรัฐในปี 2004) จากยอด 6.6 ล้านล้านดอลลาร์สหรัฐนี้ 2.1 ล้านล้านดอลลาร์สหรัฐเป็นธุรกรรม spot และ 5.4 ล้านล้านดอลลาร์สหรัฐเป็นการซื้อขายใน outright forwards, swaps และอนุพันธ์อื่นๆ

การแลกเปลี่ยนเงินตราต่างประเทศมีการซื้อขายในตลาด over-the-counter ซึ่งโบรกเกอร์/ดีลเลอร์เจรจาโดยตรงกับคู่ค้า ดังนั้นจึงไม่มีตลาดกลางหรือศูนย์ชำระราคา ศูนย์กลางการซื้อขายทางภูมิศาสตร์ที่ใหญ่ที่สุดคือสหราชอาณาจักร โดยเฉพาะในลอนดอน ในเดือนเมษายน 2022 การซื้อขายในสหราชอาณาจักรคิดเป็น 38.1% ของทั้งหมด ทำให้เป็นศูนย์กลางที่สำคัญที่สุดสำหรับการซื้อขายแลกเปลี่ยนเงินตราต่างประเทศในโลกโดยไม่มีคู่แข่ง เนื่องจากความเป็นผู้นำของลอนดอนในตลาด ราคาที่เสนอของสกุลเงินหนึ่งๆ มักจะเป็นราคาตลาดลอนดอน ตัวอย่างเช่น เมื่อกองทุนการเงินระหว่างประเทศคำนวณมูลค่าของสิทธิพิเศษถอนเงินทุกวัน พวกเขาใช้ราคาตลาดลอนดอน ณ เที่ยงวันนั้น การซื้อขายในสหรัฐอเมริกาคิดเป็น 19.4% สิงคโปร์และฮ่องกงคิดเป็น 9.4% และ 7.1% ตามลำดับ และญี่ปุ่นคิดเป็น 4.4%

มูลค่าการซื้อขายของสัญญาซื้อขายล่วงหน้าและออปชันเงินตราต่างประเทศที่ซื้อขายในตลาดมีการเติบโตอย่างรวดเร็วในปี 2004-2013 โดยถึง 145 พันล้านดอลลาร์สหรัฐในเดือนเมษายน 2013 (เป็นสองเท่าของมูลค่าการซื้อขายที่บันทึกในเดือนเมษายน 2007) ณ เดือนเมษายน 2022 อนุพันธ์เงินตราที่ซื้อขายในตลาดคิดเป็น 2% ของมูลค่าการซื้อขาย OTC ของเงินตราต่างประเทศ สัญญาซื้อขายล่วงหน้าเงินตราต่างประเทศถูกแนะนำในปี 1972 ที่ Chicago Mercantile Exchange และมีการซื้อขายมากกว่าสัญญาซื้อขายล่วงหน้าส่วนใหญ่

ประเทศพัฒนาแล้วส่วนใหญ่อนุญาตให้มีการซื้อขายผลิตภัณฑ์อนุพันธ์ (เช่น ฟิวเจอร์สและออปชันบนฟิวเจอร์ส) ในตลาดของตน ประเทศพัฒนาแล้วเหล่านี้มีบัญชีทุนที่แปลงค่าได้อย่างเต็มที่แล้ว รัฐบาลของบางตลาดเกิดใหม่ไม่อนุญาตให้มีผลิตภัณฑ์อนุพันธ์เงินตราต่างประเทศในตลาดของตนเนื่องจากมีการควบคุมเงินทุน การใช้อนุพันธ์กำลังเติบโตในหลายเศรษฐกิจเกิดใหม่ ประเทศเช่น เกาหลีใต้ แอฟริกาใต้ และอินเดียได้จัดตั้งตลาดซื้อขายล่วงหน้าเงินตรา แม้จะมีการควบคุมเงินทุนบางอย่างก็ตาม

การซื้อขายแลกเปลี่ยนเงินตราต่างประเทศเพิ่มขึ้น 20% ระหว่างเดือนเมษายน 2007 และเมษายน 2010 และเพิ่มขึ้นมากกว่าสองเท่านับตั้งแต่ปี 2004 การเพิ่มขึ้นของมูลค่าการซื้อขายเป็นผลมาจากหลายปัจจัย: ความสำคัญที่เพิ่มขึ้นของเงินตราต่างประเทศในฐานะสินทรัพย์ลงทุน กิจกรรมการซื้อขายที่เพิ่มขึ้นของนักค้าความถี่สูง และการเกิดขึ้นของนักลงทุนรายย่อยในฐานะส่วนสำคัญของตลาด

การเติบโตของการดำเนินการทางอิเล็กทรอนิกส์และความหลากหลายของช่องทางการซื้อขายได้ลดต้นทุนการทำธุรกรรม เพิ่มสภาพคล่องของตลาด และดึงดูดการมีส่วนร่วมที่มากขึ้นจากลูกค้าหลายประเภท โดยเฉพาะอย่างยิ่ง การซื้อขายทางอิเล็กทรอนิกส์ผ่านพอร์ทัลออนไลน์ได้ทำให้นักลงทุนรายย่อยสามารถซื้อขายในตลาดแลกเปลี่ยนเงินตราต่างประเทศได้ง่ายขึ้น ภายในปี 2010 การซื้อขายของนักลงทุนรายย่อยคาดว่าจะมีสัดส่วนถึง 10% ของมูลค่าการซื้อขายแบบ spot หรือ 150 พันล้านดอลลาร์สหรัฐต่อวัน

ผู้มีส่วนร่วมในตลาด

ผู้ค้าเงินตราต่างประเทศรายใหญ่ 10 อันดับแรก (% ของปริมาณการซื้อขายทั้งหมด, มิถุนายน 2020):

- JP Morgan (สหรัฐอเมริกา) – 10.78%

- UBS (สวิตเซอร์แลนด์) – 8.13%

- XTX Markets (สหราชอาณาจักร) – 7.58%

- Deutsche Bank (เยอรมนี) – 7.38%

- Citi (สหรัฐอเมริกา) – 5.50%

- HSBC (สหราชอาณาจักร) – 5.33%

- Jump Trading (สหรัฐอเมริกา) – 5.23%

- Goldman Sachs (สหรัฐอเมริกา) – 4.62%

- State Street Corporation (สหรัฐอเมริกา) – 4.61%

- Bank of America Merrill Lynch (สหรัฐอเมริกา) – 4.50%

ไม่เหมือนกับตลาดหุ้น ตลาดแลกเปลี่ยนเงินตราต่างประเทศแบ่งออกเป็นระดับของการเข้าถึง ที่ระดับบนสุดคือตลาดระหว่างธนาคาร ซึ่งประกอบด้วยธนาคารพาณิชย์และบริษัทหลักทรัพย์รายใหญ่ที่สุด ภายในตลาดระหว่างธนาคาร ส่วนต่างราคาเสนอซื้อและเสนอขาย (spread) แสดงถึงช่องว่างระหว่างราคาเสนอซื้อ (ราคาสูงสุดที่ผู้ซื้อเต็มใจจ่าย) และราคาเสนอขาย (ราคาต่ำสุดที่ผู้ขายเต็มใจรับ) ในการซื้อขาย ความสัมพันธ์มีบทบาทในการเข้าถึงสภาพคล่องของตลาดระหว่างธนาคารของธนาคาร ธนาคารที่มีความไม่สมดุลของทุนสำรองอาจชอบกู้ยืมจากธนาคารที่มีความสัมพันธ์ที่ดีและบางครั้งสามารถได้รับเงินกู้ในอัตราดอกเบี้ยที่ดีกว่าเมื่อเทียบกับแหล่งอื่น

ความแตกต่างระหว่างราคาเสนอซื้อและราคาเสนอขายจะกว้างขึ้น (เช่น จาก 0 ถึง 1 pip เป็น 1-2 pips สำหรับสกุลเงินเช่นยูโร) เมื่อลงไปถึงระดับการเข้าถึงที่ต่ำลง ทั้งนี้เป็นเพราะปริมาณ หากนักค้าสามารถรับประกันจำนวนธุรกรรมจำนวนมากสำหรับจำนวนเงินที่มาก พวกเขาสามารถเรียกร้องความแตกต่างที่น้อยลงระหว่างราคาเสนอซื้อและราคาเสนอขาย ซึ่งเรียกว่า spread ที่ดีกว่า ระดับการเข้าถึงที่ประกอบกันเป็นตลาดแลกเปลี่ยนเงินตราต่างประเทศถูกกำหนดโดยขนาดของ “วงเงิน” (จำนวนเงินที่พวกเขากำลังซื้อขาย) ตลาดระหว่างธนาคารระดับบนสุดคิดเป็น 51% ของธุรกรรมทั้งหมด หลังจากนั้น ธนาคารขนาดเล็กกว่า บริษัทข้ามชาติขนาดใหญ่ (ที่ต้องการการป้องกันความเสี่ยงและการจ่ายเงินเดือนข้ามพรมแดน) กองทุนเฮดจ์รายใหญ่ และแม้แต่ผู้สร้างตลาดรายย่อยบางรายก็เข้ามามีบทบาท ตาม Galati และ Melvin “กองทุนบำเหน็จบำนาญ บริษัทประกันภัย กองทุนรวม และนักลงทุนสถาบันอื่น ๆ มีบทบาทสำคัญเพิ่มขึ้นในตลาดการเงินโดยทั่วไป และในตลาด FX โดยเฉพาะ ตั้งแต่ต้นปี 2000” (2004) นอกจากนี้ เขายังระบุว่า “กองทุนเฮดจ์มีการเติบโตอย่างเห็นได้ชัดในช่วงปี 2001-2004 ทั้งในแง่ของจำนวนและขนาดโดยรวม” ธนาคารกลางยังมีส่วนร่วมในตลาดแลกเปลี่ยนเงินตราต่างประเทศเพื่อปรับสกุลเงินให้สอดคล้องกับความต้องการทางเศรษฐกิจของตน

บริษัทพาณิชย์

ส่วนสำคัญของตลาดแลกเปลี่ยนเงินตราต่างประเทศมาจากกิจกรรมทางการเงินของบริษัทที่ต้องการแลกเปลี่ยนเงินตราต่างประเทศเพื่อชำระค่าสินค้าหรือบริการ บริษัทพาณิชย์มักซื้อขายในจำนวนที่ค่อนข้างน้อยเมื่อเทียบกับธนาคารหรือนักเก็งกำไร และการซื้อขายของพวกเขามักมีผลกระทบระยะสั้นต่ออัตราตลาดเพียงเล็กน้อย อย่างไรก็ตาม กระแสการค้าเป็นปัจจัยสำคัญในทิศทางระยะยาวของอัตราแลกเปลี่ยนของสกุลเงิน บริษัทข้ามชาติบางแห่ง (MNCs) อาจมีผลกระทบที่คาดเดาไม่ได้เมื่อมีการครอบคลุมตำแหน่งขนาดใหญ่มากเนื่องจากการเปิดรับความเสี่ยงที่ผู้มีส่วนร่วมในตลาดอื่น ๆ ไม่ทราบกันอย่างกว้างขวาง

ธนาคารกลาง

ธนาคารกลางแห่งชาติมีบทบาทสำคัญในตลาดแลกเปลี่ยนเงินตราต่างประเทศ พวกเขาพยายามควบคุมปริมาณเงิน เงินเฟ้อ และ/หรืออัตราดอกเบี้ย และมักมีเป้าหมายอัตราแลกเปลี่ยนอย่างเป็นทางการหรือไม่เป็นทางการสำหรับสกุลเงินของตน พวกเขาสามารถใช้ทุนสำรองเงินตราต่างประเทศที่มักมีจำนวนมากของตนเพื่อสร้างเสถียรภาพให้กับตลาด อย่างไรก็ตาม ประสิทธิผลของ “การเก็งกำไรเพื่อสร้างเสถียรภาพ” ของธนาคารกลางเป็นที่สงสัย เนื่องจากธนาคารกลางไม่ล้มละลายหากพวกเขาขาดทุนจำนวนมากเหมือนนักค้ารายอื่น ๆ นอกจากนี้ ยังไม่มีหลักฐานที่น่าเชื่อถือว่าพวกเขาทำกำไรจากการซื้อขายจริง

การกำหนดอัตราแลกเปลี่ยนเงินตราต่างประเทศ

การกำหนดอัตราแลกเปลี่ยนเงินตราต่างประเทศ (Foreign exchange fixing) คืออัตราแลกเปลี่ยนเงินตราประจำวันที่กำหนดโดยธนาคารกลางของแต่ละประเทศ แนวคิดคือธนาคารกลางใช้เวลาและอัตราแลกเปลี่ยนที่กำหนดเพื่อประเมินพฤติกรรมของสกุลเงินของตน อัตราแลกเปลี่ยนที่กำหนดสะท้อนมูลค่าที่แท้จริงของดุลยภาพในตลาด ธนาคาร ดีลเลอร์ และนักค้าใช้อัตราที่กำหนดเป็นตัวบ่งชี้แนวโน้มของตลาด

เพียงแค่ความคาดหวังหรือข่าวลือเกี่ยวกับการแทรกแซงตลาดแลกเปลี่ยนเงินตราต่างประเทศของธนาคารกลางอาจเพียงพอที่จะสร้างเสถียรภาพให้กับสกุลเงิน อย่างไรก็ตาม การแทรกแซงอย่างรุนแรงอาจถูกใช้หลายครั้งในแต่ละปีในประเทศที่มีระบบอัตราแลกเปลี่ยนลอยตัวแบบสกปรก (dirty float) ธนาคารกลางไม่ได้บรรลุวัตถุประสงค์ของตนเสมอไป ทรัพยากรรวมของตลาดสามารถครอบงำธนาคารกลางใดๆ ได้อย่างง่ายดาย มีหลายสถานการณ์ในลักษณะนี้เกิดขึ้นในการล่มสลายของกลไกอัตราแลกเปลี่ยนยุโรปในปี 1992-93 และในช่วงเวลาที่ใกล้เคียงกันในเอเชีย

บริษัทจัดการการลงทุน

บริษัทจัดการการลงทุน (ซึ่งโดยทั่วไปจัดการบัญชีขนาดใหญ่ในนามของลูกค้า เช่น กองทุนบำเหน็จบำนาญและกองทุนถาวร) ใช้ตลาดแลกเปลี่ยนเงินตราต่างประเทศเพื่ออำนวยความสะดวกในการทำธุรกรรมในหลักทรัพย์ต่างประเทศ ตัวอย่างเช่น ผู้จัดการการลงทุนที่ถือครองพอร์ตการลงทุนในหุ้นต่างประเทศจำเป็นต้องซื้อและขายคู่สกุลเงินต่างประเทศหลายคู่เพื่อชำระค่าซื้อหลักทรัพย์ต่างประเทศ

บริษัทจัดการการลงทุนบางแห่งยังมีการดำเนินงานเฉพาะทางในการจัดการความเสี่ยงสกุลเงิน (currency overlay) ที่มีการเก็งกำไรมากขึ้น ซึ่งจัดการความเสี่ยงด้านสกุลเงินของลูกค้าโดยมีเป้าหมายเพื่อสร้างกำไรและจำกัดความเสี่ยง แม้ว่าจำนวนบริษัทประเภทนี้จะค่อนข้างน้อย แต่หลายแห่งมีมูลค่าสินทรัพย์ภายใต้การบริหารจัดการจำนวนมาก และดังนั้นจึงสามารถสร้างการซื้อขายขนาดใหญ่ได้

นักเทรดเงินตราต่างประเทศรายย่อย

นักเก็งกำไรรายย่อยเฉพาะบุคคลเป็นส่วนหนึ่งที่เติบโตขึ้นของตลาดนี้ ปัจจุบันพวกเขามีส่วนร่วมโดยอ้อมผ่านโบรกเกอร์หรือธนาคาร โบรกเกอร์รายย่อย แม้ว่าส่วนใหญ่จะถูกควบคุมและกำกับดูแลในสหรัฐอเมริกาโดยคณะกรรมการกำกับการซื้อขายสินค้าโภคภัณฑ์ล่วงหน้า (CFTC) และสมาคมฟิวเจอร์สแห่งชาติ (NFA) แต่ก่อนหน้านี้เคยถูกกล่าวหาว่ามีการฉ้อโกงในตลาดแลกเปลี่ยนเงินตราต่างประเทศเป็นครั้งคราว เพื่อจัดการกับปัญหานี้ ในปี 2010 NFA กำหนดให้สมาชิกที่ทำธุรกิจในตลาด Forex ต้องลงทะเบียนเป็น Forex CTA แทนที่จะเป็น CTA ทั่วไป สมาชิก NFA ที่โดยปกติจะต้องมีข้อกำหนดเงินทุนขั้นต่ำ เช่น FCM และ IB จะต้องมีข้อกำหนดเงินทุนขั้นต่ำที่สูงขึ้นหากพวกเขาทำธุรกิจใน Forex

โบรกเกอร์ Forex รายย่อยจำนวนหนึ่งดำเนินการจากสหราชอาณาจักรภายใต้กฎระเบียบของหน่วยงานกำกับดูแลด้านการเงิน (Financial Services Authority) ซึ่งการซื้อขายแลกเปลี่ยนเงินตราต่างประเทศโดยใช้มาร์จิ้นเป็นส่วนหนึ่งของอุตสาหกรรมอนุพันธ์นอกตลาดที่กว้างขึ้น ซึ่งรวมถึงสัญญาส่วนต่าง (CFD) และการเดิมพันส่วนต่างทางการเงิน

มีโบรกเกอร์ FX รายย่อยสองประเภทหลักที่เสนอโอกาสในการเก็งกำไรสกุลเงิน: โบรกเกอร์และดีลเลอร์หรือผู้สร้างตลาด โบรกเกอร์ทำหน้าที่เป็นตัวแทนของลูกค้าในตลาด FX ที่กว้างขึ้น โดยหาราคาที่ดีที่สุดในตลาดสำหรับคำสั่งซื้อขายรายย่อยและทำธุรกรรมในนามของลูกค้ารายย่อย พวกเขาเรียกเก็บค่าคอมมิชชั่นหรือ “มาร์กอัพ” เพิ่มเติมจากราคาที่ได้รับในตลาด ในทางกลับกัน ดีลเลอร์หรือผู้สร้างตลาดมักทำหน้าที่เป็นตัวการในการทำธุรกรรมกับลูกค้ารายย่อย และเสนอราคาที่พวกเขาเต็มใจจะทำธุรกรรม

บริษัทแลกเปลี่ยนเงินตราต่างประเทศที่ไม่ใช่ธนาคาร

บริษัทแลกเปลี่ยนเงินตราต่างประเทศที่ไม่ใช่ธนาคารเสนอบริการแลกเปลี่ยนสกุลเงินและการชำระเงินระหว่างประเทศให้กับบุคคลและบริษัท บริษัทเหล่านี้ยังเป็นที่รู้จักในชื่อ “โบรกเกอร์แลกเปลี่ยนเงินตราต่างประเทศ” แต่แตกต่างตรงที่พวกเขาไม่ได้เสนอการซื้อขายเก็งกำไร แต่เสนอการแลกเปลี่ยนสกุลเงินพร้อมการชำระเงิน (กล่าวคือ มักมีการส่งมอบสกุลเงินจริงไปยังบัญชีธนาคาร)

มีการประมาณการณ์ว่าในสหราชอาณาจักร 14% ของการโอนเงิน/การชำระเงินดำเนินการผ่านบริษัทแลกเปลี่ยนเงินตราต่างประเทศ จุดขายของบริษัทเหล่านี้มักจะเป็นการเสนออัตราแลกเปลี่ยนที่ดีกว่าหรือการชำระเงินที่ถูกกว่าธนาคารของลูกค้า บริษัทเหล่านี้แตกต่างจากบริษัทโอนเงิน/ส่งเงินกลับประเทศตรงที่พวกเขามักเสนอบริการที่มีมูลค่าสูงกว่า ปริมาณธุรกรรมที่ดำเนินการผ่านบริษัทแลกเปลี่ยนเงินตราต่างประเทศในอินเดียมีมูลค่าประมาณ 2 พันล้านดอลลาร์สหรัฐต่อวัน ซึ่งไม่สามารถแข่งขันได้อย่างน่าพอใจกับตลาดแลกเปลี่ยนเงินตราต่างประเทศที่มีชื่อเสียงระดับนานาชาติที่พัฒนาแล้ว แต่ด้วยการเข้ามาของบริษัทแลกเปลี่ยนเงินตราต่างประเทศออนไลน์ ตลาดกำลังเติบโตอย่างต่อเนื่อง ประมาณ 25% ของการโอนเงิน/การชำระเงินในอินเดียดำเนินการผ่านบริษัทแลกเปลี่ยนเงินตราต่างประเทศที่ไม่ใช่ธนาคาร บริษัทส่วนใหญ่เหล่านี้ใช้จุดขายเรื่องอัตราแลกเปลี่ยนที่ดีกว่าธนาคาร พวกเขาอยู่ภายใต้การกำกับดูแลของ FEDAI และการทำธุรกรรมใด ๆ ในการแลกเปลี่ยนเงินตราต่างประเทศอยู่ภายใต้พระราชบัญญัติการจัดการการแลกเปลี่ยนเงินตราต่างประเทศ พ.ศ. 2542 (FEMA)

บริษัทโอนเงิน/ส่งเงินกลับประเทศและสำนักงานแลกเปลี่ยนเงินตรา

บริษัทโอนเงิน/บริษัทส่งเงินกลับประเทศดำเนินการโอนเงินมูลค่าต่ำปริมาณมากโดยทั่วไปโดยผู้อพยพทางเศรษฐกิจกลับไปยังประเทศบ้านเกิดของพวกเขา ในปี 2007 Aite Group ประมาณการว่ามีการส่งเงินกลับประเทศ 369 พันล้านดอลลาร์สหรัฐ (เพิ่มขึ้น 8% จากปีก่อนหน้า) ตลาดต่างประเทศที่ใหญ่ที่สุดสี่แห่ง (อินเดีย จีน เม็กซิโก และฟิลิปปินส์) ได้รับ 95 พันล้านดอลลาร์สหรัฐ ผู้ให้บริการที่ใหญ่ที่สุดและเป็นที่รู้จักมากที่สุดคือ Western Union ซึ่งมีตัวแทน 345,000 รายทั่วโลก ตามด้วย UAE Exchange

สำนักงานแลกเปลี่ยนเงินตราหรือบริษัทโอนเงินให้บริการแลกเปลี่ยนเงินตราต่างประเทศมูลค่าต่ำสำหรับนักท่องเที่ยว โดยทั่วไปจะตั้งอยู่ที่สนามบินและสถานีรถไฟหรือสถานที่ท่องเที่ยว และอนุญาตให้แลกเปลี่ยนธนบัตรจริงจากสกุลเงินหนึ่งเป็นอีกสกุลเงินหนึ่ง พวกเขาเข้าถึงตลาดแลกเปลี่ยนเงินตราต่างประเทศผ่านธนาคารหรือบริษัทแลกเปลี่ยนเงินตราต่างประเทศที่ไม่ใช่ธนาคาร

สกุลเงินที่มีการซื้อขายมากที่สุดตามมูลค่า

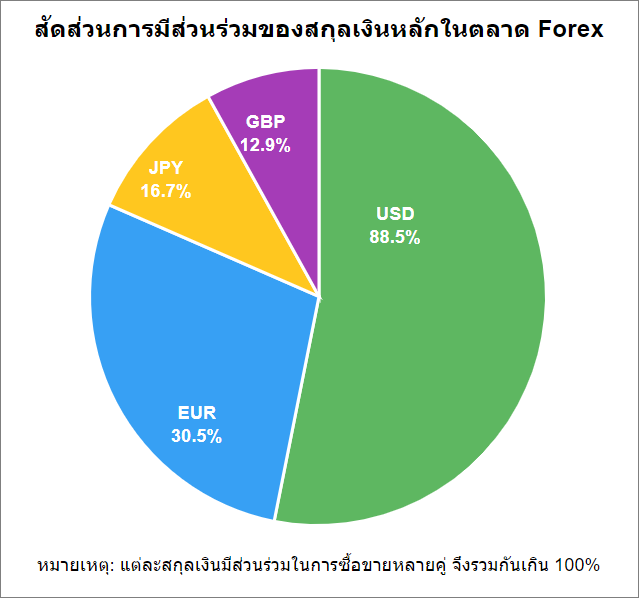

การกระจายตัวของสกุลเงินในมูลค่าการซื้อขายของตลาดแลกเปลี่ยนเงินตราต่างประเทศทั่วโลก (เมษายน 2022):

- ดอลลาร์สหรัฐ (USD) – 88.5%

- ยูโร (EUR) – 30.5%

- เยนญี่ปุ่น (JPY) – 16.7%

- ปอนด์สเตอร์ลิง (GBP) – 12.9%

- หยวนจีน (CNY) – 7.0%

- ดอลลาร์ออสเตรเลีย (AUD) – 6.4%

- ดอลลาร์แคนาดา (CAD) – 6.2%

- ฟรังก์สวิส (CHF) – 5.2%

- ดอลลาร์ฮ่องกง (HKD) – 2.6%

- ดอลลาร์สิงคโปร์ (SGD) – 2.4%

(หมายเหตุ: ผลรวมของเปอร์เซ็นต์จะเกิน 100% เนื่องจากแต่ละธุรกรรมเกี่ยวข้องกับสองสกุลเงิน)

ไม่มีตลาดที่เป็นเอกภาพหรือมีการชำระราคาส่วนกลางสำหรับการซื้อขายส่วนใหญ่ และมีการกำกับดูแลข้ามพรมแดนน้อยมาก เนื่องจากลักษณะของตลาดนอกตลาด (OTC) ของตลาดสกุลเงิน จึงมีตลาดที่เชื่อมโยงกันหลายแห่ง ซึ่งมีการซื้อขายเครื่องมือสกุลเงินต่างๆ นี่หมายความว่าไม่มีอัตราแลกเปลี่ยนเดียว แต่มีหลายอัตรา (ราคา) ขึ้นอยู่กับว่าธนาคารหรือผู้สร้างตลาดใดกำลังซื้อขาย และซื้อขายที่ไหน ในทางปฏิบัติ อัตราต่างๆ มักจะใกล้เคียงกันมากเนื่องจากการทำอาร์บิทราจ เนื่องจากความเป็นผู้นำของลอนดอนในตลาด ราคาที่เสนอของสกุลเงินหนึ่งๆ มักจะเป็นราคาตลาดลอนดอน ตลาดซื้อขายหลักรวมถึง Electronic Broking Services (EBS) และ Thomson Reuters Dealing ในขณะที่ธนาคารใหญ่ๆ ก็เสนอระบบการซื้อขายด้วย กิจการร่วมค้าระหว่าง Chicago Mercantile Exchange และ Reuters เรียกว่า Fxmarketspace เปิดในปี 2007 และมีความทะเยอทะยานแต่ล้มเหลวในการทำหน้าที่เป็นกลไกการชำระราคาส่วนกลางของตลาด

ศูนย์การซื้อขายหลักคือลอนดอนและนิวยอร์ก แม้ว่าโตเกียว ฮ่องกง และสิงคโปร์ก็เป็นศูนย์กลางที่สำคัญเช่นกัน ธนาคารทั่วโลกมีส่วนร่วมในการซื้อขาย การซื้อขายสกุลเงินเกิดขึ้นอย่างต่อเนื่องตลอดทั้งวัน เมื่อช่วงการซื้อขายของเอเชียสิ้นสุดลง ช่วงการซื้อขายของยุโรปก็เริ่มขึ้น ตามด้วยช่วงการซื้อขายของอเมริกาเหนือ และจากนั้นกลับไปที่ช่วงการซื้อขายของเอเชียอีกครั้ง

ความผันผวนในอัตราแลกเปลี่ยนมักเกิดจากกระแสเงินทุนจริงและความคาดหวังในการเปลี่ยนแปลงของกระแสเงินทุน สิ่งเหล่านี้เกิดจากการเปลี่ยนแปลงในการเติบโตของผลิตภัณฑ์มวลรวมในประเทศ (GDP) เงินเฟ้อ (ทฤษฎีความเท่าเทียมกันของอำนาจซื้อ) อัตราดอกเบี้ย (ทฤษฎีความเท่าเทียมกันของอัตราดอกเบี้ย ผลกระทบฟิชเชอร์ในประเทศ ผลกระทบฟิชเชอร์ระหว่างประเทศ) การขาดดุลหรือเกินดุลงบประมาณและการค้า ข้อตกลงควบรวมและซื้อกิจการข้ามพรมแดนขนาดใหญ่ และสภาวะเศรษฐกิจมหภาคอื่นๆ ข่าวสำคัญมักถูกเผยแพร่สู่สาธารณะ บ่อยครั้งในวันที่กำหนดไว้ล่วงหน้า ดังนั้นคนจำนวนมากจึงสามารถเข้าถึงข่าวเดียวกันได้ในเวลาเดียวกัน อย่างไรก็ตาม ธนาคารขนาดใหญ่มีข้อได้เปรียบที่สำคัญ พวกเขาสามารถเห็นกระแสคำสั่งซื้อของลูกค้าได้

สกุลเงินถูกซื้อขายเป็นคู่ แต่ละคู่สกุลเงินจึงประกอบเป็นผลิตภัณฑ์การซื้อขายแต่ละรายการ และโดยทั่วไปจะถูกบันทึกเป็น XXXYYY หรือ XXX/YYY โดย XXX และ YYY เป็นรหัสสากลสามตัวอักษรของ ISO 4217 ของสกุลเงินที่เกี่ยวข้อง สกุลเงินแรก (XXX) เป็นสกุลเงินฐานที่ถูกอ้างอิงเทียบกับสกุลเงินที่สอง (YYY) ซึ่งเรียกว่าสกุลเงินตรงข้าม (หรือสกุลเงินที่ใช้อ้างอิง) ตัวอย่างเช่น การเสนอราคา EURUSD (EUR/USD) 1.5465 คือราคาของยูโรที่แสดงในดอลลาร์สหรัฐ หมายความว่า 1 ยูโร = 1.5465 ดอลลาร์ ตามข้อตกลงของตลาด อัตราแลกเปลี่ยนส่วนใหญ่จะถูกอ้างอิงกับ USD โดยมีดอลลาร์สหรัฐเป็นสกุลเงินฐาน (เช่น USDJPY, USDCAD, USDCHF) ข้อยกเว้นคือปอนด์อังกฤษ (GBP) ดอลลาร์ออสเตรเลีย (AUD) ดอลลาร์นิวซีแลนด์ (NZD) และยูโร (EUR) ซึ่ง USD เป็นสกุลเงินตรงข้าม (เช่น GBPUSD, AUDUSD, NZDUSD, EURUSD)

ปัจจัยที่ส่งผลกระทบต่อ XXX จะส่งผลกระทบต่อทั้ง XXXYYY และ XXXZZZ นี่ทำให้เกิดสหสัมพันธ์เชิงบวกของสกุลเงินระหว่าง XXXYYY และ XXXZZZ

ในตลาด spot ตามการสำรวจประจำสามปีในปี 2022 คู่สกุลเงินที่มีการซื้อขายมากที่สุดคือ:

- EURUSD: 22.7%

- USDJPY: 13.5%

- GBPUSD (เรียกอีกอย่างว่า cable): 9.5%

สกุลเงินดอลลาร์สหรัฐมีส่วนร่วมใน 88.5% ของธุรกรรม ตามด้วยยูโร (30.5%) เยน (16.7%) และปอนด์สเตอร์ลิง (12.9%) (ดูตาราง) เปอร์เซ็นต์ปริมาณสำหรับสกุลเงินแต่ละสกุลควรรวมกันเป็น 200% เนื่องจากแต่ละธุรกรรมเกี่ยวข้องกับสองสกุลเงิน

การซื้อขายในยูโรเติบโตอย่างมากนับตั้งแต่มีการสร้างสกุลเงินนี้ในเดือนมกราคม 1999 และตลาดแลกเปลี่ยนเงินตราต่างประเทศจะยังคงเน้นที่ดอลลาร์ไปอีกนานเพียงใดนั้นยังเป็นที่ถกเถียงกัน จนถึงเมื่อไม่นานมานี้ การซื้อขายยูโรเทียบกับสกุลเงินที่ไม่ใช่ยุโรป ZZZ มักเกี่ยวข้องกับการซื้อขายสองครั้ง: EURUSD และ USDZZZ ข้อยกเว้นคือ EURJPY ซึ่งเป็นคู่สกุลเงินที่มีการซื้อขายในตลาด spot ระหว่างธนาคาร

ปัจจัยกำหนดอัตราแลกเปลี่ยน

ในระบบอัตราแลกเปลี่ยนคงที่ อัตราแลกเปลี่ยนถูกกำหนดโดยรัฐบาล ในขณะที่มีหลายทฤษฎีที่ถูกเสนอเพื่ออธิบาย (และคาดการณ์) ความผันผวนของอัตราแลกเปลี่ยนในระบบอัตราแลกเปลี่ยนลอยตัว รวมถึง:

- เงื่อนไขความเท่าเทียมกันระหว่างประเทศ: ความเท่าเทียมกันของอำนาจซื้อสัมพัทธ์, ความเท่าเทียมกันของอัตราดอกเบี้ย, ผลกระทบฟิชเชอร์ในประเทศ, ผลกระทบฟิชเชอร์ระหว่างประเทศ ทฤษฎีเหล่านี้ให้คำอธิบายที่มีเหตุผลสำหรับความผันผวนในอัตราแลกเปลี่ยนในระดับหนึ่ง แต่ทฤษฎีเหล่านี้มีข้อบกพร่องเนื่องจากตั้งอยู่บนสมมติฐานที่ท้าทาย (เช่น การไหลเสรีของสินค้า บริการ และเงินทุน) ซึ่งแทบจะไม่เกิดขึ้นจริงในโลกแห่งความเป็นจริง

- แบบจำลองดุลการชำระเงิน: แบบจำลองนี้มุ่งเน้นไปที่สินค้าและบริการที่ซื้อขายได้เป็นส่วนใหญ่ โดยละเลยบทบาทที่เพิ่มขึ้นของกระแสเงินทุนโลก มันไม่สามารถให้คำอธิบายใดๆ สำหรับการแข็งค่าอย่างต่อเนื่องของดอลลาร์สหรัฐในช่วงของดอลลาร์สหรัฐในช่วงทศวรรษ 1980 และส่วนใหญ่ของทศวรรษ 1990 แม้ว่าการขาดดุลบัญชีเดินสะพัดของสหรัฐฯ จะพุ่งสูงขึ้นก็ตาม

- แบบจำลองตลาดสินทรัพย์: มองว่าสกุลเงินเป็นประเภทสินทรัพย์ที่สำคัญในการสร้างพอร์ตการลงทุน ราคาสินทรัพย์ได้รับอิทธิพลส่วนใหญ่จากความเต็มใจของผู้คนที่จะถือครองปริมาณสินทรัพย์ที่มีอยู่ ซึ่งในทางกลับกันขึ้นอยู่กับความคาดหวังของพวกเขาเกี่ยวกับมูลค่าในอนาคตของสินทรัพย์เหล่านี้ แบบจำลองตลาดสินทรัพย์ของการกำหนดอัตราแลกเปลี่ยนระบุว่า “อัตราแลกเปลี่ยนระหว่างสองสกุลเงินแสดงถึงราคาที่สมดุลพอดีระหว่างอุปทานและอุปสงค์สัมพัทธ์สำหรับสินทรัพย์ที่อยู่ในรูปสกุลเงินเหล่านั้น”

ไม่มีแบบจำลองใดที่พัฒนาขึ้นจนถึงปัจจุบันสามารถอธิบายอัตราแลกเปลี่ยนและความผันผวนในกรอบเวลาที่ยาวนานขึ้นได้ สำหรับกรอบเวลาที่สั้นกว่า (น้อยกว่าไม่กี่วัน) สามารถสร้างอัลกอริทึมเพื่อคาดการณ์ราคาได้ จากแบบจำลองข้างต้น เป็นที่เข้าใจว่าปัจจัยทางเศรษฐกิจมหภาคหลายประการส่งผลต่ออัตราแลกเปลี่ยน และในท้ายที่สุดราคาสกุลเงินเป็นผลมาจากแรงอุปสงค์และอุปทานคู่ ตลาดสกุลเงินของโลกสามารถมองเป็นเหมือนหม้อหลอมขนาดใหญ่: ในส่วนผสมขนาดใหญ่ที่เปลี่ยนแปลงตลอดเวลา ปัจจัยด้านอุปสงค์และอุปทานเปลี่ยนแปลงอย่างต่อเนื่อง และราคาของสกุลเงินหนึ่งเทียบกับอีกสกุลเงินหนึ่งเปลี่ยนแปลงตามไปด้วย ไม่มีตลาดอื่นใดที่รวมเอา (และกลั่นกรอง) สิ่งที่เกิดขึ้นในโลก ณ เวลาใดเวลาหนึ่งได้มากเท่ากับการแลกเปลี่ยนเงินตราต่างประเทศ

อุปสงค์และอุปทานสำหรับสกุลเงินใดๆ และดังนั้นมูลค่าของมัน ไม่ได้รับอิทธิพลจากปัจจัยใดปัจจัยหนึ่ง แต่ได้รับอิทธิพลจากหลายปัจจัย ปัจจัยเหล่านี้โดยทั่วไปแล้วจะแบ่งออกเป็นสามหมวดหมู่: ปัจจัยทางเศรษฐกิจ สภาวะทางการเมือง และจิตวิทยาตลาด

ปัจจัยทางเศรษฐกิจ

ปัจจัยทางเศรษฐกิจประกอบด้วย:

(a) นโยบายเศรษฐกิจ ซึ่งเผยแพร่โดยหน่วยงานของรัฐบาลและธนาคารกลาง (b) สภาวะเศรษฐกิจ ซึ่งโดยทั่วไปเปิดเผยผ่านรายงานเศรษฐกิจและตัวชี้วัดทางเศรษฐกิจอื่นๆ

นโยบายเศรษฐกิจประกอบด้วยนโยบายการคลังของรัฐบาล (แนวปฏิบัติด้านงบประมาณ/การใช้จ่าย) และนโยบายการเงิน (วิธีการที่ธนาคารกลางของรัฐบาลมีอิทธิพลต่ออุปทานและ “ต้นทุน” ของเงิน ซึ่งสะท้อนจากระดับอัตราดอกเบี้ย)

- การขาดดุลหรือเกินดุลงบประมาณของรัฐบาล: ตลาดมักตอบสนองในเชิงลบต่อการขาดดุลงบประมาณรัฐบาลที่ขยายตัว และตอบสนองในเชิงบวกต่อการขาดดุลงบประมาณที่แคบลง ผลกระทบนี้สะท้อนในมูลค่าของสกุลเงินของประเทศ

- ระดับและแนวโน้มของดุลการค้า: กระแสการค้าระหว่างประเทศแสดงถึงความต้องการสินค้าและบริการ ซึ่งในทางกลับกันแสดงถึงความต้องการสกุลเงินของประเทศเพื่อดำเนินการค้า การเกินดุลและขาดดุลในการค้าสินค้าและบริการสะท้อนถึงความสามารถในการแข่งขันของเศรษฐกิจของประเทศ ตัวอย่างเช่น การขาดดุลการค้าอาจส่งผลกระทบเชิงลบต่อสกุลเงินของประเทศ

- ระดับและแนวโน้มของเงินเฟ้อ: โดยทั่วไปแล้ว สกุลเงินจะสูญเสียมูลค่าหากมีระดับเงินเฟ้อสูงในประเทศหรือหากมีการรับรู้ว่าระดับเงินเฟ้อกำลังเพิ่มขึ้น ทั้งนี้เนื่องจากเงินเฟ้อทำลายอำนาจซื้อ ดังนั้นจึงทำลายความต้องการสำหรับสกุลเงินนั้นๆ อย่างไรก็ตาม บางครั้งสกุลเงินอาจแข็งค่าขึ้นเมื่อเงินเฟ้อเพิ่มขึ้นเนื่องจากความคาดหวังว่าธนาคารกลางจะเพิ่มอัตราดอกเบี้ยระยะสั้นเพื่อต่อสู้กับเงินเฟ้อที่เพิ่มขึ้น

- การเติบโตและสุขภาพทางเศรษฐกิจ: รายงานต่างๆ เช่น GDP, ระดับการจ้างงาน, ยอดขายปลีก, การใช้กำลังการผลิต และอื่นๆ แสดงรายละเอียดระดับการเติบโตและสุขภาพทางเศรษฐกิจของประเทศ โดยทั่วไป ยิ่งเศรษฐกิจของประเทศแข็งแกร่งและมีสุขภาพดี สกุลเงินของประเทศนั้นก็จะมีประสิทธิภาพดีขึ้น และจะมีความต้องการมากขึ้น

- ผลิตภาพของเศรษฐกิจ: การเพิ่มผลิตภาพในเศรษฐกิจควรส่งผลเชิงบวกต่อมูลค่าของสกุลเงิน ผลกระทบนี้จะเด่นชัดมากขึ้นหากการเพิ่มขึ้นอยู่ในภาคการค้า

สภาวะทางการเมือง

สภาวะและเหตุการณ์ทางการเมืองภายในประเทศ ภูมิภาค และระหว่างประเทศสามารถส่งผลกระทบอย่างลึกซึ้งต่อตลาดสกุลเงิน

อัตราแลกเปลี่ยนทั้งหมดมีความอ่อนไหวต่อความไม่มีเสถียรภาพทางการเมืองและการคาดการณ์เกี่ยวกับพรรคการเมืองที่จะปกครองใหม่ ความวุ่นวายทางการเมืองและความไม่มีเสถียรภาพสามารถส่งผลกระทบเชิงลบต่อเศรษฐกิจของประเทศได้ ตัวอย่างเช่น การทำให้รัฐบาลผสมในปากีสถานและไทยไม่มีเสถียรภาพสามารถส่งผลกระทบเชิงลบต่อมูลค่าของสกุลเงินของประเทศเหล่านั้นได้ ในทำนองเดียวกัน ในประเทศที่ประสบปัญหาทางการเงิน การเพิ่มขึ้นของกลุ่มการเมืองที่ถูกมองว่ามีความรับผิดชอบทางการคลังอาจส่งผลในทางตรงกันข้าม นอกจากนี้ เหตุการณ์ในประเทศหนึ่งในภูมิภาคอาจกระตุ้นความสนใจเชิงบวก/ลบในประเทศเพื่อนบ้านและส่งผลกระทบต่อสกุลเงินของประเทศนั้นในกระบวนการนี้

จิตวิทยาตลาด

จิตวิทยาตลาดและการรับรู้ของนักค้ามีอิทธิพลต่อตลาดแลกเปลี่ยนเงินตราต่างประเทศในหลายวิธี:

- การหลบหนีไปสู่คุณภาพ (Flights to quality): เหตุการณ์ระหว่างประเทศที่ไม่สงบสุขสามารถนำไปสู่ “การหลบหนีไปสู่คุณภาพ” ซึ่งเป็นรูปแบบหนึ่งของการไหลออกของเงินทุน โดยนักลงทุนย้ายสินทรัพย์ของตนไปยัง “ที่หลบภัย” ที่รับรู้ว่าปลอดภัย จะมีความต้องการมากขึ้น ดังนั้นจึงมีราคาสูงขึ้นสำหรับสกุลเงินที่ถูกมองว่าแข็งแกร่งกว่าเมื่อเทียบกับสกุลเงินที่อ่อนแอกว่าโดยเปรียบเทียบ ดอลลาร์สหรัฐ ฟรังก์สวิส และทองคำเป็นที่หลบดอลลาร์สหรัฐ ฟรังก์สวิส และทองคำเป็นที่หลบภัยแบบดั้งเดิมในช่วงเวลาที่มีความไม่แน่นอนทางการเมืองหรือเศรษฐกิจ

- แนวโน้มระยะยาว: ตลาดสกุลเงินมักเคลื่อนไหวในแนวโน้มระยะยาวที่เห็นได้ชัด แม้ว่าสกุลเงินจะไม่มีฤดูกาลเติบโตประจำปีเหมือนสินค้าโภคภัณฑ์ทางกายภาพ แต่วัฏจักรธุรกิจก็ส่งผลกระทบต่อตลาด การวิเคราะห์วัฏจักรมองที่แนวโน้มราคาระยะยาวที่อาจเกิดจากแนวโน้มทางเศรษฐกิจหรือการเมือง

- “ซื้อข่าวลือ ขายข่าวจริง”: สุภาษิตตลาดนี้สามารถนำมาใช้กับสถานการณ์สกุลเงินหลายแบบ เป็นแนวโน้มที่ราคาของสกุลเงินจะสะท้อนผลกระทบของการกระทำเฉพาะอย่างก่อนที่มันจะเกิดขึ้น และเมื่อเหตุการณ์ที่คาดหวังเกิดขึ้นจริง ก็มีปฏิกิริยาในทิศทางตรงกันข้ามพอดี สิ่งนี้อาจหมายถึงตลาดที่ “ขายมากเกินไป” หรือ “ซื้อมากเกินไป” การซื้อข่าวลือหรือขายข่าวจริงยังอาจเป็นตัวอย่างของอคติทางความคิดที่เรียกว่า Anchoring ซึ่งนักลงทุนให้ความสำคัญกับความเกี่ยวข้องของเหตุการณ์ภายนอกต่อราคาสกุลเงินมากเกินไป

- ตัวเลขทางเศรษฐกิจ: ในขณะที่ตัวเลขทางเศรษฐกิจสามารถสะท้อนนโยบายเศรษฐกิจได้อย่างแน่นอน รายงานและตัวเลขบางอย่างก็มีผลเหมือนเครื่องรางนำโชค: ตัวเลขเองกลายเป็นสิ่งสำคัญต่อจิตวิทยาตลาดและอาจมีผลกระทบทันทีต่อการเคลื่อนไหวของตลาดระยะสั้น “สิ่งที่ต้องจับตามอง” สามารถเปลี่ยนแปลงไปตามกาลเวลา ในช่วงไม่กี่ปีที่ผ่านมา ตัวอย่างเช่น ตัวเลขปริมาณเงิน การจ้างงาน ดุลการค้า และตัวเลขเงินเฟ้อ ต่างก็เคยได้รับความสนใจเป็นพิเศษ

- การพิจารณาด้านเทคนิคการซื้อขาย: เช่นเดียวกับในตลาดอื่นๆ การเคลื่อนไหวของราคาสะสมในคู่สกุลเงิน เช่น EUR/USD สามารถก่อตัวเป็นรูปแบบที่เห็นได้ชัดซึ่งนักค้าอาจพยายามใช้ประโยชน์ นักค้าจำนวนมากศึกษาแผนภูมิราคาเพื่อระบุรูปแบบดังกล่าว

เครื่องมือทางการเงิน

ตลาด Spot

ธุรกรรม spot คือการส่งมอบภายในสองวัน (ยกเว้นในกรณีของการซื้อขายระหว่างดอลลาร์สหรัฐ ดอลลาร์แคนาดา ลีราตุรกี ยูโร และรูเบิลรัสเซีย ซึ่งชำระราคาในวันทำการถัดไป) ซึ่งแตกต่างจากสัญญาซื้อขายล่วงหน้าที่มักเป็นระยะเวลาสามเดือน ธุรกรรมนี้เป็นตัวแทนของ “การแลกเปลี่ยนโดยตรง” ระหว่างสองสกุลเงิน มีกรอบเวลาที่สั้นที่สุด เกี่ยวข้องกับเงินสดแทนที่จะเป็นสัญญา และไม่รวมดอกเบี้ยในธุรกรรมที่ตกลงกัน การซื้อขายแบบ spot เป็นหนึ่งในประเภทที่พบบ่อยที่สุดของการซื้อขาย forex บ่อยครั้งที่โบรกเกอร์ forex จะเรียกเก็บค่าธรรมเนียมเล็กน้อยจากลูกค้าเพื่อต่ออายุธุรกรรมที่กำลังจะหมดอายุไปเป็นธุรกรรมใหม่ที่เหมือนกันเพื่อให้การซื้อขายดำเนินต่อไป ค่าธรรมเนียมการต่ออายุนี้เรียกว่าค่าธรรมเนียม “swap”

ตลาด Forward

วิธีหนึ่งในการจัดการกับความเสี่ยงจากอัตราแลกเปลี่ยนคือการทำธุรกรรม forward ในธุรกรรมนี้ เงินไม่ได้เปลี่ยนมือจริงจนกว่าจะถึงวันที่ตกลงกันในอนาคต ผู้ซื้อและผู้ขายตกลงกันเรื่องอัตราแลกเปลี่ยนสำหรับวันที่กำหนดในอนาคต และธุรกรรมจะเกิดขึ้นในวันนั้น ไม่ว่าอัตราตลาดในขณะนั้นจะเป็นเท่าใดก็ตาม ระยะเวลาของการซื้อขายอาจเป็นหนึ่งวัน สองสามวัน หลายเดือน หรือหลายปี โดยปกติแล้ววันที่จะถูกกำหนดโดยทั้งสองฝ่าย จากนั้นสัญญา forward จะถูกเจรจาและตกลงกันโดยทั้งสองฝ่าย

สัญญา Forward ที่ไม่สามารถส่งมอบได้ (NDF)

ธนาคาร Forex, ECN และ Prime Broker เสนอสัญญา NDF ซึ่งเป็นอนุพันธ์ที่ไม่มีการส่งมอบจริง NDF เป็นที่นิยมสำหรับสกุลเงินที่มีข้อจำกัด เช่น เปโซอาร์เจนตินา ในความเป็นจริง ผู้ป้องกันความเสี่ยง forex สามารถป้องกันความเสี่ยงดังกล่าวได้ด้วย NDF เท่านั้น เนื่องจากสกุลเงินเช่นเปโซอาร์เจนตินาไม่สามารถซื้อขายในตลาดเปิดได้เหมือนสกุลเงินหลัก

ตลาด Swap

ประเภทที่พบบ่อยที่สุดของธุรกรรม forward คือ foreign exchange swap ใน swap สองฝ่ายแลกเปลี่ยนสกุลเงินกันเป็นระยะเวลาหนึ่งและตกลงที่จะกลับรายการธุรกรรมในภายหลัง สิ่งเหล่านี้ไม่ใช่สัญญามาตรฐานและไม่ได้ซื้อขายผ่านตลาด มักต้องมีการวางเงินมัดจำเพื่อรักษาสถานะให้เปิดอยู่จนกว่าธุรกรรมจะเสร็จสิ้น

ตลาด Futures

สัญญา Futures เป็นสัญญา forward มาตรฐานและมักซื้อขายในตลาดที่สร้างขึ้นเพื่อวัตถุประสงค์นี้ ระยะเวลาสัญญาเฉลี่ยอยู่ที่ประมาณ 3 เดือน สัญญา Futures มักรวมจำนวนดอกเบี้ยใดๆ ไว้ด้วย

สัญญา Currency futures เป็นสัญญาที่ระบุปริมาณมาตรฐานของสกุลเงินเฉพาะที่จะแลกเปลี่ยนในวันชำระราคาที่กำหนด ดังนั้นสัญญา Currency futures จึงคล้ายกับสัญญา forward ในแง่ของภาระผูกพัน แต่แตกต่างกันในวิธีการซื้อขาย นอกจากนี้ Futures มีการชำระราคารายวันซึ่งขจัดความเสี่ยงด้านเครดิตที่มีอยู่ใน Forwards สัญญาเหล่านี้มักถูกใช้โดยบริษัทข้ามชาติเพื่อป้องกันความเสี่ยงจากสถานะสกุลเงินของตน นอกจากนี้ยังมีการซื้อขายโดยนักเก็งกำไรที่หวังจะได้กำไรจากความคาดหวังของพวกเขาเกี่ยวกับการเคลื่อนไหวของอัตราแลกเปลี่ยน

ตลาด Option

ออปชันเงินตราต่างประเทศ (มักเรียกสั้นๆ ว่า FX option) เป็นอนุพันธ์ที่เจ้าของมีสิทธิแต่ไม่มีภาระผูกพันที่จะแลกเปลี่ยนเงินในสกุลหนึ่งเป็นอีกสกุลหนึ่งที่อัตราแลกเปลี่ยนที่ตกลงกันล่วงหน้าในวันที่กำหนด ตลาดออปชัน FX เป็นตลาดที่ลึกที่สุด ใหญ่ที่สุด และมีสภาพคล่องสูงที่สุดสำหรับออปชันประเภทใดๆ ในโลก

การเก็งกำไร

ข้อถกเถียงเกี่ยวกับนักเก็งกำไรสกุลเงินและผลกระทบของพวกเขาต่อการลดค่าเงินและเศรษฐกิจของประเทศเกิดขึ้นเป็นประจำ นักเศรษฐศาสตร์ เช่น Milton Friedman ได้โต้แย้งว่านักเก็งกำไรในท้ายที่สุดแล้วเป็นอิทธิพลที่สร้างเสถียรภาพให้กับตลาด และการเก็งกำไรที่สร้างเสถียรภาพทำหน้าที่สำคัญในการจัดหาตลาดสำหรับผู้ป้องกันความเสี่ยงและโอนความเสี่ยงจากผู้ที่ไม่ต้องการแบกรับไปยังผู้ที่ต้องการแบกรับ นักเศรษฐศาสตร์คนอื่น ๆ เช่น Joseph Stiglitz พิจารณาว่าข้อโต้แย้งนี้อยู่บนพื้นฐานของการเมืองและปรัชญาตลาดเสรีมากกว่าเศรษฐศาสตร์

กองทุนเฮดจ์ขนาดใหญ่และ “ผู้ค้าตำแหน่ง” ที่มีเงินทุนมากอื่น ๆ เป็นนักเก็งกำไรมืออาชีพหลัก ตามความเห็นของนักเศรษฐศาสตร์บางคน นักค้ารายย่อยอาจทำหน้าที่เป็น “นักค้าที่สร้างเสียงรบกวน” และมีบทบาทที่ทำให้เกิดความไม่มั่นคงมากกว่าผู้เล่นที่มีขนาดใหญ่กว่าและมีข้อมูลมากกว่า

การเก็งกำไรสกุลเงินถือเป็นกิจกรรมที่น่าสงสัยอย่างมากในหลายประเทศ เช่น ประเทศไทย ในขณะที่การลงทุนในเครื่องมือทางการเงินแบบดั้งเดิม เช่น พันธบัตรหรือหุ้น มักถูกมองว่ามีส่วนช่วยในเชิงบวกต่อการเติบโตทางเศรษฐกิจโดยการจัดหาเงินทุน การเก็งกำไรสกุลเงินไม่ได้เป็นเช่นนั้น ตามมุมมองนี้ มันเป็นเพียงการพนันที่มักแทรกแซงนโยบายเศรษฐกิจ ตัวอย่างเช่น ในปี 1992 การเก็งกำไรสกุลเงินบังคับให้ธนาคารกลางของสวีเดน Riksbank ต้องขึ้นอัตราดอกเบี้ยเป็นเวลาไม่กี่วันถึง 500% ต่อปี และต่อมาต้องลดค่าเงินโครนา มหาเธร์ โมฮัมหมัด หนึ่งในอดีตนายกรัฐมนตรีของมาเลเซีย เป็นผู้สนับสนุนมุมมองนี้ที่เป็นที่รู้จักกันดี เขากล่าวโทษการลดค่าเงินริงกิตมาเลเซียในปี 1997 ว่าเป็นความผิดของจอร์จ โซรอสและนักเก็งกำไรรายอื่น ๆ

Gregory Millman รายงานเกี่ยวกับมุมมองที่ตรงกันข้าม โดยเปรียบเทียบนักเก็งกำไรกับ “ผู้พิทักษ์” ที่เพียงแค่ช่วย “บังคับใช้” ข้อตกลงระหว่างประเทศและคาดการณ์ผลกระทบของ “กฎหมาย” เศรษฐกิจพื้นฐานเพื่อทำกำไร ในมุมมองนี้ ประเทศต่าง ๆ อาจพัฒนาฟองสบู่ทางเศรษฐกิจที่ไม่ยั่งยืนหรือจัดการเศรษฐกิจของประเทศอย่างไม่เหมาะสม และนักเก็งกำไรในตลาดแลกเปลี่ยนเงินตราต่างประเทศทำให้การล่มสลายที่หลีกเลี่ยงไม่ได้เกิดขึ้นเร็วขึ้น การล่มสลายที่ค่อนข้างรวดเร็วอาจเป็นที่ต้องการมากกว่าการจัดการทางเศรษฐกิจที่ผิดพลาดอย่างต่อเนื่อง ตามมาด้วยการล่มสลายที่ใหญ่กว่าในที่สุด มหาเธร์ โมฮัมหมัด และผู้วิจารณ์การเก็งกำไรคนอื่น ๆ ถูกมองว่ากำลังพยายามเบี่ยงเบนความผิดจากตัวเองที่เป็นผู้ก่อให้เกิดสภาวะเศรษฐกิจที่ไม่ยั่งยืน

การหลีกเลี่ยงความเสี่ยง

การหลีกเลี่ยงความเสี่ยงเป็นรูปแบบของพฤติกรรมการซื้อขายที่แสดงออกโดยตลาดแลกเปลี่ยนเงินตราต่างประเทศเมื่อเกิดเหตุการณ์ที่อาจส่งผลเสียซึ่งอาจส่งผลกระทบต่อสภาวะตลาด พฤติกรรมนี้เกิดขึ้นเมื่อนักค้าที่หลีกเลี่ยงความเสี่ยงเลิกตำแหน่งของพวกเขาในสินทรัพย์ที่มีความเสี่ยงและย้ายเงินทุนไปยังสินทรัพย์ที่มีความเสี่ยงน้อยกว่าเนื่องจากความไม่แน่นอน

ในบริบทของตลาดแลกเปลี่ยนเงินตราต่างประเทศ นักค้าเลิกตำแหน่งของพวกเขาในสกุลเงินต่าง ๆ เพื่อรับตำแหน่งในสกุลเงินที่เป็นที่หลบภัยปลอดภัย เช่น ดอลลาร์สหรัฐ บางครั้งการเลือกสกุลเงินที่เป็นที่หลบภัยปลอดภัยเป็นทางเลือกที่ขึ้นอยู่กับความรู้สึกที่มีอยู่มากกว่าสถิติทางเศรษฐกิจ ตัวอย่างหนึ่งคือวิกฤตการเงินในปี 2008 มูลค่าของหุ้นทั่วโลกลดลงในขณะที่ดอลลาร์สหรัฐแข็งค่าขึ้น สิ่งนี้เกิดขึ้นแม้ว่าจะมีการเน้นอย่างมากเกี่ยวกับวิกฤตในสหรัฐอเมริกา

การทำ Carry Trade

Carry trade ในสกุลเงินหมายถึงการกู้ยืมสกุลเงินที่มีอัตราดอกเบี้ยต่ำเพื่อซื้อสกุลเงินที่มีอัตราดอกเบี้ยสูงกว่า ความแตกต่างที่มากในอัตราสามารถทำกำไรได้สูงมากสำหรับนักค้า โดยเฉพาะอย่างยิ่งหากมีการใช้เลเวอเรจสูง อย่างไรก็ตาม เช่นเดียวกับการลงทุนที่ใช้เลเวอเรจทั้งหมด นี่เป็นดาบสองคม และความผันผวนของราคาอัตราแลกเปลี่ยนที่มากอาจทำให้การซื้อขายเปลี่ยนเป็นขาดทุนอย่างมากได้อย่างกะทันหัน

บทสรุป

ตลาดแลกเปลี่ยนเงินตราต่างประเทศ (Foreign Exchange Market) เป็นตลาดการเงินที่ใหญ่ที่สุดและมีสภาพคล่องสูงที่สุดในโลก มีบทบาทสำคัญในการสนับสนุนการค้าและการลงทุนระหว่างประเทศ รวมถึงเป็นแหล่งสำหรับการเก็งกำไรและการป้องกันความเสี่ยง ตลาดนี้ดำเนินการตลอด 24 ชั่วโมงและมีผู้เล่นหลากหลาย ตั้งแต่ธนาคารใหญ่ไปจนถึงนักลงทุนรายย่อย

อย่างไรก็ตาม ด้วยขนาดและความซับซ้อนของตลาด ทำให้เกิดความท้าทายในการกำกับดูแลและการจัดการความเสี่ยง นอกจากนี้ ยังมีข้อถกเถียงเกี่ยวกับผลกระทบของการเก็งกำไรในตลาดนี้ต่อเศรษฐกิจของประเทศต่าง ๆ

ในขณะที่ตลาด Forex มีบทบาทสำคัญในระบบการเงินโลก ผู้ที่เข้าร่วมในตลาดนี้ควรตระหนักถึงความเสี่ยงและความผันผวนที่มีอยู่ รวมถึงความสำคัญของการมีความรู้และกลยุทธ์ที่เหมาะสมในการซื้อขาย

อ้างอิง

- Bank for International Settlements. (2022). Triennial Central Bank Survey of foreign exchange and OTC derivatives markets in 2022. Retrieved from https://www.bis.org/statistics/rpfx22.htm

- Friedman, M. (1953). The Case for Flexible Exchange Rates. In Essays in Positive Economics. University of Chicago Press.

- Stiglitz, J. E. (2002). Globalization and Its Discontents. W.W. Norton & Company.

- Millman, G. J. (1995). The Vandals' Crown: How Rebel Currency Traders Overthrew the World's Central Banks. Free Press.

- Galati, G., & Melvin, M. (2004). Why has FX trading surged? Explaining the 2004 triennial survey. BIS Quarterly Review, December 2004.

- Wikipedia. (2024). Foreign exchange market. Retrieved from https://en.wikipedia.org/wiki/Foreign_exchange_market

FOREXDUCK (นามปากกา) นักเขียนของเรามีประสบการณ์การเงินการลงทุนกว่า 10 ปี มีความเชี่ยวชาญในการวิเคราะห์ตลาด Forex และคริปโต โดยเฉพาะการวิเคราะห์ทางเทคนิค รวมถึงเทคนิคต่าง