Hedge หรือ Hedging คืออะไร

“Hedge” หรือ “Hedging” คือ กลยุทธ์ในการจัดการกับความเสี่ยงในการลงทุนที่มีอยู่ การทำฮิจฺจิ้งทำเพื่อลดหรือย้ายความเสี่ยงที่นักลงทุนหรือบริษัทอาจต้องเผชิญ

การ Hedging อาจถูกทำในหลายอย่าง เช่น การลงทุนในสินทรัพย์ที่มีความสัมพันธ์ตรงกันข้ามกับสินทรัพย์ที่มีอยู่แล้ว (เช่น ถ้าคุณถือหุ้นของบริษัทที่อาจจะได้รับผลกระทบจากการตกของราคาน้ำมัน คุณอาจจะลงทุนในสัญญาซื้อขายล่วงหน้าน้ำมันเพื่อปกป้องตัวเอง) หรือการใช้สัญญาอนุพันธ์ (derivatives) เช่น ตัวเลือกซื้อ (call options) และตัวเลือกขาย (put options) ซึ่งให้สิทธิแต่ไม่ใช่หน้าที่ในการซื้อหรือขายสินทรัพย์ที่เกี่ยวข้องในราคาที่กำหนดไว้ล่วงหน้า

ยกตัวอย่างเช่น

- ถ้าคุณเป็นนักลงทุนที่ถือหุ้นของบริษัท A และคุณกังวลว่าราคาหุ้นของบริษัท A อาจจะตกลงในอนาคต

- คุณอาจจะทำการ Hedging ความเสี่ยงนี้โดยการซื้อตัวเลือกขาย (put option) ในหุ้นของบริษัท A

- ดังนั้นถ้าราคาหุ้นตกลงตามที่คุณกังวล คุณสามารถใช้ตัวเลือกขายเพื่อขายหุ้นในราคาที่สูงกว่าราคาที่ตกลงมาของหุ้นที่ตลาด ทำให้คุณสามารถลดขาดทุนในราคาหุ้นที่ตกลงได้

กลยุทธ์การทำ Hedging เพื่อป้องกันพอร์ตการลงทุน

กลยุทธ์การทำ Hedging เพื่อป้องกันพอร์ตการลงทุนสามารถใช้ได้กับการลงทุนแบบ Long และ Short ดังนี้

Long Position Hedging

เมื่อเทรดเดอร์ทำการลงทุนแบบ Long คือ การซื้อสินทรัพย์ด้วยความหวังว่าราคาจะสูงขึ้นในอนาคต การทำ Hedging สำหรับ Long Position สามารถทำได้โดยการซื้อ Put Option สำหรับสินทรัพย์ที่เทรเดอร์มีหรือใช้วิธีการทำ Hedging ด้วยสินทรัพย์ที่มีความสัมพันธ์กัน

Short Position Hedging

เมื่อเทรดเดอร์ทำการลงทุนแบบ Short คือ การขายสินทรัพย์ที่ยังไม่ได้เป็นเจ้าของด้วยความหวังว่าราคาจะลดลงในอนาคต การทำ Hedging สำหรับ Short Position สามารถทำได้โดยการซื้อ Call Option สำหรับสินทรัพย์ที่เทรดเดอร์มี หรือใช้วิธีการทำ Hedging ด้วยสินทรัพย์ที่มีความสัมพันธ์กัน

ทั้งสองวิธีการทำ Hedging นี้มีวัตถุประสงค์เพื่อลดความเสี่ยงจากการเคลื่อนไหวของราคาสินทรัพย์ ไม่ว่าจะเป็นเพื่อป้องกันความเสียหายจากการราคาลดลง (ในกรณี Long Position) หรือราคาสูงขึ้น (ในกรณี Short Position) นอกจากนี้ การทำ Hedging ยังสามารถช่วยป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนในกรณีของการลงทุนในต่างประเทศด้วย

Hedging และการคำนวณ Pip ใน forex

การทำ Hedging และการคำนวณ Pip ในการซื้อขาย Forex สามารถอธิบายได้ดังนี้

การทำ Hedging

การทำ Hedging ในการซื้อขาย Forex คือ การซื้อหรือขายคู่เงินหนึ่ง เพื่อปกป้องหรือบรรเทาความเสี่ยงทางการเงินที่อาจเกิดขึ้นจากคู่เงินหรือสินทรัพย์อื่น ๆ ในพอร์ตการลงทุนของคุณ

ตัวอย่าง

- คุณมีคู่เงิน EUR/USD และคุณคิดว่ามีความเสี่ยงที่ USD จะแข็งแรงขึ้น คุณอาจเลือกที่จะทำการขายคู่เงิน GBP/USD เพื่อที่จะทำ Hedging ต่อความเสี่ยงของ USD ที่แข็งแรงขึ้น

การคำนวณ Pip

Pip (Point in Percentage) เป็นหน่วยที่ใช้ใน Forex เพื่อคำนวณความขยับเขยื้อนของราคา และในการคำนวณ Pip มักจะขึ้นอยู่กับคู่เงินที่คุณเทรด แต่สำหรับส่วนใหญ่ของคู่เงิน หนึ่ง Pip คือ การเปลี่ยนแปลงของราคาที่ทศนิยมสี่ ตำแหน่งเช่น 0.0001

ตัวอย่าง

- สมมติว่าคุณซื้อ EUR/USD ที่ 1300 และขายที่ 1.1350 นั่นคือคุณได้กำไร 50 Pip

- การทำ Hedging และการคำนวณ Pip ใน Forex เป็นส่วนหนึ่งของเครื่องมือและกลยุทธ์ที่ผู้ลงทุนใช้เพื่อจัดการกับความเสี่ยงและความผันผวนในตลาด

Hedging ค่าเงินยังไง

“Hedge” หรือ “Hedging” มีความเกี่ยวข้องกับค่าเงิน เพราะในบริบทของค่าเงินเป็นการใช้กลยุทธ์ทางการเงินเพื่อป้องกันความเสี่ยงที่เกิดจากการเคลื่อนไหวของอัตราแลกเปลี่ยน การเปลี่ยนแปลงในอัตราแลกเปลี่ยนสามารถส่งผลกระทบต่อกำไรและขาดทุนในธุรกิจหรือการลงทุน และการ Hedging ความเสี่ยงทางค่าเงินเป็นวิธีที่ธุรกิจและนักลงทุนใช้เพื่อป้องกันตัวเองจากความเสี่ยงนี้ เช่น ธุรกิจที่มีการดำเนินการระหว่างประเทศอาจต้องจ่ายค่าสินค้าหรือบริการในสกุลเงินที่แตกต่างกัน ถ้าอัตราแลกเปลี่ยนเปลี่ยนแปลงอย่างรุนแรง อาจส่งผลกระทบต่อกำไรสุทธิ ด้วยการ Hedging ความเสี่ยงทางค่าเงิน ธุรกิจสามารถ “ล็อก” อัตราแลกเปลี่ยนที่จะต้องจ่ายในอนาคต ทำให้สามารถทำการวางแผนการเงินได้แม่นยำมากขึ้น นักลงทุนที่มีสินทรัพย์ที่มูลค่าขึ้นอยู่กับสกุลเงินที่แตกต่างกัน อาจจะต้องการทำการ Hedging ความเสี่ยงทางค่าเงินเพื่อป้องกันตัวเองจากความเสี่ยงที่อาจเกิดขึ้นจากการเคลื่อนไหวของอัตราแลกเปลี่ยน

Hedging มีกี่ประเภท

การทำ Hedging ส่วนใหญ่จะมี 7 ประเภท ดังนี้

- การ Hedging ด้วยสัญญาซื้อขายล่วงหน้า (Forwards Hedging)

- การ Hedging ด้วยตัวเลือก (Options Hedging)

- การ Hedging ด้วยสัญญาซื้อขายล่วงหน้าแลกเปลี่ยน (Futures Hedging)

- การ Hedging ด้วยสินเชื่อสวอป (Swap Hedging)

- การ Hedging ด้วยกองทุนรวม (Mutual Funds Hedging)

- การ Hedging ด้วยตราสารทุน (Equity Hedging)

- การ Hedging ด้วยสินค้าดิบ (Commodity Hedging)

Hedging มีประเภทอะไรบ้าง

- การ Hedging ด้วยสัญญาซื้อขายล่วงหน้า (Forwards Hedging)

การ Hedging ด้วยสัญญาซื้อขายล่วงหน้า (Forwards Hedging) คือ การทำสัญญาซื้อขายทรัพย์สินที่จะส่งมอบในอนาคต แต่ตกลงราคาไว้ตั้งแต่วันนี้ ดังนั้น ความเคลื่อนไหวของราคาในอนาคตจะไม่ส่งผลต่อสัญญาที่มีอยู่แล้ว

ตัวอย่างเช่น

ถ้าคุณเป็นนักลงทุนที่มีสัญญาซื้อขายล่วงหน้าในการซื้อน้ำมันดิบเพื่อป้องกันความเสี่ยงจากความผันผวนของราคาน้ำมันในอนาคต คุณจะทำสัญญาล่วงหน้าเพื่อซื้อน้ำมันดิบในอนาคตในราคาที่ตกลงกันไว้ตั้งแต่วันนี้ ไม่ว่าราคาน้ำมันจะเพิ่มหรือลดลงในอนาคต คุณยังคงต้องจ่ายเงินตามราคาที่ตกลงกันไว้ในสัญญา

สำหรับการ Hedge ด้วยสัญญาซื้อขายล่วงหน้า มีข้อดี คือ ผู้ที่ทำสัญญาสามารถทราบราคาที่จะต้องจ่ายในอนาคตได้แน่นอน และจะไม่ได้รับผลกระทบจากความผันผวนของราคาทรัพย์สิน แต่ข้อเสียคือ ไม่สามารถทำกำไรจากการเคลื่อนไหวของราคาทรัพย์สินได้ ถ้าราคาของทรัพย์สินลดลง ผู้ที่ทำสัญญา Hedge ยังต้องจ่ายเงินตามราคาที่ตกลงกันไว้ในสัญญา

- การ Hedging ด้วยตัวเลือก (Options Hedging)

การ Hedging ด้วยตัวเลือก (Options Hedging) เป็นวิธีการที่ให้สิทธิ์แต่ไม่ใช่ความจำเป็นในการซื้อหรือขายสินทรัพย์ที่กำหนดไว้ ณ ราคาที่กำหนดไว้ (exercise price) ภายในหรือณ วันที่สิ้นสุดระยะเวลา (expiry date)

ตัวเลือกมีสองประเภทหลัก คือ

- Call Option: เป็นสิทธิ์ในการซื้อสินทรัพย์ ถ้าคิดว่าราคาของสินทรัพย์จะขึ้นในอนาคต คุณอาจจะซื้อ Call Option ซึ่งจะให้คุณสิทธิ์ในการซื้อสินทรัพย์นั้น ณ ราคาที่กำหนดไว้ ไม่ว่าราคาจริงจะสูงขึ้นมากเท่าไร

- Put Option: เป็นสิทธิ์ในการขายสินทรัพย์ ถ้าคิดว่าราคาของสินทรัพย์จะลงในอนาคต คุณอาจจะซื้อ Put Option ซึ่งจะให้คุณสิทธิ์ในการขายสินทรัพย์นั้น ณ ราคาที่กำหนดไว้ ไม่ว่าราคาจริงจะต่ำลงมากเท่าไร

การฮีดจ์ด้วยตัวเลือกเป็นวิธีที่มีความยืดหยุ่นมาก เนื่องจากคุณสามารถปรับการฮีดจ์ให้เหมาะสมกับความเสี่ยงที่คุณคาดว่าจะเกิดขึ้น แต่ต้องจ่ายเบี้ยประกัน (premium) ในการซื้อตัวเลือกเหล่านี้ ถ้าความเสี่ยงที่คุณคาดว่าจะเกิดขึ้นไม่เกิดขึ้น คุณก็จะเสียเงินจากการจ่ายเบี้ยประกันนั้นไป

- การ Hedging ด้วยสัญญาซื้อขายล่วงหน้าแลกเปลี่ยน (Futures Hedging)

การ Hedging ด้วยสัญญาซื้อขายล่วงหน้าแลกเปลี่ยน (Futures Hedging) คือ วิธีการที่ผู้ทำสัญญาสามารถซื้อหรือขายสินทรัพย์ในอนาคตในราคาที่ตกลงกันแล้ววันนี้ โดยจะใช้สัญญาซื้อขายล่วงหน้าแลกเปลี่ยน (futures contract) ซึ่งเป็นสัญญาที่สร้างเพื่อมาเป็นเครื่องมือการซื้อขายในตลาดสาธารณะ

ตัวอย่างเช่น

ถ้าคุณเป็นผู้ผลิตข้าว คุณอาจจะขายสัญญาซื้อขายล่วงหน้าแลกเปลี่ยนข้าว เพื่อปกป้องตัวคุณเองจากความเสี่ยงที่ราคาข้าวจะลดลงในอนาคต หรือถ้าคุณเป็นผู้รับจ้างส่งข้าว คุณอาจจะซื้อสัญญาซื้อขายล่วงหน้าแลกเปลี่ยนข้าว เพื่อปกป้องตัวคุณเองจากความเสี่ยงที่ราคาข้าวจะสูงขึ้นในอนาคต

การ Hedging ด้วยสัญญาซื้อขายล่วงหน้าแลกเปลี่ยนมีข้อดี คือ คุณสามารถป้องกันความเสี่ยงจากการเคลื่อนไหวของราคาสินทรัพย์ได้ แต่ข้อเสียคือ คุณอาจจะไม่สามารถทำกำไรจากการเคลื่อนไหวของราคาสินทรัพย์ได้ หากราคาสินทรัพย์เคลื่อนไหวอย่างที่คุณคาดการณ์ไม่ถูกต้อง

- การ Hedging ด้วยสินเชื่อสวอป (Swap Hedging)

การ Hedging ด้วยสินเชื่อสwap (Swap Hedging) คือ วิธีการที่ใช้สินเชื่อสwap เพื่อเปลี่ยนแปลงหรือเปลี่ยนหนี้ที่มีอัตราดอกเบี้ยคงที่ให้กลายเป็นอัตราดอกเบี้ยที่เปลี่ยนแปลงได้ หรือกลับกัน โดยใช้สินเชื่อสwap ซึ่งเป็นสัญญาที่ทำระหว่างสองฝ่ายเพื่อแลกเปลี่ยนลักษณะของสินเชื่อ

ตัวอย่างเช่น

ถ้าคุณมีสินเชื่อที่มีอัตราดอกเบี้ยคงที่ แต่คิดว่าอัตราดอกเบี้ยในอนาคตจะลดลง คุณอาจจะเข้าสู่สัญญา swap เพื่อเปลี่ยนสินเชื่อที่มีอัตราดอกเบี้ยคงที่เป็นสินเชื่อที่มีอัตราดอกเบี้ยที่เปลี่ยนแปลงได้ นอกจากนี้ สินเชื่อ swap ยังสามารถใช้เป็นเครื่องมือในการฮีดจ์ความเสี่ยงจากความผันผวนของอัตราแลกเปลี่ยน

การฮีดจ์ด้วยสินเชื่อ swap มีข้อดีคือ คุณสามารถป้องกันความเสี่ยงจากการเปลี่ยนแปลงอัตราดอกเบี้ยหรืออัตราแลกเปลี่ยนได้ แต่ข้อเสียคือ ถ้าการเปลี่ยนแปลงของอัตราดอกเบี้ยหรืออัตราแลกเปลี่ยนไม่เกิดขึ้นตามที่คุณคาดการณ์ คุณอาจจะต้องจ่ายค่าสินเชื่อ swap ที่สูงกว่าที่ควรจะเป็น

- การ Hedging ด้วยกองทุนรวม (Mutual Funds Hedging)

การ Hedging ด้วยกองทุนรวม (Mutual Funds Hedging) คือ การที่นักลงทุนใช้กองทุนรวมเพื่อลดการเสี่ยงที่มาจากการลงทุนในตราสารที่สามารถทำให้พวกเขาเสียเงิน ดังนั้น การทำฮีดจ์ด้วยกองทุนรวมอาจจะประกอบด้วยการลงทุนในกองทุนรวมที่มีประเภทสินทรัพย์หลากหลาย เพื่อลดความเสี่ยงที่เกี่ยวข้องกับการลงทุนในตราสารเดี่ยวๆ

ตัวอย่างเช่น

นักลงทุนอาจจะซื้อหุ้นของบริษัทที่คิดว่าจะมีผลตอบแทนสูง แต่เพื่อลดความเสี่ยงจากการลงทุนในหุ้นเดียวนั้น นักลงทุนอาจจะเลือกลงทุนในกองทุนรวมที่มีการลงทุนในหุ้นของบริษัทหลายๆ บริษัท

การฮีดจ์ด้วยกองทุนรวมมีข้อดีคือ สามารถลดความเสี่ยงที่เกี่ยวข้องกับการลงทุนในตราสารเดี่ยว แต่ข้อเสียคือ อาจจะมีค่าใช้จ่ายที่เกี่ยวข้องกับการจัดการกองทุนรวม และอาจไม่สามารถให้ผลตอบแทนที่สูงเท่ากับการลงทุนในตราสารเดี่ยวๆ

- การ Hedging ด้วยตราสารทุน (Equity Hedging)

การ Hedging ด้วยตราสารทุน (Equity Hedging) คือ วิธีการที่นักลงทุนใช้หุ้นหรือตราสารทุนอื่นๆ เพื่อป้องกันความเสี่ยงที่เกี่ยวข้องกับการลงทุนของพวกเขาในตลาดหุ้น การ Hedging ด้วยตราสารทุนสามารถทำได้ด้วยหลากหลายวิธี เช่น การซื้อตัวเลือก Put (Put Options) เพื่อป้องกันความเสี่ยงจากการตกของราคาหุ้น หรือการใช้กลยุทธ์การคู่ค้า (Pairs Trading) ที่รวมการซื้อหุ้นที่คาดว่าจะขึ้น และขายหุ้นที่คาดว่าจะลง

ตัวอย่างเช่น

ถ้าคุณมีหุ้นของบริษัท X และคุณคิดว่าราคาหุ้นจะลดลง คุณอาจจะซื้อตัวเลือก Put สำหรับหุ้นของบริษัท X เพื่อป้องกันความเสี่ยง

การ Hedging ด้วยตราสารทุนมีข้อดีคือ สามารถลดความเสี่ยงจากการลงทุนในตลาดหุ้น แต่ข้อเสียคือ มีค่าใช้จ่ายที่เกี่ยวข้องกับการซื้อตัวเลือก และอาจไม่สามารถป้องกันความเสี่ยงทั้งหมดได้

- การ Hedging ด้วยสินค้าดิบ (Commodity Hedging)

การ Hedging ด้วยสินค้าดิบ (Commodity Hedging) เป็นวิธีที่ผู้ผลิต ผู้ค้าหรือผู้บริโภคสินค้าดิบเช่น ข้าวสาลี, น้ำมันดิบ, ทองคำ ฯลฯ ใช้เพื่อป้องกันความเสี่ยงจากการเปลี่ยนแปลงของราคาสินค้าดิบ การฮีดจ์ด้วยสินค้าดิบสามารถทำได้ด้วยการใช้สัญญาซื้อขายล่วงหน้า (futures contracts) หรือตัวเลือก (options) ที่เกี่ยวข้องกับสินค้าดิบนั้นๆ

ตัวอย่างเช่น

ถ้าคุณเป็นผู้ผลิตน้ำมันดิบ และคุณกังวลว่าราคาน้ำมันดิบจะตกในอนาคต คุณอาจจะขายสัญญาซื้อขายล่วงหน้าของน้ำมันดิบ เพื่อล็อคราคาในปัจจุบัน การทำเช่นนี้จะช่วยป้องกันความเสี่ยงจากการตกของราคาน้ำมันดิบ

ข้อดีของการ Hedging ด้วยสินค้าดิบ คือ สามารถลดความเสี่ยงจากการเปลี่ยนแปลงของราคาสินค้าดิบ แต่ข้อเสียคือ อาจมีค่าใช้จ่ายที่เกี่ยวข้องกับการเข้าสู่สัญญาซื้อขายล่วงหน้าหรือตัวเลือก และการฮีดจ์อาจไม่สามารถป้องกันความเสี่ยงทั้งหมดได้

Hedging มีประโยชน์อย่างไร

Hedging หรือการป้องกันความเสี่ยงเป็นกลยุทธ์การลงทุนที่มีประโยชน์ในหลายด้าน ดังนี้

- ลดความเสี่ยง: Hedging ช่วยให้นักลงทุนหรือธุรกิจสามารถป้องกันความเสี่ยงที่เกิดจากความผันผวนของราคาทรัพย์สินต่างๆ ซึ่งอาจมีผลต่อผลกำไรหรือขาดทุน

- ความมั่นใจในการวางแผน: Hedging ช่วยให้นักลงทุนหรือธุรกิจมีความมั่นใจมากขึ้นในการวางแผนทางการเงินหรือการลงทุนในระยะยาว เนื่องจากทราบว่าจะได้รับผลกระทบน้อยมากเมื่อมีการเปลี่ยนแปลงราคาทรัพย์สิน

- ล็อคราคาทรัพย์สิน: ในกรณีของธุรกิจ การ Hedging สามารถใช้ล็อคราคาทรัพย์สินหรือสินค้าที่จำเป็นต่อการดำเนินธุรกิจ เช่น น้ำมันดิบ หรือสกุลเงินต่างประเทศ เพื่อป้องกันความผันผวนของราคาในอนาคต

- ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน: สำหรับธุรกิจที่มีการดำเนินการระหว่างประเทศ การ Hedging สามารถช่วยป้องกันความเสี่ยงจากการเปลี่ยนแปลงของอัตราแลกเปลี่ยน ซึ่งอาจส่งผลกระทบต่อความได้เสีย

- ป้องกันความเสี่ยงจากอัตราดอกเบี้ย: Hedging ยังช่วยป้องกันความเสี่ยงจากอัตราดอกเบี้ยที่เปลี่ยนแปลง ซึ่งสำคัญสำหรับผู้ที่มีหนี้หรือที่กำลังจะยืมเงิน

ประโยชน์ของการ Hedging ในตลาด Forex

- เทรดเดอร์สามารถจำกัดความเสี่ยงเรื่องความผันผวนของราคาในตลาด Forex ได้

- เทรดเดอร์สามารถจำกัดผลขาดทุนต้องตามการได้เช่นเดียวกัน

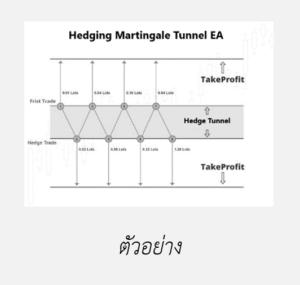

Hedging Strategy Fully Hedge Partial Hedge คือ

Hedging Strategy หรือ กลยุทธ์การฮีดจ์ มีหลายแบบ แต่ที่สำคัญที่สุดคือ Fully Hedge และ Partial Hedge ต่อไปนี้เป็นคำอธิบายสำหรับทั้งสองแนวทาง:

Fully Hedge

Fully Hedge หมายถึง การป้องกันความเสี่ยงทั้งหมดที่เกี่ยวข้องกับตำแหน่งหรือการลงทุนของคุณ โดยพยายามทำให้ผลกระทบจากการเปลี่ยนแปลงราคาในตลาดทุนเป็นศูนย์ เช่น ถ้าคุณมีหุ้นของบริษัท A คุณอาจซื้อตัวเลือกขาย (Put Option) ของหุ้นบริษัท A ในปริมาณที่เท่ากับหุ้นที่คุณถืออยู่ เพื่อป้องกันความเสียหายหากราคาหุ้นลดลง การ Fully Hedge นี้จะทำให้คุณป้องกันความเสี่ยงได้มากที่สุด แต่อาจมีข้อจำกัดในเรื่องของผลตอบแทนที่คาดหวังได้

Partial Hedge

Partial Hedge หมายถึง การป้องกันความเสี่ยงเพียงบางส่วน เมื่อคุณต้องการปรับลดความเสี่ยงแต่ไม่ต้องการกำจัดมันทั้งหมด ยกตัวอย่างเช่น ถ้าคุณถือหุ้นของบริษัท A คุณอาจจะซื้อตัวเลือกขาย (Put Option) ของหุ้นบริษัท A ในปริมาณที่น้อยกว่าปริมาณหุ้นที่คุณถืออยู่ การ Partial Hedge นี้อนุญาตให้คุณยังมีโอกาสได้รับผลตอบแทนมากขึ้นหากราคาหุ้นมีแนวโน้มขึ้น แต่ทั้งนี้คุณยังต้องเผชิญกับความเสี่ยงบางส่วน

ที่สำคัญ คือ การเลือกใช้ Fully Hedge หรือ Partial Hedge จะขึ้นอยู่กับเป้าหมายการลงทุน ความสบายใจในการรับความเสี่ยง และสภาพการเงินของผู้ลงทุนเองด้วย

วิธีการทำ Hedging forex

Hedging ในตลาด Forex มีหลากหลายวิธีที่สามารถป้องกันความเสี่ยงจากการขยับของอัตราแลกเปลี่ยน ข้างล่างนี้คือวิธีการทำ Hedging ที่ใช้กันบ่อยในตลาด Forex:

Direct Hedging: หมายถึงการซื้อและขายสกุลเงินเดียวกันในปริมาณเท่ากัน วิธีนี้ช่วยป้องกันความเสี่ยงจากการเคลื่อนไหวของสกุลเงิน แต่จะยากต่อการทำกำไรเนื่องจากคุณจะต้องรอสัญญาณที่ชัดเจนว่าตลาดมีแนวโน้มในทางไหน

Multiple Currencies Hedging: วิธีนี้รวมถึงการซื้อหรือขายสกุลเงินที่มีความสัมพันธ์กัน ยกตัวอย่างเช่น ถ้าคุณคาดว่าสกุลเงิน EUR จะขึ้น คุณอาจซื้อ EUR/USD และขาย GBP/USD หากทั้งสองคู่สกุลเงินมีความสัมพันธ์กัน วิธีนี้ยังต้องการความรู้เกี่ยวกับความสัมพันธ์ระหว่างสกุลเงิน

Forex Options Hedging: การซื้อตัวเลือก Forex เป็นวิธีการที่ได้รับความนิยมมากขึ้นในการ Hedge Forex โดยเฉพาะอย่างยิ่งสำหรับนักลงทุนรายย่อย ตัวเลือก Forex ให้คุณสามารถสนับสนุนความเสี่ยงจากการเคลื่อนไหวของสกุลเงิน โดยไม่ต้องเปิดตำแหน่งในตลาดสด

Currency Hedging through Correlation: สกุลเงินบางสกุลมีความสัมพันธ์กัน ถ้าสกุลเงินหนึ่งเข้าเครื่อง สกุลเงินที่สัมพันธ์กันอาจตามทัน ดังนั้น นักลงทุนอาจจะเปิดสองตำแหน่งที่มีความสัมพันธ์กันในทางตรงกันข้ามเพื่อเป็นการ Hedging

FOREXDUCK (นามปากกา) นักเขียนของเรามีประสบการณ์การเงินการลงทุนกว่า 10 ปี มีความเชี่ยวชาญในการวิเคราะห์ตลาด Forex และคริปโต โดยเฉพาะการวิเคราะห์ทางเทคนิค รวมถึงเทคนิคต่าง