การพัฒนาวินัยในการเทรด

วินัยเป็นหนึ่งในปัจจัยสำคัญที่สุดสำหรับความสำเร็จในการเทรด แม้ว่าจะมีกลยุทธ์การเทรดที่ดีเพียงใด แต่หากขาดวินัยในการปฏิบัติตาม โอกาสที่จะประสบความสำเร็จในระยะยาวก็มีน้อยมาก การศึกษาพบว่านักเทรดที่มีวินัยสูงมีโอกาสประสบความสำเร็จมากกว่านักเทรดที่ขาดวินัยถึง 3 เท่า [1] บทความนี้จะอธิบายอย่างละเอียดถึงความสำคัญของวินัยในการเทรด และวิธีการพัฒนาวินัยผ่านการสร้างและปฏิบัติตามแผนการเทรด รวมถึงการรักษาวินัยในช่วงที่ผลการเทรดไม่เป็นไปตามที่คาดหวัง

ความสำคัญของวินัยในการเทรด

ก่อนที่จะเจาะลึกลงไปในวิธีการพัฒนาวินัย เราควรทำความเข้าใจว่าทำไมวินัยจึงมีความสำคัญอย่างยิ่งในการเทรด

- ควบคุมอารมณ์: การเทรดมักเกี่ยวข้องกับอารมณ์อย่างมาก โดยเฉพาะความโลภและความกลัว วินัยช่วยให้เราสามารถควบคุมอารมณ์เหล่านี้และตัดสินใจอย่างมีเหตุผล

- สร้างความสม่ำเสมอ: วินัยช่วยให้เราสามารถปฏิบัติตามกลยุทธ์ได้อย่างสม่ำเสมอ ซึ่งเป็นกุญแจสำคัญในการประเมินประสิทธิภาพของกลยุทธ์

- จัดการความเสี่ยง: วินัยช่วยให้เราปฏิบัติตามกฎการจัดการความเสี่ยงอย่างเคร่งครัด ซึ่งเป็นสิ่งสำคัญในการรักษาเงินทุนในระยะยาว

- เรียนรู้และพัฒนา: วินัยช่วยให้เราสามารถเรียนรู้จากประสบการณ์และพัฒนาทักษะการเทรดอย่างต่อเนื่อง

- สร้างความมั่นใจ: การมีวินัยช่วยสร้างความมั่นใจในกลยุทธ์และการตัดสินใจของเรา ซึ่งสำคัญมากในช่วงเวลาที่ตลาดผันผวน

การสร้างและปฏิบัติตามแผนการเทรด

แผนการเทรดเป็นเสมือนแผนที่นำทางสู่ความสำเร็จในการเทรด การมีแผนที่ชัดเจนจะช่วยให้เรามีกรอบการทำงานที่เป็นระบบ ลดการตัดสินใจด้วยอารมณ์ และเพิ่มโอกาสในการทำกำไรในระยะยาว

1. การกำหนดเป้าหมายที่ชัดเจน

การสร้างแผนการเทรดควรเริ่มต้นด้วยการกำหนดเป้าหมายที่ชัดเจนและวัดผลได้ เป้าหมายควรมีลักษณะ SMART (Specific, Measurable, Achievable, Relevant, Time-bound)

ตัวอย่างเป้าหมาย SMART:

- เพิ่มพอร์ตการลงทุน 20% ภายในระยะเวลา 1 ปี

- ทำกำไรเฉลี่ย 2% ต่อเดือนอย่างสม่ำเสมอ

- ลดอัตราการขาดทุนลง 50% ภายใน 6 เดือน

- เพิ่มขนาดการเทรดเฉลี่ยจาก $1,000 เป็น $2,000 ต่อการเทรดภายใน 3 เดือน

- ศึกษาและทดสอบกลยุทธ์การเทรดใหม่อย่างน้อย 1 กลยุทธ์ทุกไตรมาส

การมีเป้าหมายที่ชัดเจนจะช่วยให้เรามีแรงจูงใจและทิศทางในการพัฒนาทักษะการเทรด นอกจากนี้ ยังช่วยให้เราสามารถวัดความก้าวหน้าและปรับปรุงกลยุทธ์ได้อย่างมีประสิทธิภาพ [2]

เทคนิคการกำหนดเป้าหมาย:

- เริ่มต้นด้วยเป้าหมายระยะยาว (1-5 ปี) แล้วแบ่งย่อยเป็นเป้าหมายระยะกลาง (3-12 เดือน) และระยะสั้น (1-3 เดือน)

- เขียนเป้าหมายลงบนกระดาษและติดไว้ในที่ที่มองเห็นได้ง่าย เพื่อเตือนใจตลอดเวลา

- ทบทวนและปรับปรุงเป้าหมายเป็นประจำทุกเดือนหรือทุกไตรมาส

- แบ่งปันเป้าหมายกับคนใกล้ชิดหรือเพื่อนนักเทรด เพื่อสร้างความรับผิดชอบ

- ใช้แอพพลิเคชันหรือเครื่องมือติดตามเป้าหมายเพื่อช่วยในการบันทึกและวิเคราะห์ความก้าวหน้า

2. การระบุกลยุทธ์การเทรดที่ชัดเจน

แผนการเทรดควรระบุกลยุทธ์การเทรดที่จะใช้อย่างชัดเจน ซึ่งควรครอบคลุมประเด็นต่อไปนี้:

- ประเภทของสินทรัพย์ที่จะเทรด:

- หุ้น: ระบุประเภทหุ้น (เช่น Blue chip, Growth stocks, Penny stocks)

- ฟอเร็กซ์: ระบุคู่สกุลเงินที่จะเทรด (เช่น Major pairs, Minor pairs, Exotic pairs)

- คริปโตเคอร์เรนซี: ระบุสกุลเงินดิจิทัลที่สนใจ

- สินค้าโภคภัณฑ์: ระบุประเภท (เช่น ทองคำ, น้ำมัน, สินค้าเกษตร)

- อื่นๆ: เช่น ETFs, Options, Futures

- กรอบเวลาในการเทรด:

- Scalping: เทรดในกรอบเวลาไม่กี่นาทีถึงไม่กี่ชั่วโมง

- Day trading: เปิดและปิดการเทรดภายในวันเดียวกัน

- Swing trading: ถือครองตำแหน่งเป็นเวลาหลายวันถึงหลายสัปดาห์

- Position trading: ถือครองตำแหน่งเป็นเวลาหลายสัปดาห์ถึงหลายเดือน

- ตัวบ่งชี้ทางเทคนิคที่ใช้ในการวิเคราะห์:

- ตัวบ่งชี้แนวโน้ม: เช่น Moving Averages, MACD, ADX

- ตัวบ่งชี้โมเมนตัม: เช่น RSI, Stochastic Oscillator

- ตัวบ่งชี้ความผันผวน: เช่น Bollinger Bands, ATR

- รูปแบบแท่งเทียน: เช่น Doji, Hammer, Engulfing patterns

- เงื่อนไขการเข้าและออกจากตลาด:

- จุดเข้า: ระบุเงื่อนไขที่ชัดเจน เช่น การตัดกันของ Moving Averages, การทะลุแนวต้านหรือแนวรับ

- จุดออก: กำหนด Take Profit และ Stop Loss ที่ชัดเจน

- การจัดการตำแหน่ง: เช่น การใช้ Trailing Stop, การปิดบางส่วนของตำแหน่ง

- การจัดการความเสี่ยงและขนาดของการเทรดแต่ละครั้ง:

- กำหนดเปอร์เซ็นต์ความเสี่ยงต่อการเทรด (เช่น 1-2% ของพอร์ต)

- กำหนด Risk-Reward Ratio ที่ยอมรับได้ (เช่น 1:2 หรือ 1:3)

- วิธีการคำนวณขนาดการเทรด (Position sizing)

การมีกลยุทธ์ที่ชัดเจนจะช่วยให้เราสามารถตัดสินใจได้อย่างมีเหตุผลและลดการเทรดด้วยอารมณ์ นอกจากนี้ ยังช่วยให้เราสามารถประเมินประสิทธิภาพของกลยุทธ์และปรับปรุงได้อย่างมีประสิทธิภาพ [3]

ตัวอย่างกลยุทธ์การเทรดที่ชัดเจน:

“ฉันจะเทรดหุ้น Blue chip ในตลาดหุ้นสหรัฐฯ โดยใช้กลยุทธ์ Swing trading บนกรอบเวลารายวัน ฉันจะใช้ Moving Average Convergence Divergence (MACD) และ Relative Strength Index (RSI) เป็นตัวบ่งชี้หลัก โดยจะเข้าซื้อเมื่อ MACD ตัดขึ้นเหนือเส้น Signal และ RSI อยู่ต่ำกว่า 50 ฉันจะตั้ง Stop Loss ที่ 2% ต่ำกว่าจุดเข้าและ Take Profit ที่ 6% สูงกว่าจุดเข้า (Risk-Reward Ratio 1:3) ฉันจะเสี่ยงไม่เกิน 1% ของพอร์ตต่อการเทรดแต่ละครั้ง และจะใช้ Trailing Stop 2% เมื่อกำไรถึง 4%”

3. การทดสอบและปรับปรุงแผน

ก่อนนำแผนการเทรดไปใช้จริง ควรทำการทดสอบย้อนหลัง (Backtesting) เพื่อประเมินประสิทธิภาพของกลยุทธ์ โดยใช้ข้อมูลในอดีตจำลองผลการเทรด หากผลการทดสอบไม่เป็นที่น่าพอใจ ควรทำการปรับปรุงแผนก่อนนำไปใช้จริง

ขั้นตอนการทำ Backtesting:

- รวบรวมข้อมูลย้อนหลัง: เก็บข้อมูลราคาและปริมาณการซื้อขายของสินทรัพย์ที่สนใจในช่วงเวลาที่ต้องการทดสอบ

- กำหนดพารามิเตอร์: ระบุพารามิเตอร์ของกลยุทธ์ เช่น ค่า Moving Average, ระดับ RSI, หรือรูปแบบแท่งเทียนที่ใช้

- จำลองการเทรด: ใช้โปรแกรมหรือสเปรดชีตเพื่อจำลองการเทรดตามกลยุทธ์ที่กำหนด

- วิเคราะห์ผลลัพธ์: พิจารณาตัวชี้วัดต่างๆ เช่น อัตราผลตอบแทน, Drawdown, Sharpe Ratio, Win Rate

- ปรับแต่งกลยุทธ์: หากผลลัพธ์ไม่เป็นที่น่าพอใจ ให้ปรับแต่งพารามิเตอร์หรือเงื่อนไขการเทรดและทำการทดสอบซ้ำ

นอกจากนี้ ควรทำการทดสอบแผนในบัญชีทดลอง (Demo Account) เป็นระยะเวลาอย่างน้อย 1-3 เดือนก่อนเริ่มใช้เงินจริง เพื่อให้มั่นใจว่าแผนสามารถทำงานได้จริงในสภาวะตลาดปัจจุบัน และเพื่อฝึกฝนการปฏิบัติตามแผนอย่างมีวินัย [4]

ข้อควรระวังในการทำ Backtesting:

- Overfitting: ระวังการปรับแต่งกลยุทธ์ให้เหมาะสมกับข้อมูลในอดีตมากเกินไป ซึ่งอาจทำให้กลยุทธ์ไม่มีประสิทธิภาพในตลาดจริง

- Look-ahead bias: ระวังการใช้ข้อมูลในอนาคตที่ไม่มีอยู่จริงในขณะที่ทำการเทรด

- Survivorship bias: ตรวจสอบให้แน่ใจว่าข้อมูลที่ใช้รวมถึงบริษัทที่เลิกกิจการหรือถูกเพิกถอนจากตลาดแล้วด้วย

4. การบันทึกและวิเคราะห์ผลการเทรด

การปฏิบัติตามแผนการเทรดอย่างเคร่งครัดเป็นสิ่งสำคัญ แต่สิ่งที่สำคัญไม่แพ้กันคือการบันทึกและวิเคราะห์ผลการเทรดอย่างสม่ำเสมอ ควรทำบันทึกการเทรด (Trading Journal) โดยระบุรายละเอียดต่อไปนี้:

- ข้อมูลพื้นฐานของการเทรด:

- วันและเวลาที่เข้าและออกจากตลาด

- สินทรัพย์ที่เทรด

- ประเภทของคำสั่ง (Buy/Sell, Market/Limit)

- ขนาดของการเทรด

- ราคาเข้าและออก

- เหตุผลและการวิเคราะห์:

- เหตุผลในการเข้าและออกจากตลาด

- การวิเคราะห์ทางเทคนิคหรือพื้นฐานที่ใช้

- ภาพกราฟหรือสกรีนช็อตของจุดเข้าและออก

- ผลลัพธ์และการวัดผล:

- ผลกำไรหรือขาดทุน (ทั้งในหน่วยเงินและเปอร์เซ็นต์)

- ระยะเวลาที่ถือครองตำแหน่ง

- Drawdown สูงสุดระหว่างการเทรด

- การจัดการความเสี่ยง:

- Stop Loss และ Take Profit ที่ตั้งไว้

- Risk-Reward Ratio

- เปอร์เซ็นต์ของพอร์ตที่เสี่ยงในการเทรดนี้

- ปัจจัยทางจิตวิทยา:

- อารมณ์และความรู้สึกระหว่างการเทรด

- ระดับความมั่นใจในการตัดสินใจ

- ความเครียดหรือความกดดันที่เกิดขึ้น

- การประเมินและบทเรียน:

- สิ่งที่ทำได้ดีในการเทรดนี้

- ข้อผิดพลาดหรือสิ่งที่ควรปรับปรุง

- บทเรียนที่ได้รับและแผนการปรับปรุงในอนาคต

การวิเคราะห์บันทึกการเทรดอย่างสม่ำเสมอจะช่วยให้เราเห็นจุดแข็งและจุดอ่อนในการเทรด และสามารถปรับปรุงแผนการเทรดให้มีประสิทธิภาพมากขึ้นได้ [5]

เทคนิคการวิเคราะห์บันทึกการเทรด:

- ทบทวนบันทึกเป็นประจำทุกสัปดาห์และทุกเดือน

- หาแพทเทิร์นของการเทรดที่ประสบความสำเร็จและล้มเหลว

- วิเคราะห์ความสัมพันธ์ระหว่างผลการเทรดกับปัจจัยต่างๆ เช่น เวลา, สภาวะตลาด, หรืออารมณ์

- ใช้สถิติเพื่อวัดประสิทธิภาพ เช่น Win Rate, Average Win/Loss, Profit Factor

- สร้างกราฟหรือแผนภูมิเพื่อแสดงผลการเทรดในรูปแบบที่เข้าใจง่าย

5. การจัดการความเสี่ยงอย่างเคร่งครัด

การจัดการความเสี่ยงเป็นส่วนสำคัญของแผนการเทรดที่ต้องปฏิบัติตามอย่างเคร่งครัด ควรกำหนดกฎการจัดการความเสี่ยงที่ชัดเจน เช่น:

- การจำกัดความเสี่ยงต่อการเทรด:

- ไม่เสี่ยงมากกว่า 1-2% ของเงินทุนต่อการเทรดหนึ่งครั้ง

- ใช้สูตรคำนวณขนาดการเทรดที่เหมาะสม เช่น: ขนาดการเทรด = (เงินทุน x % ความเสี่ยงที่ยอมรับได้) / (ราคาเข้า – ราคา Stop Loss)

- การใช้ Stop Loss:

- ใช้คำสั่ง Stop Loss ทุกครั้งที่เทรด

- กำหนด Stop Loss บนพื้นฐานของการวิเคราะห์ทางเทคนิค ไม่ใช่ตามอำเภอใจ

- พิจารณาใช้ Trailing Stop เพื่อปกป้องกำไรที่เกิดขึ้น

- การกำหนด Risk-Reward Ratio:

- กำหนดอัตราส่วนความเสี่ยงต่อผลตอบแทนที่เหมาะสม เช่น 1:2 หรือ 1:3

- ไม่เข้าเทรดหากไม่สามารถหาจุดเข้าที่ให้ Risk-Reward Ratio ตามที่กำหนด

- การกระจายความเสี่ยง:

- ไม่เทรดในสินทรัพย์เดียวหรือกลุ่มสินทรัพย์ที่มีความสัมพันธ์กันสูงเกินไป

- กำหนดสัดส่วนการลงทุนสูงสุดในแต่ละประเภทสินทรัพย์หรือกลุ่มอุตสาหกรรม

- การจัดการ Drawdown:

- กำหนด Maximum Drawdown ที่ยอมรับได้ เช่น 20% ของพอร์ต

- มีแผนรองรับหากเกิด Drawdown เกินที่กำหนด เช่น ลดขนาดการเทรดลงครึ่งหนึ่ง หรือหยุดเทรดชั่วคราว

- การจัดการความเสี่ยงจากเหตุการณ์สำคัญ:

- ระมัดระวังการเทรดในช่วงที่มีการประกาศข่าวสำคัญ

- ลดขนาดการเทรดหรือหลีกเลี่ยงการเทรดในช่วงที่ตลาดมีความผันผวนสูง

การปฏิบัติตามกฎการจัดการความเสี่ยงอย่างเคร่งครัดจะช่วยปกป้องเงินทุนและเพิ่มโอกาสในการอยู่รอดในตลาดระยะยาว [6]

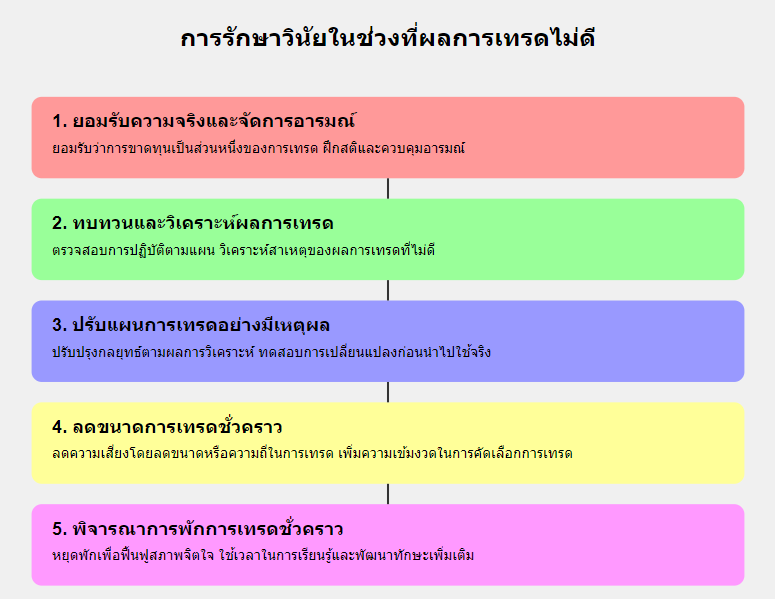

การรักษาวินัยในช่วงที่ผลการเทรดไม่ดี

การเผชิญกับช่วงเวลาที่ผลการเทรดไม่ดีเป็นสิ่งที่หลีกเลี่ยงไม่ได้สำหรับนักเทรดทุกคน การรักษาวินัยในช่วงเวลาเหล่านี้เป็นสิ่งสำคัญที่จะช่วยให้เราสามารถฟื้นตัวและกลับมาประสบความสำเร็จได้อีกครั้ง

1. การยอมรับความจริงและการจัดการอารมณ์

เมื่อเผชิญกับผลการเทรดที่ไม่ดี สิ่งแรกที่ต้องทำคือยอมรับความจริงและจัดการกับอารมณ์ของตนเอง ควรตระหนักว่าการขาดทุนเป็นส่วนหนึ่งของการเทรด และไม่มีนักเทรดคนใดที่จะทำกำไรได้ตลอดเวลา

เทคนิคในการจัดการอารมณ์:

- ฝึกสติและการหายใจลึก:

- ใช้เทคนิคการหายใจ 4-7-8 (หายใจเข้า 4 วินาที, กลั้นหายใจ 7 วินาที, หายใจออก 8 วินาที)

- ฝึกสมาธิแบบ Mindfulness เป็นประจำทุกวัน อย่างน้อยวันละ 10-15 นาที

- ใช้แอพพลิเคชันช่วยฝึกสมาธิ เช่น Headspace หรือ Calm

- ทำกิจกรรมผ่อนคลาย:

- ออกกำลังกายเป็นประจำ อย่างน้อย 30 นาทีต่อวัน

- ทำโยคะหรือยืดเหยียดกล้ามเนื้อ

- ฟังเพลงหรือดนตรีที่ช่วยผ่อนคลาย

- ทำงานอดิเรกที่ไม่เกี่ยวข้องกับการเทรด เช่น อ่านหนังสือ, ทำสวน, หรือวาดรูป

- พูดคุยกับเพื่อนนักเทรดหรือที่ปรึกษา:

- เข้าร่วมชุมชนนักเทรดออนไลน์หรือออฟไลน์

- หาเพื่อนนักเทรดที่ไว้ใจได้เพื่อแลกเปลี่ยนประสบการณ์

- พิจารณาปรึกษานักจิตวิทยาการเงินหากรู้สึกว่าไม่สามารถจัดการกับความเครียดได้ด้วยตนเอง

- เขียนบันทึกอารมณ์:

- จดบันทึกความรู้สึกและอารมณ์ที่เกิดขึ้นระหว่างการเทรด

- วิเคราะห์ความสัมพันธ์ระหว่างอารมณ์กับผลการเทรด

- ใช้บันทึกนี้เพื่อระบุและจัดการกับ “ทริกเกอร์” ทางอารมณ์ที่อาจนำไปสู่การตัดสินใจที่ไม่ดี

การจัดการอารมณ์ที่ดีจะช่วยให้เราสามารถคิดอย่างมีเหตุผลและตัดสินใจได้อย่างมีประสิทธิภาพ แม้ในช่วงเวลาที่ยากลำบาก [7]

2. การทบทวนและวิเคราะห์ผลการเทรด

เมื่อเผชิญกับช่วงเวลาที่ผลการเทรดไม่ดี ควรทบทวนและวิเคราะห์ผลการเทรดอย่างละเอียด โดยตั้งคำถามต่อไปนี้:

- มีการละเมิดกฎในแผนการเทรดหรือไม่?

- ตรวจสอบว่าได้ปฏิบัติตามกลยุทธ์และกฎการจัดการความเสี่ยงที่กำหนดไว้หรือไม่

- หากมีการละเมิดกฎ ให้วิเคราะห์สาเหตุและหาวิธีป้องกันในอนาคต

- มีการเปลี่ยนแปลงในสภาวะตลาดที่ส่งผลต่อกลยุทธ์การเทรดหรือไม่?

- วิเคราะห์สภาพตลาดในช่วงที่ผลการเทรดไม่ดี เช่น ความผันผวน, แนวโน้ม, หรือสภาพคล่อง

- พิจารณาว่ากลยุทธ์ของคุณยังเหมาะสมกับสภาวะตลาดปัจจุบันหรือไม่

- มีปัจจัยภายนอกที่ส่งผลต่อการตัดสินใจเทรดหรือไม่?

- ตรวจสอบว่ามีเหตุการณ์สำคัญทางเศรษฐกิจหรือการเมืองที่ส่งผลกระทบต่อตลาดหรือไม่

- พิจารณาว่าสภาพแวดล้อมส่วนตัว เช่น ความเครียดจากงานหรือชีวิตส่วนตัว มีผลต่อการตัดสินใจเทรดหรือไม่

- มีข้อผิดพลาดทางเทคนิคหรือการใช้งานแพลตฟอร์มการเทรดหรือไม่?

- ตรวจสอบว่ามีปัญหาทางเทคนิค เช่น การเชื่อมต่ออินเทอร์เน็ต หรือความผิดพลาดของแพลตฟอร์มการเทรดหรือไม่

- ทบทวนว่าได้ใช้งานเครื่องมือและฟีเจอร์ต่างๆ ของแพลตฟอร์มอย่างถูกต้องหรือไม่

การวิเคราะห์อย่างละเอียดจะช่วยให้เราเข้าใจสาเหตุของผลการเทรดที่ไม่ดี และสามารถหาวิธีแก้ไขได้อย่างตรงจุด [8]

เทคนิคการวิเคราะห์ผลการเทรด:

- ใช้เครื่องมือวิเคราะห์ทางสถิติ เช่น Sharpe Ratio, Maximum Drawdown, Win/Loss Ratio

- สร้างกราฟ Equity Curve เพื่อดูแนวโน้มของผลการเทรดโดยรวม

- ทำ Heat Map ของผลการเทรดตามวันและเวลา เพื่อหาช่วงเวลาที่เหมาะสมในการเทรด

- ใช้ซอฟต์แวร์วิเคราะห์การเทรด เช่น Tradervue หรือ Edgewonk เพื่อได้ข้อมูลเชิงลึกเพิ่มเติม

3. การปรับแผนการเทรดอย่างมีเหตุผล

หากพบว่าผลการเทรดที่ไม่ดีเกิดจากการเปลี่ยนแปลงในสภาวะตลาดหรือข้อบกพร่องในกลยุทธ์ อาจจำเป็นต้องปรับแผนการเทรด อย่างไรก็ตาม การปรับแผนควรทำอย่างมีเหตุผลและรอบคอบ ไม่ควรเปลี่ยนแปลงกลยุทธ์เพียงเพราะผลการเทรดไม่ดีในระยะสั้น

ขั้นตอนในการปรับแผนการเทรด:

- รวบรวมข้อมูลและวิเคราะห์อย่างละเอียด:

- รวบรวมข้อมูลผลการเทรดย้อนหลังอย่างน้อย 3-6 เดือน

- วิเคราะห์ตัวชี้วัดสำคัญ เช่น Win Rate, Average Win/Loss, Profit Factor

- ศึกษาการเปลี่ยนแปลงของสภาวะตลาดในช่วงเวลาดังกล่าว

- ระบุจุดที่ต้องปรับปรุง:

- ระบุส่วนของกลยุทธ์ที่ไม่มีประสิทธิภาพในสภาวะตลาดปัจจุบัน

- พิจารณาว่าควรปรับปรุงส่วนใดของแผน เช่น การเข้าเทรด, การออกจากตลาด, หรือการจัดการความเสี่ยง

- ทดสอบการเปลี่ยนแปลงด้วยการ Backtesting และในบัญชีทดลอง:

- ทำ Backtesting กับข้อมูลย้อนหลังเพื่อดูว่าการเปลี่ยนแปลงที่เสนอจะช่วยปรับปรุงผลการเทรดหรือไม่

- ทดลองใช้แผนที่ปรับปรุงในบัญชีทดลองเป็นเวลาอย่างน้อย 1-2 เดือน

- ประเมินผลและปรับแต่งเพิ่มเติมหากจำเป็น:

- วิเคราะห์ผลลัพธ์จากการทดสอบและการทดลองใช้

- ปรับแต่งแผนเพิ่มเติมหากยังไม่ได้ผลลัพธ์ที่น่าพอใจ

- นำการเปลี่ยนแปลงไปใช้ในการเทรดจริงอย่างค่อยเป็นค่อยไป:

- เริ่มใช้แผนที่ปรับปรุงในการเทรดจริงด้วยขนาดการเทรดที่เล็กลง

- ค่อยๆ เพิ่มขนาดการเทรดเมื่อเห็นผลลัพธ์ที่ดีขึ้น

การปรับแผนอย่างมีเหตุผลจะช่วยให้เราสามารถปรับตัวเข้ากับสภาวะตลาดที่เปลี่ยนแปลงไป โดยยังคงรักษาวินัยในการปฏิบัติตามแผน [9]

4. การลดขนาดการเทรดชั่วคราว

ในช่วงที่ผลการเทรดไม่ดี การลดขนาดการเทรดลงชั่วคราวเป็นวิธีที่ช่วยรักษาเงินทุนและสภาพจิตใจได้ดี การลดขนาดการเทรดอาจทำได้โดย:

- ลดจำนวนหุ้นหรือสัญญาที่เทรดในแต่ละครั้ง:

- ลดขนาดการเทรดลง 50% หรือมากกว่า ขึ้นอยู่กับความรุนแรงของสถานการณ์

- ใช้สูตรคำนวณขนาดการเทรดที่ปรับลดความเสี่ยง เช่น ใช้ 0.5% แทน 1% ของพอร์ต

- ลดความถี่ในการเทรด:

- เลือกเฉพาะโอกาสการเทรดที่มีความน่าเชื่อถือสูงสุด

- ตั้งเป้าหมายจำนวนการเทรดต่อวันหรือต่อสัปดาห์ที่น้อยลง

- เพิ่มเกณฑ์ในการเข้าเทรดให้เข้มงวดขึ้น:

- เพิ่มจำนวนตัวบ่งชี้ที่ต้องสอดคล้องกันก่อนเข้าเทรด

- รอให้เกิดการยืนยันของสัญญาณมากขึ้นก่อนเข้าเทรด

การลดขนาดการเทรดไม่ได้หมายความว่าเราล้มเหลว แต่เป็นการแสดงถึงวินัยและความรับผิดชอบในการจัดการความเสี่ยง เมื่อเรากลับมามั่นใจและผลการเทรดเริ่มดีขึ้น เราค่อยๆ เพิ่มขนาดการเทรดกลับสู่ระดับปกติได้ [10]

วิธีการเพิ่มขนาดการเทรดกลับสู่ระดับปกติ:

- กำหนดเป้าหมายผลการดำเนินงานที่ชัดเจน เช่น ทำกำไรต่อเนื่อง 10 การเทรด หรือ กำไร 5% ของพอร์ต

- เพิ่มขนาดการเทรดทีละ 25% ของขนาดปกติ เมื่อบรรลุเป้าหมายที่กำหนด

- ติดตามผลการดำเนินงานอย่างใกล้ชิดหลังจากเพิ่มขนาดการเทรด

- หากผลการดำเนินงานยังคงดี ให้เพิ่มขนาดการเทรดต่อไปจนกลับสู่ระดับปกติ

- หากผลการดำเนินงานแย่ลง ให้ลดขนาดการเทรดกลับไปที่ระดับก่อนหน้าทันที

5. การพักการเทรดชั่วคราว

ในบางกรณี การพักการเทรดชั่วคราวอาจเป็นทางเลือกที่ดีที่สุด โดยเฉพาะเมื่อเรารู้สึกว่าสภาพจิตใจไม่พร้อมหรือไม่สามารถควบคุมอารมณ์ได้ การพักการเทรดไม่ได้หมายความว่าเรายอมแพ้ แต่เป็นการแสดงถึงวินัยในการรู้จักหยุดเมื่อจำเป็น

ระหว่างการพักการเทรด ควรใช้เวลาในการ:

- ทบทวนและวิเคราะห์ผลการเทรดที่ผ่านมา:

- วิเคราะห์บันทึกการเทรดย้อนหลังอย่างละเอียด

- ระบุจุดแข็งและจุดอ่อนในการเทรดของคุณ

- สร้างแผนปรับปรุงการเทรงที่เป็นรูปธรรม

- ศึกษาและพัฒนาความรู้เกี่ยวกับการเทรดเพิ่มเติม:

- อ่านหนังสือหรือบทความเกี่ยวกับการเทรดและการลงทุน

- เข้าร่วมสัมมนาหรือคอร์สออนไลน์เพื่อเพิ่มพูนความรู้

- ศึกษากลยุทธ์การเทรดใหม่ๆ ที่อาจเหมาะสมกับสภาวะตลาดปัจจุบัน

- ฝึกฝนทักษะการวิเคราะห์ตลาดโดยไม่ต้องเทรดจริง:

- ทำ Paper Trading หรือใช้บัญชีทดลองเพื่อฝึกฝนกลยุทธ์

- วิเคราะห์ตลาดและบันทึกการคาดการณ์ แต่ไม่เข้าเทรดจริง

- เปรียบเทียบการคาดการณ์กับผลลัพธ์จริงเพื่อปรับปรุงทักษะการวิเคราะห์

- พักผ่อนและฟื้นฟูสภาพจิตใจ:

- ทำกิจกรรมที่ช่วยลดความเครียด เช่น การท่องเที่ยว, การออกกำลังกาย, หรือการทำสมาธิ

- ใช้เวลากับครอบครัวและเพื่อนฝูง

- หากิจกรรมอื่นที่สร้างความสุขและความพึงพอใจนอกเหนือจากการเทรด

- ประเมินเป้าหมายทางการเงินและการเทรดของคุณ:

- ทบทวนว่าเป้าหมายการเทรงของคุณยังสอดคล้องกับเป้าหมายชีวิตโดยรวมหรือไม่

- พิจารณาปรับเปลี่ยนเป้าหมายหรือวิธีการหากจำเป็น

- วางแผนการเงินระยะยาวที่ไม่พึ่งพาเพียงแค่รายได้จากการเทรด

การพักการเทรดชั่วคราวจะช่วยให้เรากลับมาเทรดด้วยมุมมองใหม่และสภาพจิตใจที่พร้อมมากขึ้น ไม่มีกำหนดเวลาตายตัวสำหรับการพักการเทรด แต่ควรให้เวลาตัวเองอย่างน้อย 2-4 สัปดาห์ หรือจนกว่าจะรู้สึกพร้อมที่จะกลับมาเทรดอีกครั้ง [11]

สรุป

การพัฒนาวินัยในการเทรดเป็นกระบวนการที่ต้องใช้เวลาและความพยายาม แต่เป็นสิ่งที่จำเป็นอย่างยิ่งสำหรับความสำเร็จในระยะยาว ประเด็นสำคัญที่ควรจดจำ:

- การสร้างและปฏิบัติตามแผนการเทรด เป็นพื้นฐานของวินัยในการเทรด แผนที่ดีควรประกอบด้วยเป้าหมายที่ชัดเจน กลยุทธ์การเทรดที่เฉพาะเจาะจง และกฎการจัดการความเสี่ยงที่เข้มงวด

- การทดสอบและปรับปรุงแผนอย่างสม่ำเสมอ ช่วยให้แน่ใจว่ากลยุทธ์ยังคงมีประสิทธิภาพในสภาวะตลาดที่เปลี่ยนแปลง

- การบันทึกและวิเคราะห์ผลการเทรด เป็นเครื่องมือสำคัญในการติดตามความก้าวหน้าและระบุจุดที่ต้องปรับปรุง

- การจัดการความเสี่ยงอย่างเคร่งครัด ช่วยปกป้องเงินทุนและเพิ่มโอกาสในการอยู่รอดในตลาดระยะยาว

- การรักษาวินัยในช่วงที่ผลการเทรดไม่ดี เป็นสิ่งสำคัญ การยอมรับความจริง จัดการอารมณ์ และวิเคราะห์สาเหตุอย่างมีเหตุผลจะช่วยให้เราฟื้นตัวได้เร็วขึ้น

- การปรับแผนการเทรด ควรทำอย่างรอบคอบและอยู่บนพื้นฐานของข้อมูลและการวิเคราะห์ที่เพียงพอ

- การลดขนาดการเทรดหรือพักการเทรดชั่วคราว เป็นกลยุทธ์ที่มีประโยชน์ในการรักษาเงินทุนและสภาพจิตใจในช่วงที่ยากลำบาก

- การพัฒนาวินัยในการเทรด ไม่ใช่เพียงแค่การทำตามกฎเกณฑ์อย่างเคร่งครัด แต่ยังรวมถึงการพัฒนาทัศนคติที่เหมาะสม การจัดการอารมณ์ และการเรียนรู้อย่างต่อเนื่อง

นักเทรดที่ประสบความสำเร็จไม่ใช่ผู้ที่ไม่เคยทำผิดพลาด แต่เป็นผู้ที่สามารถเรียนรู้จากความผิดพลาดและใช้ประสบการณ์นั้นในการพัฒนาตนเองอย่างไม่หยุดยั้ง การพัฒนาวินัยในการเทรดเป็นกระบวนการที่ต่อเนื่องและต้องอาศัยความอดทน แต่ผลลัพธ์ที่ได้คุ้มค่ากับความพยายาม

ด้วยความมุ่งมั่นและการฝึกฝนอย่างสม่ำเสมอ เราทุกคนสามารถพัฒนาวินัยในการเทรดและก้าวสู่การเป็นนักเทรดที่ประสบความสำเร็จได้ในที่สุด จงจำไว้ว่า ความสำเร็จในการเทรดไม่ได้วัดจากผลกำไรในระยะสั้น แต่วัดจากความสามารถในการรักษาวินัยและความสม่ำเสมอในระยะยาว

อ้างอิง

[1] Dalio, R. (2017). Principles: Life and Work. Simon & Schuster.

[2] Elder, A. (1993). Trading for a Living: Psychology, Trading Tactics, Money Management. John Wiley & Sons.

[3] Tharp, V. K. (2006). Trade Your Way to Financial Freedom. McGraw-Hill Education.

[4] Schwager, J. D. (2012). The Little Book of Market Wizards: Lessons from the Greatest Traders. John Wiley & Sons.

[5] Douglas, M. (2000). Trading in the Zone: Master the Market with Confidence, Discipline, and a Winning Attitude. Prentice Hall Press.

[6] Steenbarger, B. N. (2003). The Psychology of Trading: Tools and Techniques for Minding the Markets. John Wiley & Sons.

[7] Williams, L. R. (2011). Long-Term Secrets to Short-Term Trading. John Wiley & Sons.

[8] Murphy, J. J. (1999). Technical Analysis of the Financial Markets: A Comprehensive Guide to Trading Methods and Applications. New York Institute of Finance.

[9] Keller, J., & Papasan, J. (2013). The One Thing: The Surprisingly Simple Truth Behind Extraordinary Results. Bard Press.

[10] Klarman, S. A. (1991). Margin of Safety: Risk-Averse Value Investing Strategies for the Thoughtful Investor. HarperBusiness.

FOREXDUCK (นามปากกา) นักเขียนของเรามีประสบการณ์การเงินการลงทุนกว่า 10 ปี มีความเชี่ยวชาญในการวิเคราะห์ตลาด Forex และคริปโต โดยเฉพาะการวิเคราะห์ทางเทคนิค รวมถึงเทคนิคต่าง