Relative Strength Index (RSI) เป็นหนึ่งในเครื่องมือวิเคราะห์ทางเทคนิคที่ได้รับความนิยมมากที่สุดในการเทรดหุ้นและฟอเร็กซ์ การเลือกค่าพารามิเตอร์ที่เหมาะสมสำหรับ RSI มีความสำคัญอย่างยิ่งต่อประสิทธิภาพของการวิเคราะห์ ในบทความนี้ เราจะเจาะลึกถึงความแตกต่างระหว่าง RSI 7 และ RSI 14 เพื่อช่วยให้คุณเลือกใช้ค่าที่เหมาะสมกับสไตล์การเทรดของคุณมากที่สุด

ความหมายของ RSI 7 และ RSI 14

ก่อนที่เราจะเปรียบเทียบ RSI 7 และ RSI 14 มาทำความเข้าใจความหมายของตัวเลขเหล่านี้กันก่อน

RSI ย่อมาจาก Relative Strength Index เป็นตัวบ่งชี้โมเมนตัม (momentum indicator) ที่วัดความเร็วและขนาดของการเปลี่ยนแปลงราคา โดยแสดงผลเป็นค่าระหว่าง 0-100

ตัวเลขที่ตามหลัง RSI (เช่น 7 หรือ 14) หมายถึงจำนวนคาบเวลา (periods) ที่ใช้ในการคำนวณ RSI นั่นหมายความว่า:

- RSI 7 คำนวณโดยใช้ข้อมูลย้อนหลัง 7 คาบเวลา

- RSI 14 คำนวณโดยใช้ข้อมูลย้อนหลัง 14 คาบเวลา

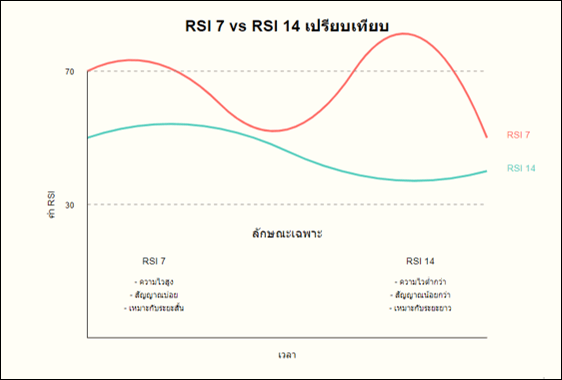

ความแตกต่างหลักระหว่าง RSI 7 และ RSI 14

- ความไว (Sensitivity)

- RSI 7: มีความไวต่อการเปลี่ยนแปลงราคามากกว่า ทำให้เกิดสัญญาณบ่อยครั้งกว่า

- RSI 14: มีความไวน้อยกว่า ทำให้เกิดสัญญาณน้อยครั้งกว่าแต่มีความน่าเชื่อถือมากกว่า

- ความถี่ของสัญญาณ (Signal Frequency)

- RSI 7: ให้สัญญาณบ่อยครั้งกว่า เหมาะสำหรับการเทรดระยะสั้น

- RSI 14: ให้สัญญาณน้อยครั้งกว่า เหมาะสำหรับการเทรดระยะกลางถึงยาว

- ความน่าเชื่อถือของสัญญาณ (Signal Reliability)

- RSI 7: อาจเกิดสัญญาณหลอกได้บ่อยกว่า เนื่องจากความไวที่สูง

- RSI 14: มีแนวโน้มที่จะให้สัญญาณที่น่าเชื่อถือมากกว่า เนื่องจากใช้ข้อมูลในช่วงเวลาที่ยาวกว่า

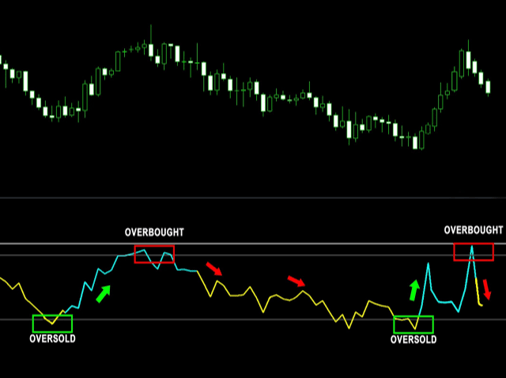

- การเข้าและออกจากโซน Overbought/Oversold

- RSI 7: เข้าและออกจากโซน Overbought (>70) และ Oversold (<30) ได้เร็วกว่า

- RSI 14: ใช้เวลานานกว่าในการเข้าและออกจากโซน Overbought และ Oversold

- ความเหมาะสมกับสภาวะตลาด

- RSI 7: เหมาะกับตลาดที่มีความผันผวนสูงและการเทรดระยะสั้น

- RSI 14: เหมาะกับตลาดที่มีแนวโน้มชัดเจนและการเทรดระยะยาว

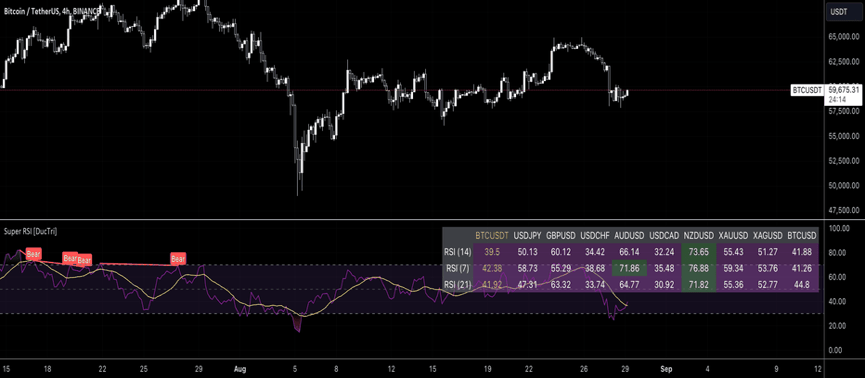

การเปรียบเทียบประสิทธิภาพ

เพื่อให้เห็นภาพชัดเจนยิ่งขึ้น เรามาดูตัวอย่างการเปรียบเทียบประสิทธิภาพของ RSI 7 และ RSI 14 ในสถานการณ์ต่างๆ

1. ในตลาดที่มีแนวโน้มชัดเจน (Trending Market)

ในตลาดที่มีแนวโน้มชัดเจน RSI 14 มักจะให้ผลลัพธ์ที่ดีกว่า เนื่องจาก:

- ให้สัญญาณที่น่าเชื่อถือมากกว่า ลดโอกาสการเกิดสัญญาณหลอก

- สามารถระบุจุดกลับตัวของแนวโน้มได้แม่นยำกว่า

- ลดโอกาสการเข้าเทรดเร็วเกินไปในระหว่างที่แนวโน้มยังดำเนินต่อไป

ตัวอย่าง: ในแนวโน้มขาขึ้นที่แข็งแกร่ง RSI 14 อาจอยู่เหนือระดับ 50 เป็นเวลานาน ในขณะที่ RSI 7 อาจแกว่งตัวขึ้นลงรอบๆ ระดับ 50 บ่อยครั้ง ทำให้เกิดสัญญาณหลอกได้

2. ในตลาดแกว่งตัว (Ranging Market)

ในตลาดที่แกว่งตัวหรือไซด์เวย์ RSI 7 อาจมีประโยชน์มากกว่า เนื่องจาก:

- สามารถระบุจุดกลับตัวในระยะสั้นได้เร็วกว่า

- ให้โอกาสในการเทรดบ่อยครั้งกว่า เหมาะสำหรับนักเทรดที่ต้องการทำกำไรจากการแกว่งตัวของราคา

- เข้าและออกจากโซน Overbought และ Oversold ได้เร็วกว่า ทำให้สามารถระบุจุดกลับตัวได้เร็ว

ตัวอย่าง: ในตลาดที่แกว่งตัวในกรอบแคบ RSI 7 อาจให้สัญญาณซื้อและขายหลายครั้ง ในขณะที่ RSI 14 อาจยังไม่เข้าสู่โซน Overbought หรือ Oversold เลย

3. ในตลาดที่มีความผันผวนสูง (Volatile Market)

ในตลาดที่มีความผันผวนสูง การเลือกใช้ RSI 7 หรือ RSI 14 ขึ้นอยู่กับสไตล์การเทรดของแต่ละคน:

- RSI 7 เหมาะสำหรับนักเทรดที่ต้องการเข้าและออกจากตลาดอย่างรวดเร็ว เพื่อทำกำไรจากการเคลื่อนไหวระยะสั้น

- RSI 14 เหมาะสำหรับนักเทรดที่ต้องการกรองสัญญาณหลอกออกและรอโอกาสที่ชัดเจนกว่า

ตัวอย่าง: ในช่วงที่ตลาดมีความผันผวนสูงเนื่องจากข่าวสำคัญ RSI 7 อาจให้สัญญาณซื้อและขายสลับกันอย่างรวดเร็ว ในขณะที่ RSI 14 อาจยังคงอยู่ในทิศทางเดิมและรอให้ความผันผวนลดลงก่อนให้สัญญาณ

การเลือกใช้ RSI 7 หรือ RSI 14 ให้เหมาะกับสไตล์การเทรด

การเลือกใช้ RSI 7 หรือ RSI 14 ควรพิจารณาจากปัจจัยต่อไปนี้:

- กรอบเวลาที่เทรด (Time Frame)

- RSI 7 เหมาะกับการเทรดในกรอบเวลาสั้น เช่น 5 นาที, 15 นาที, หรือ 1 ชั่วโมง

- RSI 14 เหมาะกับการเทรดในกรอบเวลายาวกว่า เช่น 4 ชั่วโมง, รายวัน, หรือรายสัปดาห์

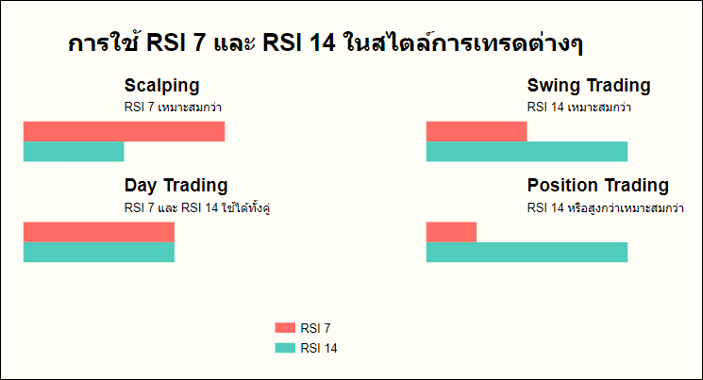

- สไตล์การเทรด

- Scalping: RSI 7 อาจเหมาะสมกว่า เนื่องจากให้สัญญาณบ่อยครั้ง

- Day Trading: ทั้ง RSI 7 และ RSI 14 สามารถใช้ได้ ขึ้นอยู่กับกลยุทธ์เฉพาะ

- Swing Trading: RSI 14 มักจะเหมาะสมกว่า เนื่องจากให้สัญญาณที่น่าเชื่อถือในระยะยาว

- Position Trading: RSI 14 หรือค่าที่สูงกว่า (เช่น RSI 21) อาจเหมาะสมกว่า

- ความเสี่ยงที่ยอมรับได้

- หากคุณยอมรับความเสี่ยงได้สูงและต้องการโอกาสในการเทรดบ่อยครั้ง RSI 7 อาจเหมาะสมกว่า

- หากคุณต้องการความมั่นใจสูงและยอมรับโอกาสในการเทรดที่น้อยลง RSI 14 อาจเป็นตัวเลือกที่ดีกว่า

- ประสบการณ์การเทรด

- นักเทรดมือใหม่อาจเริ่มต้นด้วย RSI 14 เนื่องจากให้สัญญาณที่น่าเชื่อถือมากกว่า

- นักเทรดที่มีประสบการณ์อาจปรับใช้ RSI 7 เพื่อหาโอกาสในการเทรดที่มากขึ้น

- สินทรัพย์ที่เทรด

- สินทรัพย์ที่มีสภาพคล่องสูงและความผันผวนต่ำ (เช่น คู่เงินหลัก) อาจเหมาะกับ RSI 7

- สินทรัพย์ที่มีสภาพคล่องต่ำกว่าหรือความผันผวนสูง อาจเหมาะกับ RSI 14 เพื่อกรองสัญญาณหลอก

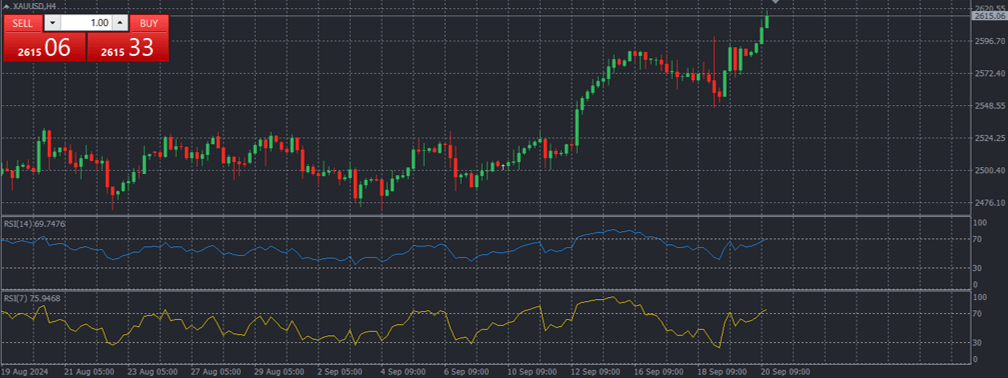

เทคนิคการใช้ RSI 7 และ RSI 14 ร่วมกัน

นักเทรดหลายคนเลือกที่จะใช้ทั้ง RSI 7 และ RSI 14 ร่วมกันเพื่อเพิ่มประสิทธิภาพในการวิเคราะห์ ต่อไปนี้คือเทคนิคบางอย่างที่คุณสามารถนำไปประยุกต์ใช้:

- การยืนยันสัญญาณ

- ใช้ RSI 7 เพื่อระบุโอกาสในการเทรดเบื้องต้น

- ใช้ RSI 14 เพื่อยืนยันสัญญาณและลดความเสี่ยงจากสัญญาณหลอก

- เข้าเทรดเมื่อทั้ง RSI 7 และ RSI 14 ให้สัญญาณในทิศทางเดียวกัน

- การวิเคราะห์หลายกรอบเวลา (Multiple Time Frame Analysis)

- ใช้ RSI 14 บนกรอบเวลาที่ใหญ่กว่าเพื่อระบุแนวโน้มหลัก

- ใช้ RSI 7 บนกรอบเวลาที่เล็กกว่าเพื่อหาจุดเข้าเทรดที่แม่นยำ

- การระบุ Divergence

- ใช้ RSI 14 เพื่อระบุ Divergence ในระยะยาว

- ใช้ RSI 7 เพื่อยืนยัน Divergence และหาจุดเข้าเทรดที่เหมาะสม

- การปรับระดับ Overbought และ Oversold

- ใช้ระดับ Overbought/Oversold ที่แตกต่างกันสำหรับ RSI 7 และ RSI 14

- ตัวอย่าง: RSI 7 อาจใช้ระดับ 80/20, ในขณะที่ RSI 14 ใช้ระดับมาตรฐาน 70/30

- การวิเคราะห์ความเร็วของการเปลี่ยนแปลง

- ใช้ RSI 7 เพื่อวัดความเร็วของการเปลี่ยนแปลงในระยะสั้น

- ใช้ RSI 14 เพื่อวัดความเร็วของการเปลี่ยนแปลงในระยะยาว

- เปรียบเทียบความเร็วของทั้งสองเพื่อประเมินความแข็งแกร่งของแนวโน้ม

กรณีศึกษา: การใช้ RSI 7 และ RSI 14 ในสถานการณ์จริง

เพื่อให้เห็นภาพชัดเจนยิ่งขึ้น เรามาดูตัวอย่างการใช้ RSI 7 และ RSI 14 ในสถานการณ์การเทรดจริง

กรณีศึกษาที่ 1: การเทรดแนวโน้มในตลาดหุ้น

สมมติว่าเราต้องการเทรดหุ้น XYZ ในกรอบเวลารายวัน:

- การวิเคราะห์แนวโน้มหลัก:

- ใช้ RSI 14 บนกราฟรายสัปดาห์เพื่อระบุแนวโน้มหลัก

- พบว่า RSI 14 อยู่เหนือระดับ 50 และกำลังเพิ่มขึ้น บ่งชี้แนวโน้มขาขึ้น

- การหาจุดเข้าเทรด:

- ใช้ RSI 7 บนกราฟรายวันเพื่อหาจุดเข้าซื้อ

- รอให้ RSI 7 ลงมาต่ำกว่า 30 (Oversold) และเริ่มกลับตัวขึ้น

- การยืนยันสัญญาณ:

- ตรวจสอบ RSI 14 บนกราฟรายวัน พบว่ายังคงอยู่เหนือระดับ 40

- ยืนยันว่าแนวโน้มขาขึ้นยังคงแข็งแกร่ง

- การเข้าเทรด:

- เปิดสถานะซื้อเมื่อ RSI 7 กลับขึ้นเหนือระดับ 30

- ตั้ง Stop Loss ใต้จุดต่ำสุดล่าสุด

- การจัดการการเทรด:

- ใช้ RSI 14 เพื่อติดตามแนวโน้มระยะยาว

- พิจารณาปิดสถานะบางส่วนเมื่อ RSI 7 เข้าสู่โซน Overbought (>70)

- ปิดสถานะทั้งหมดเมื่อ RSI 14 ลดลงต่ำกว่าระดับ 50

กรณีศึกษาที่ 2: การ Scalp ในตลาด Forex

สมมติว่าเราต้องการ Scalp คู่เงิน EUR/USD ในกรอบเวลา 5 นาที:

- การวิเคราะห์แนวโน้มระยะสั้น:

- ใช้ RSI 14 บนกราฟ 15 นาทีเพื่อระบุแนวโน้มระยะสั้น

- พบว่า RSI 14 อยู่ระหว่าง 40-60 บ่งชี้ว่าตลาดกำลังแกว่งตัว

- การหาโอกาสในการ Scalp:

- ใช้ RSI 7 บนกราฟ 5 นาทีเพื่อหาจุดเข้าเทรด

- มองหาการเข้าสู่โซน Overbought (>80) หรือ Oversold (<20)

- การเข้าเทรด:

- เปิดสถานะขายเมื่อ RSI 7 ลงมาต่ำกว่า 80 หลังจากเข้าสู่โซน Overbought

- เปิดสถานะซื้อเมื่อ RSI 7 ขึ้นมาสูงกว่า 20 หลังจากเข้าสู่โซน Oversold

- การจัดการความเสี่ยง:

- ตั้ง Stop Loss ที่ 10-15 pips จากจุดเข้า

- ตั้ง Take Profit ที่ 20-30 pips จากจุดเข้า

- การออกจากการเทรด:

- ปิดสถานะเมื่อ RSI 7 กลับเข้าสู่โซนกลาง (30-70)

- หรือเมื่อ RSI 14 บนกราฟ 15 นาทีเริ่มแสดงสัญญาณการเปลี่ยนแนวโน้ม

ข้อควรระวังในการใช้ RSI 7 และ RSI 14

แม้ว่า RSI จะเป็นเครื่องมือที่มีประโยชน์ แต่ก็มีข้อจำกัดและข้อควรระวังที่นักเทรดควรตระหนัก:

- สัญญาณหลอก:

- RSI 7 มีแนวโน้มที่จะให้สัญญาณหลอกบ่อยกว่า RSI 14

- ควรใช้ร่วมกับเครื่องมือวิเคราะห์อื่นๆ เพื่อยืนยันสัญญาณ

- การติดอยู่ในโซน Overbought/Oversold:

- ในแนวโน้มที่แข็งแกร่ง RSI อาจติดอยู่ในโซน Overbought หรือ Oversold เป็นเวลานาน

- ไม่ควรใช้เพียง RSI เพื่อตัดสินใจเข้าเทรดต้านแนวโน้ม

- ความล่าช้าของสัญญาณ:

- RSI 14 อาจให้สัญญาณช้ากว่าการเปลี่ยนแปลงของราคาจริง

- RSI 7 อาจให้สัญญาณเร็วเกินไป ทำให้เข้าเทรดก่อนที่ราคาจะกลับตัวจริง

- การปรับตัวกับสภาวะตลาด:

- ประสิทธิภาพของ RSI อาจเปลี่ยนแปลงตามสภาวะตลาด

- ควรทดสอบและปรับค่า RSI ให้เหมาะสมกับสินทรัพย์และสภาวะตลาดที่เปลี่ยนแปลง

- การพึ่งพา RSI มากเกินไป:

- ไม่ควรใช้ RSI เพียงอย่างเดียวในการตัดสินใจเทรด

- ควรใช้ร่วมกับการวิเคราะห์ปัจจัยพื้นฐานและเครื่องมือทางเทคนิคอื่นๆ

สรุป

RSI 7 และ RSI 14 มีข้อดีและข้อเสียที่แตกต่างกัน การเลือกใช้ค่าใดขึ้นอยู่กับปัจจัยหลายประการ เช่น สไตล์การเทรด กรอบเวลาที่เทรด และสภาวะตลาด โดยสรุป:

- RSI 7 เหมาะสำหรับการเทรดระยะสั้น การ Scalp หรือการเทรดในตลาดที่มีความผันผวนสูง แต่มีความเสี่ยงที่จะเกิดสัญญาณหลอกได้บ่อย

- RSI 14 เหมาะสำหรับการเทรดระยะกลางถึงยาว การวิเคราะห์แนวโน้ม หรือการเทรดในตลาดที่มีแนวโน้มชัดเจน ให้สัญญาณที่น่าเชื่อถือมากกว่าแต่อาจช้ากว่า

การใช้ทั้ง RSI 7 และ RSI 14 ร่วมกันสามารถให้มุมมองที่ครอบคลุมมากขึ้น โดยใช้ RSI 14 เพื่อวิเคราะห์แนวโน้มหลักและใช้ RSI 7 เพื่อหาจุดเข้าเทรดที่แม่นยำ

ท้ายที่สุด การพัฒนากลยุทธ์การเทรดที่ประสบความสำเร็จไม่ได้ขึ้นอยู่กับการเลือกใช้ RSI 7 หรือ RSI 14 เพียงอย่างเดียว แต่ขึ้นอยู่กับการผสมผสานความรู้ ประสบการณ์ และการจัดการความเสี่ยงที่ดี นักเทรดควรทดสอบและปรับแต่งการใช้ RSI ให้เหมาะสมกับสไตล์การเทรดและสภาวะตลาดที่เปลี่ยนแปลงอยู่เสมอ

FOREXDUCK (นามปากกา) นักเขียนของเรามีประสบการณ์การเงินการลงทุนกว่า 10 ปี มีความเชี่ยวชาญในการวิเคราะห์ตลาด Forex และคริปโต โดยเฉพาะการวิเคราะห์ทางเทคนิค รวมถึงเทคนิคต่าง